Tax Newsletter Diciembre 2010

Anuncio

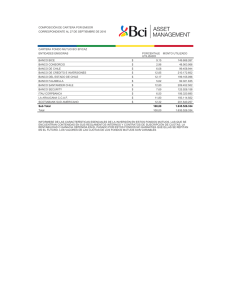

TAX NEWSLETTER Nº 6 – Diciembre 2010 con presencia bursátil será considerado un ingreso no tributable si se cumplen los mismos requisitos establecidos en la norma derogada. Sin embargo, el artículo 107 referido zanja una discusión respecto a si los beneficios de esta norma se extienden a acciones de sociedades extranjeras, indicando expresamente que el beneficio tributario sólo es concedido respecto de acciones de sociedades anónimas chilenas. EDITORIAL Presentamos una nueva versión de nuestro Tax Newsletter. En esta oportunidad, expondremos las principales reformas introducidas por la Ley MK III; analizaremos los temas relacionados a la aplicación de las normas transitorias contenidas en la Ley N° 20.455, que modificó la aplicación de las franquicias contenidas en el DFL Nº 2 de 1959 y finalmente, revisaremos los desafíos que enfrentará la actual normativa sobre precios de transferencias en nuestro país debido al ingreso de Chile a la Organización para la Cooperación y Desarrollo Económico (“OCDE”). Adicionalmente, el nuevo artículo 107 permite que el mayor valor derivado de la adquisición y enajenación de acciones en relación con un aporte o rescate al amparo del artículo 109 de la LIR, que regula la tributación de los ETFs, quede liberada de impuestos a la renta. Temas Tributarios de la Ley MKIII Por otra parte, el artículo 107 señala que en el caso de la enajenación de cuotas de fondos mutuos, debe distinguirse si la cosa objeto de la venta es una cuota de fondo mutuo con presencia bursátil o una sin presencia bursátil pero cuyo subyacente está invertido en cierto tipo de instrumentos. La Ley 20.448 publicada en el Diario Oficial con fecha 13 de agosto de 2010 (“Ley MK III”), estableció una serie de modificaciones a la Ley sobre Impuestos a la Renta (“LIR”), con el fin de aumentar la liquidez e integración del mercado de capitales chileno. En el caso de venta de cuotas de fondos mutuos con presencia bursátil, la política de inversiones del reglamento interno del fondo deberá establecer que al menos el 90% de su cartera será invertida en valores de oferta pública emitidos en el país y en el extranjero, los cuales deberán distribuir rentas en forma periódica mediante el pago de intereses, dividendos o repartos y, además, ser ofrecidos públicamente en mercados con estándares de información, transparencia, supervisión y vigilancia al menos similares al mercado local. Un reglamento dictado por el Ministerio de Hacienda regulará los requisitos para la aplicación de esta franquicia. En el caso de la venta de cuotas de fondos mutuos sin presencia bursátil, se otorgará el beneficio tributario sólo si a A pesar de generar profundos cambios formales, la Ley MK III no provocó mayores modificaciones en la tributación aplicable a acciones y cuotas de fondos de inversión. Ahora bien, en el caso de las cuotas de fondos mutuos, se incorporó un marco jurídico tributario para permitir la operatividad de los Exchange Traded Funds (“ETFs”). A continuación, analizaremos brevemente la tributación aplicable a cada uno de los instrumentos antes indicados. El tratamiento tributario de la venta de acciones establecido en el artículo 107 de la LIR es muy similar al contenido en el derogado artículo 18 ter. El mayor valor generado en la venta de acciones 1 TAX NEWSLETTER Nº 6 - Diciembre 2010 lo menos el 90% de su cartera se destina a la inversión en los valores que tengan presencia bursátil, incluidos en al artículo 104 y 107 (acciones, cuotas de fondos mutuos, cuotas de fondos de inversiones y ciertos bonos). artículo 4° transitorio de la Ley N° 19.768, que regula los beneficios tributarios relacionados a la Bolsa Emergente, éstos se encontraban plenamente vigentes. Modificación al DFL Nº 2 de 1959 Para acogerse a los beneficios indicados en esta normativa, los reglamentos internos de los fondos deberán incluir la obligación de distribuir dividendos e intereses percibidos entre la fecha de adquisición de las cuotas y la enajenación o rescate de las mismas y deberán, además, contemplar la prohibición de invertir en valores que en virtud de cualquier acto o contrato priven al fondo de percibir los dividendos, intereses, repartos u otras rentas provenientes de esos valores que se hubiere acordado distribuir. La Ley Nº 20.455 estableció una serie de restricciones a los beneficios contemplados en el DFL Nº 2 de 1959 (“DFL Nº 2”), consistentes principalmente en la exención de impuestos a las rentas obtenidas de dichos inmuebles, la reducción del pago de contribuciones durante un tiempo determinado, y la exención del pago del Impuesto de Herencias, Asignaciones y Donaciones. El primero de ellos dice relación con la eliminación de este beneficio para personas jurídicas. Asimismo, se restringen a un máximo de dos, el número de viviendas económicas de una persona natural que puedan acogerse a los beneficios contemplados en el DFL Nº 2. Sin embargo, no se considerarán dentro del límite máximo, aquellos inmuebles adquiridos por sucesión por causa de muerte con posterioridad a la entrada en vigencia del límite señalado. En caso que una persona sea dueña de una cuota del dominio de un inmueble, dicha cuota será contabilizada como una propiedad para efectos del límite señalado. Por su parte, el nuevo artículo 109 de la LIR exime de impuestos al mayor valor generado en la enajenación de acciones efectuadas mediante el aporte de valores al ETF (creación de cuotas), constituido conforme al artículo 2°, 2° bis y 13° del Decreto Ley N° 1328 de 1976 (“Ley de Fondos Mutuos”). Asimismo, se otorga el mismo beneficio tributario antes indicado a acciones adquiridas mediante un rescate de cuotas de ETFs acogidos a las normas especiales contenidas sobre la materia en de la Ley de Fondos Mutuos. Finalmente, es importante indicar que la deficiente técnica legislativa utilizada en la Ley MK III generó problemas prácticos, ya que de la lectura de ésta podía entenderse derogados tácitamente los beneficios tributarios relacionados a acciones registradas en la Bolsa Emergente y otras disposiciones de la LIR que hacían referencia al artículo 18 ter. Ante esto el Congreso aprobó la Ley N° 20.466, publicada con fecha 30 de septiembre de 2010, cuyo único fin fue señalar que cualquier referencia que en las leyes se haga a los derogados artículos 18 bis, 18 ter y 18 quáter, debe entenderse efectuada a los referidos artículos 106, 107 y 108. Asimismo, la citada ley dejó expresa constancia que para todos los efectos legales del Sin perjuicio de aplicarse los beneficios únicamente a personas naturales, las corporaciones y fundaciones de carácter benéfico podrán eximirse del Impuesto de Herencias, Asignaciones y Donaciones. Las modificaciones al DFL Nº 2 comenzaron a regir con fecha 1° de noviembre de 2010, no afectando los beneficios y derechos que la norma otorga a los contribuyentes (personas naturales o jurídicas) que a dicha fecha hayan sido propietarios de viviendas económicas acogidas al DFL Nº 2. Asimismo, la Ley Nº 20.455 contempló que las modificaciones al DFL Nº 2 no serán 2 TAX NEWSLETTER Nº 6 - Diciembre 2010 aplicables a la adquisición de viviendas económicas que se efectúen en virtud de contratos de promesa o de arriendo con opción de compra, suscritos por escritura pública o instrumento protocolizado, con anterioridad a la entrada en vigencia de dicha Ley. Las Directrices contienen una guía para compañías y autoridades administrativas e incluye una serie de indicaciones y sugerencias para determinar si los precios cobrados entre empresas relacionadas que residen en diferentes países guardan relación con aquellos cobrados entre partes independientes, utilizando un principio denominado arm’s length o de valor de mercado. Es este último punto el que ha generado mayor controversia, toda vez que el Servicio de Impuestos Internos (“SII”) ha interpretado en la Circular 57 de 2010 y Oficio 1.945 de 2010, que las promesas de compraventa celebradas desde la publicación de la Ley N° 20.455 (31.07.2010) y antes de entrar en vigencia las modificaciones al DFL N° 2 (31.10.2010), se rigen por las reglas generales, de manera que, en estos casos, la única posibilidad de acceder a los beneficios sin las limitaciones que contempla el nuevo texto del DFL N° 2, es que los contratos definitivos sean cumplidos y las viviendas transferidas (esto es, inscritas en el Conservador de Bienes Raíces) al 31 de octubre de 2010. Toda vez que las circulares y oficios del SII sólo obligan a los funcionarios de esta institución y no a los contribuyentes, éstos pueden requerir que los tribunales de justicia decidan si la interpretación del SII se ajusta a derecho. Bajo este principio, las empresas deben ser consideradas entidades operativas no relacionadas, debiendo regirse sus transacciones bajo los mismos principios económicos que regulan las relaciones entre partes independientes. Las Directrices contienen cinco métodos para determinar si los precios cumplen con el estándar arm’s length: método del Precio Comparable Independiente (“CUP”); método de Reventa; método del Costo Adicionado; método de Márgenes Transaccionales de Utilidad y el método de División de Utilidades. El Método CUP determina el precio en base a una comparación efectuada entre los bienes o servicios transferidos en una transacción relacionada y los bienes o servicios transferidos en una transacción independiente en circunstancias comparables. Desafíos de la Normativa de Precios de Transferencias en Chile El método Reventa alcanza el precio arm’s length sustrayendo del precio de venta cobrado en la transacción relacionada, un margen bruto de ingresos que representan el monto que el vendedor necesita obtener para cubrir sus costos y gastos, y obtener una apropiada utilidad en base a las funciones ejecutadas. El concepto de precios de transferencias se refiere a precios cobrados por bienes transferidos y servicios prestados entre empresas multinacionales relacionadas. La OCDE estima que el 60% del comercio se realiza entre este tipo de empresas. El método del Costo Adicionado determina el precio arm’s length basándose en los costos incurridos por el proveedor de bienes y servicios en una transacción con una parte relacionada y adiciona un margen de ingreso, de forma tal de reflejar una utilidad razonable, considerando las funciones realizadas y las condiciones de mercado. Teniendo presente que Chile ingreso a la OCDE el 7 de mayo de 2010 y que ésta es la institución líder mundial en materia de precios de transferencias, es importante analizar si las Directrices sobre precios de Transferencias para Empresas Multinacionales y Administraciones Tributarias (las “Directrices”) dictadas por la OCDE tienen aplicación directa en Chile. 3 TAX NEWSLETTER Nº 6 - Diciembre 2010 El método del Margen Transaccional de Utilidad determina el precio arm’s length usando un indicador de utilidad neta respecto de una base predeterminada (costos, ventas o activos), utilizando como referencia indicadores obtenidos de transacciones realizadas por el contribuyente con partes independientes (comparables internos) y de transacciones similares celebradas entre partes independientes (comparables externos). La impugnación de un precio de transferencia utilizando un método no previsto en la ley, implica la eventual creación de tributos no establecidos en la misma. Ante esto, el ejecutivo ha informado el envío de un proyecto de ley en el primer trimestre del año 2011, con el fin de adaptar nuestra legislación a los estándares OCDE. Sin perjuicio de lo anterior, en el caso que la ley ha contemplado los métodos OCDE, sí es posible aplicar factores orientados a determinar comparabilidad de transacciones y las otras consideraciones adicionales incluidas en las Directrices. Este criterio ha sido explicitado en la Circular 57 de 2009 del SII, respecto a un tema similar -aplicación del concepto del beneficiario efectivo- indicando que los comentarios emitidos por la OCDE y que clarifican la aplicación de tal concepto en base a la finalidad perseguida por los Convenios de Doble Tributación Internacional, pueden ser utilizados como medio de interpretación complementario, de acuerdo a lo previsto en el artículo 32 de la Convención de Viena. Finalmente, en el Método de División de Utilidades el precio arm’s length es determinado en base a la división de utilidades que dos partes independientes hubieren esperado obtener en una transacción independiente. Por su parte, el artículo 38 de la LIR, que regula las normas de precios de transferencias en la legislación chilena, no contempla la totalidad de los métodos incluidos en las Directrices. A mayor abundamiento, en los métodos considerados, los requisitos para su aplicación tampoco coinciden con aquellos indicados en las Directrices. De lo anterior, surge la interrogante de determinar si los métodos contenidos en las Directrices pueden aplicarse en forma directa a las situaciones no previstas expresamente en la nueva legislación. La respuesta a esta incógnita es, a nuestro juicio, negativa. No es procedente por vía de la interpretación analógica aplicar los métodos OCDE a situaciones que el legislador no ha permitidoexpresamente. En efecto, la Constitución Política de la República establece un principio denominado de legalidad de los tributos o de reserva legal, por el cual sólo la ley puede imponer, suprimir, reducir o condonar tributos de cualquier clase o naturaleza, establecer exenciones o modificar las existentes, y determinar su forma, proporcional o progresión. El presente Boletín no constituye asesoría legal y el Estudio Jurídico Guerrero, Olivos, Novoa y Errázuriz Ltda. no será responsable por actos u omisiones de terceros basados en la información contenida en él. Si requiere mayor información sobre los temas incluidos en este Boletín, por favor contactar a Sebastián Guerrero en sguerrero@guerrero.cl o a Hugo Hurtado en hhurtado@guerrero.cl o visitar www.guerrero.cl. Vitacura 2939, Piso 8, Las Condes, Santiago – Tel. +562-674-2900 – www.guerrero.cl 4