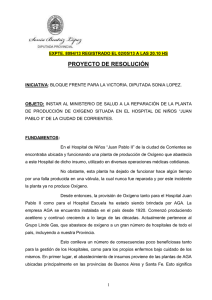

Comisión Nacional - Ricardo De Simone

Anuncio