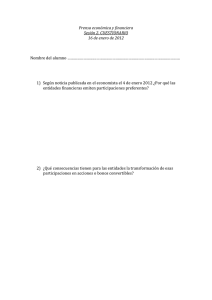

Valoración

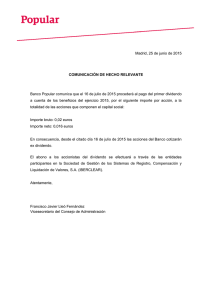

Anuncio