[+] descargar - Ministerio de Ciencia, Tecnología e Innovación

Anuncio

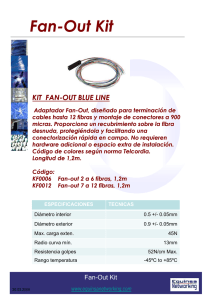

![[+] descargar - Ministerio de Ciencia, Tecnología e Innovación](http://s2.studylib.es/store/data/007222167_1-9afce4e9dd3cdf0eae2270f48d6f1c49-768x994.png)