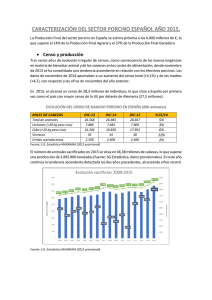

Descargar completo el ejemplar de Octubre 2006

Anuncio