Estudio de Diagnóstico y Prospectiva para la construcción

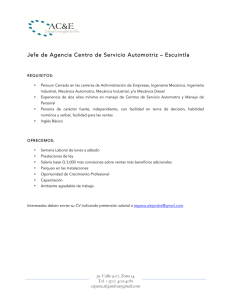

Anuncio