la gestion financiera en la empresa

Anuncio

Gestión Internacional de la Pyme

1

LA GESTION FINANCIERA EN LA PYME

Se admite que la Gestión Financiera de la empresa tiene como finalidad el

proporcionar a la misma los recursos financieros que necesita para desarrollar su actividad.

No obstante, la interrelación que existe entre los diferentes subsistemas empresariales, hace

que la estructura del pasivo de la empresa influya y se vea influida por la composición del

activo, tanto fijo como circulante. De ahí que la Gestión Financiera de la empresa debe,

asimismo, contribuir a la toma de decisiones sobre selección y financiación de inversiones en

la empresa.

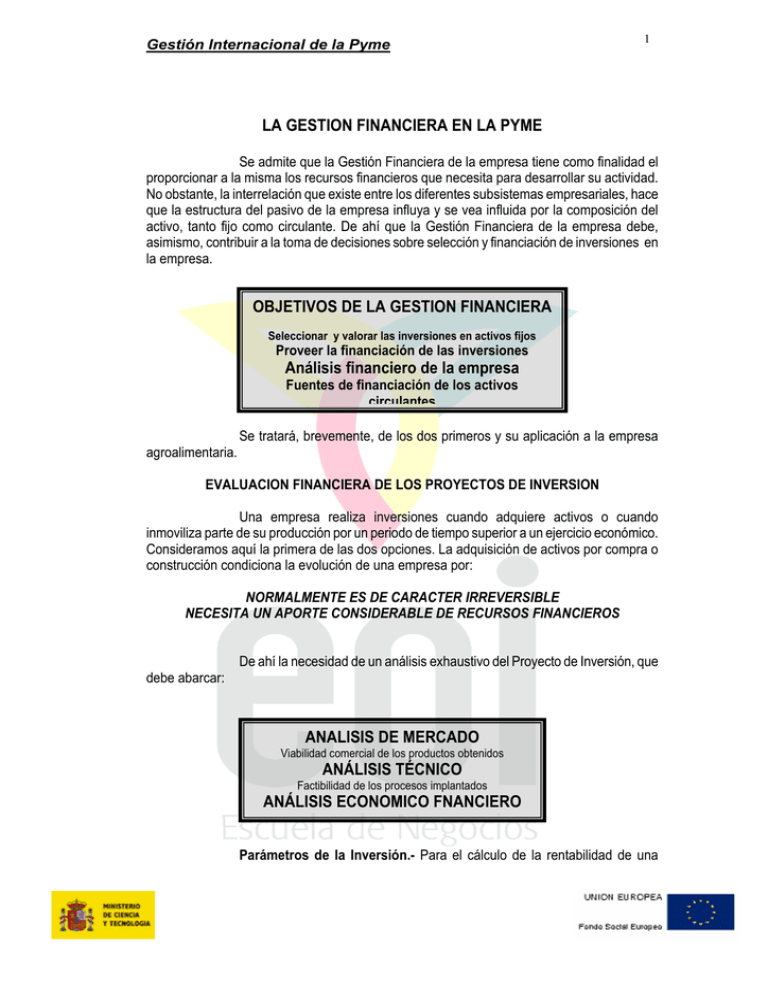

OBJETIVOS DE LA GESTION FINANCIERA

Seleccionar y valorar las inversiones en activos fijos

Proveer la financiación de las inversiones

Análisis financiero de la empresa

Fuentes de financiación de los activos

circulantes

agroalimentaria.

Se tratará, brevemente, de los dos primeros y su aplicación a la empresa

EVALUACION FINANCIERA DE LOS PROYECTOS DE INVERSION

Una empresa realiza inversiones cuando adquiere activos o cuando

inmoviliza parte de su producción por un periodo de tiempo superior a un ejercicio económico.

Consideramos aquí la primera de las dos opciones. La adquisición de activos por compra o

construcción condiciona la evolución de una empresa por:

NORMALMENTE ES DE CARACTER IRREVERSIBLE

NECESITA UN APORTE CONSIDERABLE DE RECURSOS FINANCIEROS

debe abarcar:

De ahí la necesidad de un análisis exhaustivo del Proyecto de Inversión, que

ANALISIS DE MERCADO

Viabilidad comercial de los productos obtenidos

ANÁLISIS TÉCNICO

Factibilidad de los procesos implantados

ANÁLISIS ECONOMICO FNANCIERO

Parámetros de la Inversión.- Para el cálculo de la rentabilidad de una

Gestión Internacional de la Pyme

2

inversión hay que considerar los siguientes parámetros:

Pago de la Inversión.

Uno o varios a través del tiempo.

Vida de la Inversión.

Desde su inicio hasta que deja de generar flujos de caja.

Flujos de caja.

Diferencia entre cobros y pagos generados por la Inversión en funcionamiento.

Criterios de rentabilidad.- Los mas simples no tienen en cuenta la

distribución temporal de pagos y cobros. Su única ventaja está en su facilidad de uso. En

inversiones de vida larga o en épocas inflacionarias pueden llevar a decisiones erróneas

sobre la rentabilidad real de la inversión.

FLUJO DE CAJA TOTAL POR COSTE DE LA INVERSION

FLUJO MEDIO DE CAJA ANUAL POR COSTE DE LA INVERSION.

Entre los métodos que tienen en cuenta el factor temporal, los dos mas

habituales son los que calculan el Valor Actual Neto (VAN) de los pagos de la inversión y los

que se basan en el cálculo de la Tasa Interna de Rentabilidad (TIR). Ambos se basan en la

ecuación fundamental del cálculo financiero:

VF = VA x (1+i)n

Esta fórmula, en la que VA es el valor actual de un pago o cobro (valor en el

momento en que se realiza, VF es su valor futuro, al cabo de n unidades de tiempo , n es el

número de periodos de tiempo transcurridos e i es el interes de cada periodo, expresado en

tanto por uno, expresa de forma matemática la diferencia que hay entre hacer un desembolso

en el momento presente o hacerlo transcurrido un periodo de tiempo. De ella se deduce que

elpago de F unidades monetarias dentro de n años es equivalente al pago, en este momento,

de A unidades monetarias, en las que:

A = F/(1 + i)n

En esta fórmula i es el interés, en tanto por uno, correspondiente a cada uno

de los n periodos. La de terminación de su valor correcto está sujeta a controversias, que

VALOR ACTUAL NETO

Se basa en calcular los Valores Actuales al día del cálculo, tanto de los Pagos

de la Inversión (VAP), como de los Flujos de Caja (VAF) producidos durante la

Vida de la Inversión. (VI) La diferencia VAF-VAP, caso de ser positiva, será un

indicador de la rentabilidad de la Inversión. La comparación entre sus

respectivos VANs es un criterio a la hora de decidir entra varias inversiones.

Para el cálculo de los VA se precisa determinar la Tasa de Actualización (TA).

Viene a estimarse como el tipo medio de interés que se aplica a los préstamos a

largo plazo en el mercado de créditos de nuestro sector.

Gestión Internacional de la Pyme

3

serán objeto de comentario, mas adelante.

TASA INTERNA DE RENTABILIDAD

Con este criterio se calcula cual sería la Tasa de Actualización para la cual, durante la

Vida de la Inversión, se igualan los Valores Actuales de los Pagos con los Valores

Actuales de los Flujos de Caja. (VAF = VAP) La empresa decide si ese valor de la Tasa de

Actualización le resulta o no interesante, al considerarlo asequible, superable o

inalcanzable.

Naturalmente que estos criterios son, hasta cierto punto, simplistas al no

tener en cuenta factores que pueden influir en nuestra decisión como la inflación, el riesgo de

la inversión o, muy importante, la facilidad de obtener la financiación necesaria para poner en

marcha el proyecto. Suponen, no obstante, un punto de partida y, al basarse en criterios

cuantitativos, resultan de fácil utilización al comparar varias opciones.

También es evidente que el valor que se adopte para el tipo de interés será

determinante en el resultado final de los cálculos sobre la rentabilidad de la inverión. Así, si se

considera que i debe ser el tipo de interés que carga una entidad bancaria por los

descubiertos en cuenta o póliza el resultado de los cálculos será más desfavorable a la

inversión que si se considera que i debe de ser el interés máximo que la empresa puede

alcanzar invirtiendo sus excedentes en los mercados de capitales.

Otros métodos de valoración de inversiones son ,p. ej. los basados en la

teoría de carteras, (métodos de programación, ponderación, de opciones de crecimiento) el

método de Análisis de valor de Klein, los métodos de análisis de riesgo (simulaciones).

Estos métodos tampoco son adecuados para la toma de decisiones en

inversiones que involucran innovaciones, al no poder considerar ciertas consecuencias de la

inversión, que no están capacitados para medir. Se pueden citar, entre otras, las sinergias

que se producen en la colaboración entre equipos, la mayor flexibilidad y capacidad de

adaptación a cambios, menor necesidad de reciclajes, mayor seguridad, incremento de la

imagen de marca y del fondo de comercio, etc...

Financiación de las inversiones.- La inversión es un proceso a largo plazo.

Sería, cuando menos imprudente, financiarlo con fuentes de recursos a corto plazo. Y ello por

diversas consideraciones:

Mayores costes.- No se trata, tan solo, de que los intereses que se

aplican a los créditos a corto plazo sean más altos que los que gravan las operaciones a largo

plazo. Los costes de establecimiento de la operación se repiten cada año (o periodo

equivalente) y suponen un incremento importante en el coste real del crédito. (Aumento de la

TAE)

Aumento del riesgo.- Puesto que, una vez realizada la inversión, hay

que seguir financiandola hasta que los Flujos de Caja generados nos permitan amortizar su

valor, una inversión financiada con créditos a corto precisara la renovación de estos créditos

hasta su total compensación con los productos (económicos) de la inversión. Un cambio en la

Gestión Internacional de la Pyme

4

política crediticia puede hacer inviable esa renovación o, al menos, encarecerla hasta el punto

de cambiar el signo de la rentabilidad de la inversión.

A pesar de lo razonable de estos argumentos el “pecado capital” de financiar

inversiones con créditos a corto es el que más frecuentemente cometen los responsables de

empresas (se resiste uno a llamarlos empresarios) y se halla en el origen de muchas más, y

más importantes, suspensiones de pagos y quiebras de lo que pudiera parecer a un

observador ajeno al sistema.

En el estudio de viabilidad de una inversión analizamos la rentabilidad de la

misma y buscamos la forma de financiar su coste. No obstante hay que tener en cuenta que,

en muchos casos, la inversión supondrá un aumento del volumen de operaciones de la

empresa. Esto, como veremos seguidamente, supondrá nuevas necesidades de financiación.

¿CÓMO FINANCIAR LAS INVERSIONES?

Para la mayor parte de las empresas las opciones se reducen a cuatro:

Ampliación de Capital (AC), Créditos a Largo Plazo (CLP), Préstamos

a Largo Plazo (PLP) y Leasing o Arrendamiento Financiero (AF).En un

anexo a esta nota se reseñarán sus características y posibles costes

comparativos.

En determinados casos las empresas pueden recurrir a la emisión de

obligaciones, warrants u otros títulos, que también tienen un coste,

ventajas e inconvenientes.

Antes, no obstante, conviene hacer algunas precisiones sobre el ciclo financiero de una

empresa.

LOS CICLOS FINANCIEROS

El primer acto de la actividad de una empresa es, o debería ser, el

desembolso, total o parcial, del capital de la empresa que pasa a constituir su tesorería.

Seguidamente se adquieren los elementos fijos (equipo, instalaciones, ...) que constituyen el

Inmovilizado de la empresa. Por último se inicia el proceso productivo con la compra de

materias primas, pago de gastos de fabricación y de estructura, ventas de productos

terminados y cobro de los mismos. El flujo de actividades físicas de la empresa es alimentado

por un flujo financiero, en el que las disponibilidades líquidas salen de tesorería para

remunerar los factores de producción y regresan a ella por medio de las opoeraciones de

venta y cobro de los productos fabricados. Este ciclo está representado en el gráfico del

Anexo III.

Una primera consideración que se deriva del examen del gráfico es que el

ciclo financiero de una empresa no es un ciclo cerrado. Del exterior afluyen y a él revierten

medios financieros en formas de préstamos o ampliaciones de capital en el primer caso y de

dividendos y devolución de préstamos en el segundo.

Gestión Internacional de la Pyme

5

Otra constatación evidente es la existencia de dos ciclos parciales dentro del

ciclo financiero total:

• Hay un ciclo largo en el que el dinero, a través de la inversión se convierte

con caráter permanente en Inmovilizado que, por medio de la amortización

se incorpora al valor de los productos en curso.

• Existe también un ciclo corto que consta de tres canales. Por el primero

circulan los fondos destinados a la compra de materias primas. El segundo

canal está destinado al dinero para pagar los gastos directos de la

empresa, que se incorporan directamente al valor de los productos en

curso. Y un tercer canal por el que circulan los medios empleados en pagar

los gastos generales o de estructura; estos gastos se incorporan al valor

de los productos terminados.

A partir de los productos terminados los dos ciclos se funden en uno. El

flujo financiero, a través de los procesos de venta, inmovilizado parcial y temporalmente en

los derechos de cobro, regresa a la tesorería.

Periodo de maduración.- Se llama así al tiempo que tarda en regresar a tesorería el

dinero que salió de ella para hacer frente a los diferentes pagos. Es el tiempo que tarda en

dar una vuelta completa el activo circulante o la duración media del ciclo financiero.El periodo

de maduración puede desagregarse en cinco subperiodos:

• Sp1.- APROVISIONAMIENTO.- Tiempo que permanecen inmovilizados en

almacén los recursos destinados a meterias primas.

• Sp2.- PRODUCCION.- Duración del proceso productivo.

• Sp3.- VENTA.- Permanencia en almacén de productos terminados.

• Sp4.- COBRO.- Plazo medio de cobro a clientes.

• Sp5.- PAGO.-Plazo medio de pago a proveedores.

De tal forma que : PM = Sp1 + Sp2 + Sp3 + Sp4 + Sp5

El proceso de cálculo del PM se lleva a cabo estableciendo, en primer lugar el

número de rotaciones que se producen en cada uno de los subperiodos. Determinado esto se

calcula el tiempo que dura cada rotación. La fórmula es:

Rotación= Flujo Total del Periodo (Fi) / Existencia media del Periodo (Ei)

•

•

•

•

•

Tanto Fi como Ei se corresponden con partidas del Balance:

Sp1.- F = compras ; E = existencias de materias primas.

Sp2.- F = gastos directos + mat. Primas + amorizacion ; E = existencias de

productos en curso.

Sp3.- F = costo directo de producción + gastos generales ; E = existenias de

productos terminados.

Sp4.- F = ventas totales ; E = saldo deudores.

Sp5.- F = compras totales ; E = saldo proveedores

Los periodos parciales de maduración se obtienen dividiendo el perioido del

Gestión Internacional de la Pyme

6

ejercicio (un año, laboral o comercial) por la rotación calculada. El Periodo Total de

Maduración (PM) será la suma de los periodos parciales.

FINANCIACION DEL CIRCULANTE

Los términos de Capital Circulante, Fondo de Maniobra, Fondo de Rotación,

Working Capital y algunos más corresponden todos a una misma realidad financiera. Aquí

usaremos la palabra Fondo de Maniobra.

Contablemente se define como la diferencia entre el Activo Circulante y el

Pasivo Circulante. Desde otro punto de vista, más afín con la teoría financiera, el Fondo de

Maniobra está constituido por los recursos permanentes de la empresa que exceden al

Activo Inmovilizado. Supone el montante de los recursos permanentes de la empresa

(recursos propios mas créditos a largo) que se destina a financiar el Activo Circulante, o sea

las operaciones del día a día de la actividad de la empresa. Esto quiere decir que el Fondo de

Maniobra habrá de estar permanentemente invertido en Activos Circulantes para que el ciclo

corto de la actividad de la empresa se desarrolle sin problemas.

En relación con el Fondo de Maniobra son dos las cuestiones a considerar:

en primer lugar la determinación de cual puede ser su volumen mas adecuado a las

circunstancias de la empresa; y, en segundo lugar, cual debe ser la forma en que se haya de

ver afectadopor cualquier cambio en el volumen de negocio de la empresa.

Respecto a la primera cuestión, siguiendo al profesor Loring, son cuatro los

métodos que pueden emplearse para resolverla. No son métodos intercambiables, ya que su

uso estará o no indicado en función de la situación y características de la empresa. Estos

métodos son:

•

•

•

COMPARACION INTEREMPRESAS.- Se basa en el principio de la

gestión de grupo. Dado que no existen normas teóricas de apliación

universal en la gestión financiera se adopta la hipótesis de que los

parámetros de empresas punteras del sector, que operan en

situación análoga, pueden ser unos criterios válidos de comparación.

FUNCION DE LAS VENTAS.- El método parte de la hpótesis de que

las partidas, tanto del Activo Circulante como del Pasivo Circulante,

son función de las ventas, y así permanecerán en el futuro. Para

determinar cuales es función se lleva a cabo un ajuste a una curva

de regresión establecida a partir de los datos históricos de la

empresa, y sobre dicha curva se trabaja para determinar los nuevos

valores. Se adapta a una situación de expansión del negocio.

FUNCION DE LAS MASAS FINANCIERAS.- El método anterior

supone que, aunque el Activo Circulante y el Exigible a Corto varían

en función de las ventas, ambos lo hacen de una manera

proporcional. En este método se supone que no existe esa

proporcionalidad y que las estructuras financieras de la empresa

cambian. (incluso si este cambio forma parte de los objetivos de la

Gestión Internacional de la Pyme

•

7

dirección) Parte de una fórmula que relaciona el Fondo de Maniobra

con las masas financieras (existencias, deudores, exigible a corto,

...) Cambiando los valores de las masas financieras obtiene el

nuevovalor del FM.

FUNCION DEL RIESGO.- Parte de la hipótesis de que aquella parte

del Activo Circulante cuya realización entraña más riesgo ha de ser

cubierta por el Fondo de Maniobra, dejando al Exigible a Corto la

función de cubrir aquellas porciones que no representan un riesgo.

Estos métodos podrían, asimismo, ser utilizados para determinar el nuevo

valor del Fondo de Maniobra en el caso de una variación en el volumen de negocio de la

empresa. No obstante puede, también, recurrirse a procedimientos más casuísticos, como en

los casos que se exponen a continuación.

Consideremos el caso de un Hipermercado: cobra de sus clientes al contado,

paga a sus proveedores a treinta días y el periodo de rotación de existencias es de dos

meses. Si la Dirección decide emprender una campaña cuyo objetivo sea un aumento del

25% de las ventas no necesitará prever financiación alguna, puesto que el periodo medio de

pago, 30 días, coincide con el de cobros. ( si renueva existencias cada dos meses y cobra al

contado su periodo medio de cobro es, también de 30 días). En este caso no hay incremento

del Activo Circulante y, por lo tanto, no hay que financiarlo.

Consideremos otro caso en el que un fabricante de harinas sirve a sus

clientes panaderos 250 tm de harina al mes.Cobra a 60 días y compra, por motivos de

transporte, 500 tm de trigo cada dos meses que paga a 30 días. Si decide aprovechar la

posibilidad de aumentar las ventas en un 20%, tendrá que prever la forma de poder hacer

frente a un 20% más de pagos de trigo cada dos meses, o sea que si el precio del trigo es de

25 pts/kg su Activo Circulante se incrementará en 2.500.000 pts y esto sin considerar los

gastos de transformación que, lógicamente, también serán mayores. Estos ejemplos prueban

que cualquier ampliación de la actividad exige el considerar la posibilidad de hacer frente a

nuevas necesidades de fondos y, por tanto, al establecimiento de planes de financiación, a

corto plazo en el caso que consideramos. En este caso la financiación del mayor Activo

Circulante puede hacerse incrementando el Fondo de Maniobra, aumentando la deuda a

corto, o por una combinación de ambos métodos.

Las posibilidades al alcance del empresario harinero son muchas:

A.- Puede reducir el crédito a sus clientes, cobrandoles a 30 días.

Esto repercutirá, seguramente, en el volumen de ventas.

B.- Puede pedir a sus proveedores que le amplíen el crédito hasta 60

días. Puede perder descuentos y rappels en precio.

C.- Puede aumentar la rotación de sus compras, efectuandolas

mensualmente y por la mitad de la cantidad actual. Es posible que de esta forma pierda

ventajas en transporte (tiempo y precios al no ir en trenes completos) y en precios si los

proveedores hacen descuento por cantidad.

D.- Puede tomar esos fondos de Reservas de Capital que la empresa

tenga colocadas en activos financieros de alta liquidez.

Gestión Internacional de la Pyme

8

E.- Puede solicitar un préstamo a los socios de la empresa o, en su

defecto, una ampliación de capita. Aumento del Fondo de Maniobra.l

F.- Por último puede financiar el déficit de Fondo de Maniobra

recurriendo al crédito externo, bien por descuento de papel o pagarés, bien por pólizas de

crédito o de préstamo.

Todos estos procedimientos tienen un coste. En los Anexos I y II se expone

la forma de calcular algunos de ellos.

LOS MEDIOS DE PAGO

Por medio de pago se entiende todo aquel documento o instrumento que sirve para satisfacer

deudas. El medio de pago más simple, directo y utilizado el es dinero en efectivo. El código

civil añade los documentos cambiarios y demás documentos mercantiles.Los principales

medios de pago que vamos a estudiar son:

- La Letra de Cambio.

- Los Cheques.

- Los Pagarés.

LA LETRA DE CAMBIO

Al igual que el resto de medios de pago, es el soporte documental de un acuerdo

comercial entre dos partes, por la cuál la compradora se obliga a pagar una cierta

cantidad, en tiempo y lugar determinados.

En el caso de la letra de cambio (así como el pagaré y el cheque), una vez girada tiene vida

propia y tratamiento como título-valor (documento que incorpora el derecho al título que se

legitima por la posesión ya que sin el título físico no se puede ejercer dicho derecho)

transmisible mediante endoso.

A pesar que la letra de cambio nació como documento de cambio, esto es, acreditativo de la

deuda en efectivo que asumía del deudor, cada vez más, ha venido usándose como

documento acreditativo de un pago aplazado. Así se usa habitualmente en:

1. El pago de suministros a proveedores a uno o más plazos convenidos, en toda clase

de actividades comerciales.

2. El pago aplazado por compra de bienes duraderos, servicios o inmuebles por

consumidores o usuarios.

3. La formalización de crédito financiero de Entidades Financieras o de depósitos a

empresas o particulares, o bien como instrumento utilizados por aquellas para la

Gestión Internacional de la Pyme

9

captación de recursos mediante la aceptación de letras. Aunque para estos fines se

utiliza más habitualmente el pagaré.

La transmisibilidad de las letras hace que, desde que se inició el desarrollo de la actividad

financiera, de lugar a las operaciones de descuento , las cuales son un endoso mediante el

cuál el tenedor legítimo de la letra cede su título a la Entidad Financiera que se convierte, a

su vez, en tenedor legítimo mediante el pago del importe nominal menos un descuento.

EL CHEQUE

El cheque es un puro mandato de pago, no requiere para ser girado ningún tipo de

contrato, pero comparte con los documentos cambiarios el ser un título-valor transmisible.

El cheque es pagadero a la vista por lo que no sirve como documento de pago aplazado.

EL PAGARÉ

El pagaré al igual que el cheque es una promesa de pago, que no necesita una relación

contractual para existir, simplemente documenta una obligación de pago a un plazo

determinado, siendo también un título-valor.

Debido a su utilización en tres funciones diferenciadas, existen en la actualidad tres clases de

pagarés:

4. Pagaré Financiero. Como forma de documentar una promesa de pago directa y no

comercial (p.ej. pagaré emitido por una Entidad Financiera con el fin de captar

recursos).

5. Pagaré Comercial. Utilizado como medio de pago de una obligación derivada de una

operación comercial (p.ej. pagaré emitido por la empresa acreedora con su propio

membrete).

6. Pagaré de Cuenta Corriente. Siendo una forma de disposición contra cuenta corriente

a un vencimiento concreto (es el cheque con pago aplazado).

El pagaré “no a la orden” deja de ser un título valor, ya que documenta un pago aplazado con

restricciones, es por eso que no sea un título-valor y su descuento sea más restrictivo por

parte de las Entidades Financieras que en todos los casos anteriores.

Gestión Internacional de la Pyme

10

PRINCIPALES PRODUCTOS PARA LA FINANCIACION DE EMPRESA

FINANCIACIÓN DEL CAPITAL CIRCULANTE

LA POLIZA DE CRÉDITO

DEFINICIÓN Y CARACTERÍSTICAS

Se trata de un producto destinado a cubrir fundamentalmente las necesidades de

financiación esporádica que los ciclos de un negocio originan. No obstante, también permite

remunerar de manera especial las puntas de tesorería que motivadas por los mencionados

ciclos presente la cuenta, esto último ocurre excepcionalmente.

Permite al titular utilizar un crédito hasta un límite determinado y un plazo preestablecido.

Posee toda la operatoria de una Cuenta Corriente (soporta talonarios de cheques y pagarés,

domiciliaciones, transferencias, etc).

Es posible renovar la póliza de crédito al vencimiento, siempre teniendo en cuenta que es

potestad de la Entidad Financiera ya que se entiende que es una nueva operación que

necesita su análisis y aprobación del riesgo y en ella, pueden modificarse todas o parte de las

condiciones del contrato que vence o mantenerse las existentes antes de renovar.

Se pueden contratar operaciones con prórroga tácita, consistente en el pacto de varias

prórrogas por periodos idénticos, en general un año, hasta un vencimiento final.

VENTAJAS

Permite financiar (y por lo tanto pagar intereses) sólo por los déficit de tesorería de la

empresa (diferencia principal con los préstamos).

INCONVENIENTES

Es un producto A CORTO PLAZO, generalmente un año, y cuya renovación está supeditada

al análisis del riesgo por parte de la Entidad Financiera, además los contratos suelen contener

cláusulas de denuncia del mismo por causas extremadamente amplias (cancelación de la

póliza unilateralmente por parte del banco), lo que ni siquiera asegura el plazo pactado.

Además es un producto “CARO”, independientemente del tipo de interés, se asocian infinidad

de comisiones, que junto con los gastos de intervención del fedatario público

(aproximadamente 0,3%), hacen que la T.A.E. prácticamente pueda duplicar a la de un

préstamo. Se resumen a continuación las comisiones más frecuentes que se aplican en este

producto:

Gestión Internacional de la Pyme

11

→ Comisión de apertura y comisión de renovación, suelen ser del mismo importe,

la primera en el momento de contratar, y la segunda a cada renovación de la

póliza.

→ Comisión por prórroga tácita, tiene la misma aplicación que la comisión de

renovación.

→ Comisión de disponibilidad, es un tipo de interés nominal anual y se aplica

sobre el saldo medio no dispuesto de la póliza.

La utilización del crédito con un saldo medio dispuesto por encima del 80%, es considerado

por las Entidades Financieras como una financiación estructural y no del capital circulante.

Un sobreexcedido (utilización de la línea por encima del límite contratado) es difícilmente

negociable, y en cualquier caso excesivamente caro, se cobran los mismos tipos de interés

que a los descubiertos de cuenta corriente (por encima del 20%), independientemente de una

comisión sobre el mayor saldo excedido alcanzado (entre el 1% y el 5%). Estos intereses y

comisiones también son aplicados si al vencimiento del contrato no se reembolsaran los

fondos dispuestos (generalmente se les denomina intereses y comisiones de sobregiro o

moratorios).

Este producto NUNCA se debe utilizar para financiaciones estructurales o de inversión en las

empresas, en primer lugar por el alto coste financiero, en segundo lugar, porque incide muy

negativamente sobre los ratios de solvencia de nuestra empresa, y por último porque no

asegura una financiación a medio o largo plazo, dejando en manos de la Entidad Financiera la

liquidez de la compañía.

MODELOS ESPECIALES DE CUENTAS DE CRÉDITO

LIMITACIÓN DE LA DISPONIBILIDAD

1. Con garantía de facturas y/o certificaciones de obra, la Entidad Financiera permite la

disposición del crédito tras el endoso de las mismas.

2. Con garantía documentación de vehículos, es igual que en el caso anterior, pero

endosando documentación de vehículos.

Gestión Internacional de la Pyme

12

EL DESCUENTO COMERCIAL

DESCUENTO DE PAPEL COMERCIAL

DEFINICIÓN Y CARACTERÍSTICAS

Operación financiera mediante la cual la Entidad anticipa a la empresa el importe del crédito

no vencido, instrumentado mediante efectos mercantiles, realizando además la gestión de

cobro de los mismos.

Permite al titular disfrutar anticipadamente del importe de las ventas instrumentadas mediante

efectos, para la Entidad constituye una inversión garantizada por nuestra empresa y por el

librado, por lo que se puede decir que tienen garantías de dos empresas, en base a la ley

cambiaria

Tipos de efectos que se pueden descontar, para la correcta comprensión de este punto

sugerimos que se haya leído previamente el título que desarrolla los “Medios de Pago”:

- Efectos domiciliados aceptados. Son aquellos que, en el momento de su cesión, tengan

designado para su pago el nombre de una entidad de crédito, oficina de ésta y cuenta en la

que deberá ser adeudado el importe de la letra. Van aceptados por el obligado al pago.

- Efectos domiciliados sin aceptar. Son igual a los anteriores, pero no llevan firma del

librado en el acepto.

- Efectos no domiciliados aceptados. Son aquellos que van aceptados por el obligado al

pago pero no informan de la domiciliación bancaria, el banco del librador emite, con un mes

de antelación, un documento sustitutivo del efecto, para que se pueda realizar el pago en

cualquier oficina del mismo el día del vencimiento, o para que se pueda informar de la

domiciliación, a este documento sustitutivo se le denomina xerocopia.

- Efectos no domiciliados sin aceptar. Son igual a los anteriores, pero no llevan firma del

librado en el acepto.

- Pagarés a la orden y nominativos. Tendrían las mismas características que los efectos

domiciliados aceptados.

- Pagarés no a la orden. Son iguales que los anteriores pero no estarían sujetos a la Ley

Cambiaria (no son un título ejecutivo y por lo tanto no son endosables).

- Anticipos sobre facturas y certificaciones de obra con toma de razón. Se

correspondería con el anticipo del importe de las facturas o certificaciones, habiendo

previamente endosado al banco el crédito derivado de la mismas, tomando razón el librado de

Gestión Internacional de la Pyme

13

dicha cesión.

- Anticipos sobre facturas y certificaciones de obra sin toma de razón. Serían iguales

que las anteriores, pero ya no intervendría el librado.

NOTA: El cobro de estos anticipos sin el reembolso al banco cesionario implicaría por los

administradores y/o apoderados de la empresa en un delito penal (apropiación indebida), al

igual que la emisión, en todos los casos de descuento, de títulos falsos o que no se

correspondan con un crédito comercial real.

La póliza de descuento comercial es de plazo indefinido, siendo una ventaja frente a la póliza

de crédito al no tener que intervenir el contrato anualmente ante fedatario público, lo que

supone el ahorro del coste de sus honorarios; no obstante, las Entidades Financieras revisan

con periodicidad anual, como mínimo, la concesión del riesgo.

VENTAJAS

Es el producto de financiación que más “gusta” a las entidades financieras, no sólo por la

inherencia al mismo de doble garantía (la del cedente y la del librado) sino también por la

seguridad que les ofrece de estar financiando capital circulante de la empresa.

En comparación con el resto de productos, es al que menores tipos de interés y comisiones

se les aplica, además el coste de intervención del contrato por un fedatario público sólo se

produce una vez. Su renovación de riesgo, está supeditada exclusivamente al índice de

impagados de la línea y si éstos no fueran pagados con celeridad.

Al contrario que la póliza de crédito, no es difícil negociar con las Entidades Financieras

aumentos puntuales del límite, y si se aprueban, generalmente son liquidados con las mismas

condiciones financieras que la línea original.

INCONVENIENTES

Limitan la financiación a la disposición por parte de la empresa de “papel comercial” para

descontar.

Cuidado con las comisiones “al tirón” (comisiones lineales por el importe descontado), ya que

en función de los plazos de vencimiento del descuento realizado pueden hacer que la TAE

sea superior al 100%.

Gestión Internacional de la Pyme

14

ANTICIPOS DE CRÉDITO

DEFINICIÓN

Los anticipos de crédito son una forma de anticipar los créditos comerciales concedidos a

nuestros clientes, con los que hemos negociado como fórmula de pago recibos domiciliados

no aceptados a una fecha de vencimiento, y cuyo soporte es un archivo informático (si el

soporte fuera papel entraría dentro del descuento comercial) que tiene que cumplir los

requisitos de la norma 58 del Consejo Superior Bancario, es por eso que a este producto

financiero se le conoce como descuento de cuaderno 58.

Las características contractuales con la Entidad Financiera son similares a las del descuento

comercial, se firma un contrato indefinido, etc.

Casi todas las entidades financieras lo consideran crédito financiero, aunque como veremos

en los anticipos de exportación, tenemos ciertas garantías de su origen comercial.

La renovación del riesgo es al igual que en el caso anterior anual, pero en este producto es

más importante el índice de impagos, ya que al ser créditos no aceptados, es casi la única

forma de comprobar su existencia.

VENTAJAS

A pesar de ser considerado un riesgo financiero, tiene un origen comercial, por lo que su

concesión es más viable que la póliza de crédito.

Al no existir endoso, se evitan los timbres derivados del impuesto sobre actos jurídicos

documentados.

INCONVENIENTES

Al igual que la póliza de crédito el tipo de interés aplicado en este producto suele ser superior

al del descuento comercial.

Tanto para nosotros como para la Entidad Financiera, el recibo en soporte magnético no es

un documento ejecutivo en sí mismo por lo que perderíamos garantías de cobro con nuestros

clientes.

Gestión Internacional de la Pyme

15

CUENTA DE COMERCIO EXTERIOR

DEFINICIÓN Y CARACTERÍSTICAS

Es el soporte contractual que nos van a permitir utilizar los distintos productos financieros

relacionados con el comercio exterior. Ya sean financieros, comerciales o de servicios.

Los contratos de Comercio Exterior, al igual de los que soportan el descuento comercial, son

por plazo indefinido en general (dependiendo de las características de los mismos que cada

Entidad Financiera disponen para este fin).

Resumimos a continuación los principales tipos de productos que existen y su finalidad:

FINANCIACIÓN DE EXPORTACIONES

FINANCIACIÓN DE IMPORTACIONES

CRÉDITOS DOCUMENTARIOS

SEGUROS DE CAMBIO

Los dos primeros productos descritos son considerados riesgo puro por algunas Entidades

Financieras, aunque para éstas, existe la garantía de estar financiando exclusivamente el

capital circulante (clientes o proveedores extranjeros).

Los dos últimos productos descritos son únicamente riesgos de firma, ya que en el primer

caso la Entidad Financiera se ha comprometido con el Banco del proveedor extranjero a

pagar en una fecha determinada y sólo si se cumplen los requisitos descritos en la apertura

del crédito documentario (es un aval al exterior), no implica, por tanto, el anticipo de fondos a

nuestra empresa. Y en el segundo caso es un compromiso de vendernos o comprarnos una

determinada cantidad de divisas, en una fecha determinada y a un tipo de cambio pactado

con anterioridad, en este caso sólo existe el riesgo de incumplimiento por parte de la empresa

de poseer la cantidad pactada en divisas para vender, o de los fondos en euros suficientes

para comprar el importe pactado de divisas.

FINANCIACIÓN DE EXPORTACIÓN

DEFINICIÓN

La Financiación de Exportación surge por las necesidades financieras de una empresa

exportadora, generadas por dos tipos de situación:

a) Prefinanciaciones: la financiación se necesita para poder realizar la exportación, es decir,

para fabricar el bien a exportar o para adquirir la mercancía y tiene la finalidad de aplazar los

pagos relacionados con la fabricación.

Gestión Internacional de la Pyme

16

b) Anticipos: la financiación está motivada por la concesión de pago aplazado del exportador

al importador. Para la empresa representa el cobro anticipado de la exportación realizada,

conlleva un aplazamiento de pago para el importador extranjero, lo que facilitará la venta del

producto en el exterior.

La Entidad Financiera mediará también en el cobro de la operación de exportación,

comprando el cheque al exportador, abonando la transferencia o encargándose de la gestión

de cobro de la Remesa o del Crédito Documentario, según sea el medio utilizado.

FINANCIACIÓN DE IMPORTACIÓN

DEFINICIÓN

La Financiación de Importación surge por las necesidades financieras del aplazamiento de

pago a proveedores de una empresa importadora.

La financiación, lleva aparejada una orden de pago a la Entidad Financiera por nuestra parte a

un proveedor extranjero y la misma se puede financiar en divisas o en euros.

La Entidad Financiera mediará también en el pago de la operación de importación, realizando

la transferencia o encargándose de la gestión del pago de la Remesa o del Crédito

Documentario, según sea el medio utilizado.

A menudo se combina la financiación de importaciones con los créditos documentarios a la

importación, financiando el pago realizado al vencimiento de los mismos.

También, y muy habitual, es la combinación de este producto con el seguro de cambio, para

asegurar el tipo de cambio con la divisa, durante el periodo que transcurre desde la emisión

del pago hasta el vencimiento de la financiación (siempre que ésta se haya realizado en

divisas).

CRÉDITOS DOCUMENTARIOS IMPORTACIÓN

DEFINICIÓN

El Crédito Documentario de importación es un medio de pago utilizado en las operaciones de

comercio exterior, basado en un convenio entre un cliente importador y la Entidad Financiera,

en virtud del cual la Entidad Financiera se obliga a efectuar un pago a un beneficiario

extranjero exportador o a su orden, o a pagar, aceptar o negociar las letras de cambio que

libre un beneficiario exportador a través de cualquier Banco, contra la entrega de los

documentos exigidos, siempre y cuando los términos y condiciones del Crédito se hayan

cumplido.

Gestión Internacional de la Pyme

17

Es el instrumento idóneo para realizar el pago de una transacción de comercio exterior,

cuando entre el exportador e importador no existe un conocimiento profundo, ya que da

amplias garantías a las dos partes de que el acuerdo entre ambos se respetará, siempre y

cuando se cumplan todas las condiciones estipuladas en el Crédito.

La Entidad Financiera, que recibirá las instrucciones del "Ordenante" para emitir o abrir el

Crédito. Su misión fundamental es cuidar del cumplimiento del condicionado del Crédito y

revisar los documentos que le sean presentados. La apertura o emisión del Crédito ha de

hacerse en coherencia con su condicionado, ajustada a la normativa bancaria internacional y

utilizando términos lo más claros y concisos posibles.

BANCO INTERMEDIARIO: Es quien recibe la operación del "Banco Emisor". Puede actuar de

diversos modos, según el condicionado del Crédito.- Como Avisador: Notifica al Beneficiario la

apertura del Crédito, a simple título informativo, sin asumir compromisos de ningún tipo,

aunque comprobará la coherencia y veracidad de las instrucciones recibidas.- Como

Confirmador: Cuando La Entidad Financiera indique que se añada la confirmación del mismo,

y la Entidad receptora lo acepta. El Banco Confirmador asume un compromiso firme ante el

"Beneficiario" de pagar, negociar o aceptar el importe del Crédito, siempre que se cumplan

todas las condiciones del mismo.- Como Pagador: Cuando sea el encargado de pagar,

aceptar o negociar los efectos y/o documentos, que le sean presentados por el "Beneficiario"

o por otro banco, girados contra La Entidad Financiera, y que cumplan los requisitos exigidos

en el Crédito.

Si el Banco pagador actúa también como confirmador, el pago, aceptación o negociación lo

hará "sin recurso" contra el "Beneficiario", es decir, no podrá reclamarle si los documentos son

rechazados (salvo que las posibles discrepancias hayan sido comunicadas expresamente al

presentador y el pago, aceptación o negociación los efectúe bajo reservas), o no pagados por

la Entidad Financiera.

Los créditos documentarios al vencimiento se pueden combinar con el producto de

financiación de importaciones.

Lógicamente y al no existir financiación, el banco simplemente realiza una garantía de firma

por nuestra parte al proveedor, y además realiza el servicio de comprobar la existencia y

corrección de todos los documentos, no existe tipo de interés, sino comisión por la apertura

del crédito y realización del pago.

CRÉDITOS DOCUMENTARIOS A LA EXPORTACIÓN

Además las Entidades Financieras pueden mediar para la recepción de créditos

documentarios abiertos por nuestros clientes en el exterior a nuestro favor, en ese caso

gestiona el envío al Banco extranjero la documentación requerida por nuestra parte y

posteriormente nos gestiona el cobro. Estos créditos documentarios se pueden financiar

mediante anticipos a la exportación.,

Gestión Internacional de la Pyme

18

SEGUROS DE CAMBIO

DEFINICIÓN

Es una modalidad de compraventa de divisas a plazo (Seguro de Cambio) mediante el cual la

Entidad asegura a un cliente la compra o la venta de un importe en divisa convertible a una

fecha determinada y a un cambio único previamente acordado e independientemente del

cambio de mercado que pueda tener dicha divisa..

En el caso de asegurarlo durante un periodo de tiempo comprendido entre la fecha de

contratación y el vencimiento del Seguro de Cambio, son denominados SEGUROS DE

CAMBIO DE TEMPORADA a un cambio único previamente acordado e independientemente

del cambio de mercado que pueda tener dicha divisa.

Estas operaciones presentan para las Entidades Financieras un factor de riesgo ya que en

caso de incumplimiento. Al haber posicionado estas divisas en su tesorería, además el

incumplimiento de seguros de cambio lleva aparejadas altas comisiones.

FACTORING

DEFINICIÓN

Se entiende por factoring la prestación por parte del factor (Entidad Financiera cesionario de

los créditos y por tanto, nuevo titular, de los mismos, debiendo encargarse de realizar las

gestiones de cobro) de un conjunto de servicios administrativo-financieros respecto a los

créditos comerciales que la empresa tiene concedidos a ciertos clientes. El contrato de

factoring puede ser:

Sin recurso: Consiste en la adquisición o compra del crédito por el factor, liberando a la

empresa de responsabilidad por impago del crédito por parte del deudor, es decir, asumiendo

el riesgo de insolvencia, aun cuando en determinadas circunstancias y por diversas causas, el

contrato suele recoger la posibilidad de que el factor ejercite el recurso de reintegro del crédito

por el cedente.

Con recurso: Consiste en la cesión, pero si el deudor no pagase el factor recupera su crédito

del cedente. Es una situación similar al descuento de facturas sin toma de razón, con la única

diferencia que existe un contrato intervenido donde se especifican los clientes que cedemos, y

que es la Entidad Financiera (o factor) la encargada de gestionar el cobro de nuestras

facturas.

Lo lógico es contratar siempre el factoring sin recurso.

Servicios que presta el factor (generalmente):

- Estudio de la solvencia de nuestro deudor, clasificándolos en función de ella y asignándoles,

por tanto, un riesgo a cada uno.

Gestión Internacional de la Pyme

19

- Gestión integral del cobro de las facturas que le son cedidas, respetando las condiciones de

pago pactadas entre nosotros y nuestro cliente.

- La administración de las cuentas a cobrar por el cedente, informándole de las incidencias de

cobro de cada factura.

- La garantía del riesgo de insolvencia de los deudores, hasta el 100%.

- El anticipo de los fondos sobre las facturas cedidas, con carácter potestativo para nosotros

en función de nuestras necesidades de tesorería.

Cualquier factura o crédito frente a un deudor puede ser objeto de factoring, pero este

producto suele ser utilizado para créditos provenientes de suministros regulares a clientes.

VENTAJAS

Eliminan el riesgo de insolvencia con nuestros clientes.

Podemos financiar créditos concedidos a nuestros clientes que de otra forma serían

difícilmente anticipables.

Todas los créditos factorizados, son eliminados de nuestra cuenta de clientes, lo que

benefician los ratios de solvencia y los periodos medios de cobro de nuestra empresa. Es por

este motivo que suele ser utilizado por grandes Cías. sujetas a estudios y valoraciones de

raiting por agencias y consultores internacionales con el fin de calificar el riesgo de inversión.

INCONVENIENTES

Es un producto extremadamente “caro”, ya que al asociarse con servicios administrativos, las

comisiones que se cobran suelen ser elevadas.

Inmoviliza las ventas a los clientes factorizados con una sola Entidad Financiera.

EL CONFIRMING

DEFINICIÓN

Consiste en la operación mediante la cual la Entidad Financiera o factor, comunica a nuestro

acreedor que se hace cargo de abonarle al vencimiento pactado la deuda comercial que

tenemos contraída con él. Se puede considerar la operación contraria al factoring.

En sí misma no es una garantía de pago, sólo lo sería porque quién comunica que va a

atender el pago es una entidad con solvencia contrastada (Entidad Financiera).

La operación de confirming suele ir acompañada de una oferta de anticipo de fondos sobre el

crédito al acreedor, ya que éste, en numerosas ocasiones prefiere otro medio de pago (por

ejemplo efectos descontables) con los que obtener financiación. De esta forma el confirming

suele convertirse en un instrumento de financiación para empresas acreedoras.

Gestión Internacional de la Pyme

20

El confirming es esencialmente una gestión de pago a favor de la empresa acreedora,

liberando a la empresa deudora de todas las tareas administrativas.

Los anticipos del confirming, llevan asociadas elevadas comisiones y tipos de interés, ya que

las servicios de gestión que hemos descrito, los suele pagar las empresas acreedoras.

FINANCIACIÓN DE INVERSIONES

EL LEASING

El leasing es un sistema de financiación que consiste, básicamente, en un contrato de

arrendamiento financiero que tiene por objeto exclusivo la "cesión del uso de bienes muebles

o inmuebles", adquiridos para dicha finalidad según las especificaciones del futuro usuario, a

cambio de una contraprestación consistente en el abono periódico de unas cuotas. Los

bienes objeto de cesión habrán de quedar afectados por el usuario únicamente a su negocio.

A todos los efectos es similar a un préstamo con la única diferencia que está sujeto al I.V.A. y

que es necesario que exista un valor residual pactado.

La principal diferencia radica en la fiscalidad para la empresa, ya que con este producto

financiero, está facultada para reducir los periodos de amortización fiscal del inmovilizado a la

mitad.

LA ENTIDAD FINANCIERA, que facilita la financiación es la propietaria del bien.

Es frecuente que el usuario entregue al inicio de la operación una cantidad inicial, cuya

aplicación a la operación podrá ser contraria a la normativa citada. Para solucionar este

problema se permite que, aun cuando se apliquen a la operación esas cantidades en el

momento de ser entregadas por el usuario, se distribuyan a efectos fiscales, tanto el importe

de dicha entrega inicial como el de amortización correspondiente a la 1ª cuota (cuando la

operación es anticipada de capital), entre las cuotas a satisfacer, de forma que no incumplan

el carácter igual o creciente en lo relativo a la recuperación del coste del bien previsto en la

ley.

El valor residual es el importe de la opción de compra que se establece en el contrato en favor

del usuario. Puede establecerse que el valor residual coincida con una cuota (calculada con el

tipo de interés inicial), o bien que sea distinto a una cuota. Una vez definido el valor residual

se mantiene fijo aunque se revise el tipo de interés.

En el leasing inmobiliario la operación no puede hacerse a menos de 10 años por limitación

legal.

21

Gestión Internacional de la Pyme

ANEXO I

COSTE DE LA FINANCIACION A LARGO PLAZO

1.- POLIZAS DE PRESTAMO

Importe establecido en el contrato.

Disposición mediante abono en cuenta del capital prestado.

Pago periódico hasta saldar la deuda.

Interés sobre el salo pendiente en cada periodo.

1.A.- SISTEMA FRANCES. AMORTIZACION POR CUOTA FIJA.

Pv.- Capital prestado.

i.- Interés del periodo.

n.- número de periodos.

c.- Comisión de apertura (~1%)

g.- Corretaje (0.3%)

PMT.- Cuota del periodo.

FV.- Valor al final del préstamo.

TAE(f).- Tasa anual equivalente para el financiador.

TAE(p).- Tasa anual equivalente para el prestatario

PV = PMT[(1+i)n-1)]/(1+i)n*I

FV = PV(1+I)n

Para el cálculo de TAE(f) se sutituye, en la fórmula, PV por PV(1-c) y, manteniendo

constante PMT se calcula i que es el valor de TAE(f). Para el cálculo de TAE(p) se sustituye PV por

PV(1-c-g)

PV

1.000.000

1.000.000

1.000.000

1.000.000

i

n

6

0,5

12

1

5

60

10

120

A

M

A

M

PMT

237.396,40

19.332,80

176.984,16

14.347,09

FV

1.338.225

1.348.850

3.105.848

3.300.386

P. Totales

T(f) T(p)

1.186.980 6,37 6,48

1.159.968 6,42 6,55

1.769.841 12,25 12,32

1.721.651 12,26 12,33

1.B.- SISTEMA AMERICANO. UNA SOLA AMORTIZACION

Pago tan solo de los intereses de cada periodo

PV

1.000.000

1.000.000

i

6

0,5

n

5

60

PMT

A

M

FV

1.338.225

1.348.850

P. Totales

1.300.000

1.300.000

T(f) T(p)

6,37 6,48

6,42 6,55

1.C.- SISTEMA DE AMORTIZACION CONSTANTE

Cada periodo se paga una parte constante del capital, mas los intereses del saldo no amortizado.

PV

1.000.000

1.000.000

i

6

0,5

n

5

60

AMORTIZAC.

A

200.000,00

M

16.666,67

FV

1.338.225

1.348.850

P. Totales

1.180.000

1.152.500

T(f) T(p)

6,37 6,48

6,42 6,55

22

Gestión Internacional de la Pyme

ANEXO I

COSTE DE LA FINANCIACION A LARGO PLAZO

2.- LEASING

Es un sistema de fianciación por el que la empresa, mediante e pago de una cuota

periodica, puede disponer del uso de un bien, durante un tiempo determinado, con opción de compra

de dicho bien alf inal del periodo pactado

PV.- Valor del bien objeto de contrato.

CV.- Valor asociado a la opción de compra.

PMT.- Cuota periódica.

i.- Tipo de interés referido al periodo entre dos cuotas.

n.- Número de cuotas del periodo de arrendamiento.

PV – CV = PMT[(1+i)n – 1] / (1+I)n*I

PV

1.00.000

1.000.000

i

12

1

n

5

60

A

M

PMT

216.919,73

21.557,30

FV

1.378.057

1.760.577

P. Totales

T(f) T(p)

1.084.598 12,47 12,62

1.293.438 1,00 1,01

3.- FINANCIACION EXTERNA PROPIA. EMISION DE OBLIGACIONES.

Hay que distinguir entre interés y coste del capital. El primero es la tasa que hay que

pagar al suscriptor de la obligación por usar su dinero. El coste del capital es la tasa de descuento que

iguala los flujos futuros de fondos negativos causados por el préstamo, con el importe neto del

préstamo recibido en el momento actual. Sea

O.- Número de obligaciones emitidas.

Pt.- Número de obligaciones sin amortizar al final del año t.

N.- Valor nominal de cada obligación.

i.- Interés.

d1.- Prima de emisión en tanto por uno.

d2.- Prima de reembolso en tanto por uno.

g.- Gastos asociados a la emisión en tanto por uno.

w.- Impuesto sobre sociedades en tanto por uno.

n.- Número de periodos que dura la vida de una obligación.

t.- Número de orden en cada periodo.

r.- Coste del capital.

O*N*(1-d1-g) = Sum[Pt*N*i/(1+r)t] – Sum[Pt*N*i*w/(1+r)t] + Sum[(O*N*(1+d2)/n)/(1+r)t]

(1)

(2)

(3)

(4)

- Sum{[w*O*N*(d1+d2+g)/n]/(1+r)t}

(5)

(1).- Fondos netos recibidos.

(2).- Intereses a pagar a las obligaciones no amortizadas.

(3).- Deducción de lo anterior por ahorro fiscal.

(4).- Importe de la devolución del principal en cada periodo.

(5).- Deducción de lo anterior por ahorro fiscal.

23

Gestión Internacional de la Pyme

ANEXO II

COSTE DE LA FINANCIACION A CORTO PLAZO

1.- POLIZA DE CREDITO

El prestatario tiene la facultad de disponer, hasta un límite dado y durante el periodo

establecido, de cantidades de dinero que se iran cargando o abonando en una cuenta de crédito. El

prestatario pagará una comisión única al comienzo de la operación. Los intereses devengados por el

uso de la póliza se cargarán en cuenta periodicamente. Con la misma periodicidad se pueden cargar

intereses por saldo no dispuesto.

En el ejemplo las condiciones son:

Límite: 1.000.000

Comisión: 1,25%

Interés: 12% anual

Saldo no dispuesto: 0,20% trimestral

Cargos: Trimestrales

Periodo: 1 año

FECHA

Ene01

Feb02

Mar01

Abr01

Abr01

Abr05

Jun22

Jul01

Jul01

Jul18

Ago31

Oct01

Oct01

Oct02

Dic31

CONCEPTO

Comisión

Pagos

Pagos

Cálculo interés

Cargo interés

Pagos

Cobros

Cálculo interés

Cargo interés

Cobros

Cobros

Cálculo interés

Cargo interés

Cobros

Cargo interés

Total intereses

DEBE

12.000

300.000

400.000

HABER

10.293

280.000

200.000

29.429

600.000

100.000

9.473

141.250

47

SALDO DIAS

12.000

312.000

32

712.000

27

712.000

31

722.293

0

1.002.293

4

802.293

78

802.293

9

83.722

0

231.722

17

131.722

44

131.722

31

141.195

0

-55

1

-8

90

Cálculo de los intereses por saldo no dispuesto.

Siendo los saldos trimestrales:

Trimestre I

= 257.333

Trimestre II

=736.302

Trimestre III

=248.697

Trimestre IV

= 1.289

NUM

INTERES

3.840

128,00

84.240 2.808,00

220.720 7357,33

0

0,00

28.892

963,06

781.788 26.059,62

72.206 2.406,88

0

0,00

141.393 4.713,09

101.958 3.398,59

40.834 1.361,13

0

0,00

1.412

47,07

-50

-1,65

49.241,11

SND = 1.485,33

SND = 527,40

SND = 1.502,61

SND = 1.997,42

El total de los intereses pagados (54.753) equivaldrían a los correspondientes a una

póliza de préstamo, amortizada por el sistema americano con un TAE del 5,36%

Si no se consideran los intereses por saldo no dispuesto, la equivalencia sería a una

poliza igual a la enterios, pero con un TAE del 4,84%

24

Gestión Internacional de la Pyme

ANEXO II

COSTE DE LA FINANCIACION A CORTO PLAZO

2.- DESCUENTO DE EFECTOS

Puede adoptar muchas modalidades. Las más habituales son dos: “a for-fait”, en la

que la entidad financiera descuenta tan solo un porcentaje fijo, y “con comisión”, en la que, además del

tipo de descuento, normalmente única, para cualquier plazo.

El valor del efecto (o el timbre, si se usan pagarés) es un elemento más del coste.

A veces las sual alm financieras retienen, en una cuenta especial, parte de la

cantidad descontada, hasta el pago del efecto. El saldo de esa cuenta se remunera con un sual a mas

alto que el de las cuentas corrientes.

EJEMPLO.- Descuento de un pagaré en las siguientes condiciones:

Importe.- 1.000.000

Plazo.- 90 días

Tipo descuento.- 12%

Timbre.- 2.800

Comisión.- 0,40%

Retención.- 10%

sual alment retención.- 5%

CALCULOS

Descuento (1.000.000*12/4)/100

Comisión ( 1.000.000*0,40)/100

Timbre

Retención 10% = 100.000

sual alment retención (100.000*5/4)/100

30.000.4.000.2.800.-1.200.-

Coste total = 35.600

Cálculo del TAE.- La formula, siendo r la tasa trimestral equivalente es:

863.200 + 101.200*(1+ r) = 1.000.000*(1 + r)

r = 4,12

TAE = 17.54

3.- DESCUENTO DE PROVEEDORES

Se trata de prescindir de los descuentos por pronto pago que, sual almente,

conceden los proveedores. El cálculo de la TAE de dichos descuentos es:

d.- Descuento por ponto pago en %

N.- Nominal de la factura.

T.- Plazo sual de demora en el pago para dicho nominalLa fórmula es:

1 + i = [1 + d/(100 – d)]360/T

25

Gestión Internacional de la Pyme

ANEXO III

EL CICLO FINANCIERO

CAPITAL

DIVIDENDOS

PRESTAMOS

DEVOLUCION PRESTAMOS

TESORERIA

INVERSION

COMPRAS

COBROS

GASTOS

FABRIC.

DERECHOS

DE

COBRO

INMOVILIZADO

ACREEDORES

TRAFICO

GASTOS

GENERALES

MATERIAS

PRIMAS

VENTAS

PRODUCTOS

TERMINADOS

PRODUCTOS

EN

CURSO

26

Gestión Internacional de la Pyme

ANEXO III

EL CICLO FINANCIERO EN EL BALANCE DE SITUACION

INMOVILIZADO

CAPITAL

RESERVAS

EXISTENCIAS

EXIGIBLE A

DEUDORES

EXIGIBLE A

DISPONIBLE

Gestión Internacional de la Pyme

27

CONTENIDOS

LA GESTION FINANCIERA EN LA EMPRESA ..............................................1

AGROALIMENTARIA ..........................................¡Error! Marcador no definido.

EVALUACION FINANCIERA DE LOS PROYECTOS DE INVERSION.......1

LOS CICLOS FINANCIEROS.......................................................................4

FINANCIACION DEL CIRCULANTE............................................................6

LOS MEDIOS DE PAGO..................................................................................8

LA LETRA DE CAMBIO ...............................................................................8

EL CHEQUE..................................................................................................9

EL PAGARÉ..................................................................................................9

PRINCIPALES PRODUCTOS PARA LA FINANCIACION DE EMPRESA...10

FINANCIACIÓN DEL CAPITAL CIRCULANTE .........................................10

EL DESCUENTO COMERCIAL..................................................................12

CUENTA DE COMERCIO EXTERIOR .......................................................15

CRÉDITOS DOCUMENTARIOS IMPORTACIÓN ......................................16

CRÉDITOS DOCUMENTARIOS A LA EXPORTACIÓN ............................17

SEGUROS DE CAMBIO .............................................................................18

FACTORING ...............................................................................................18

EL CONFIRMING........................................................................................19

FINANCIACIÓN DE INVERSIONES...........................................................20

EL LEASING ...............................................................................................20