préstamo capital al toque - Repositorio Académico UPC

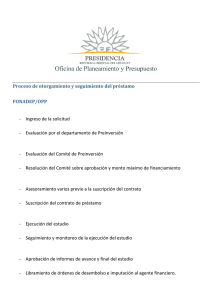

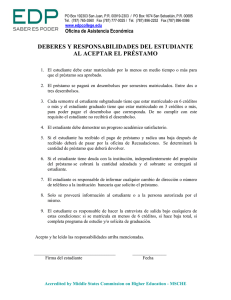

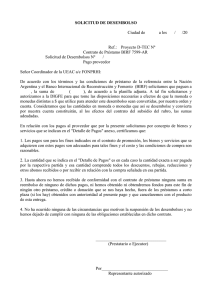

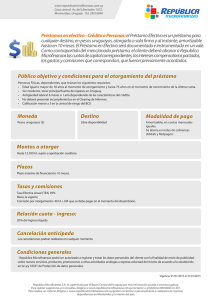

Anuncio