Descargar - Ayuntamiento de Tres Cantos

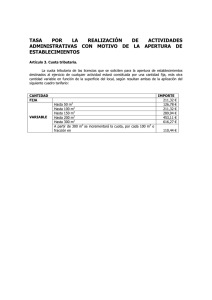

Anuncio