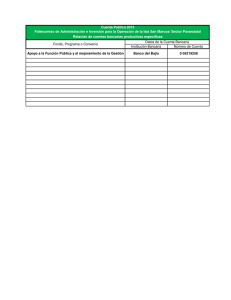

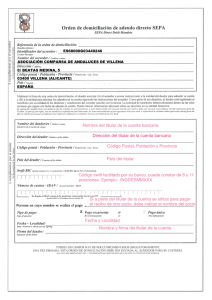

la unión bancaria

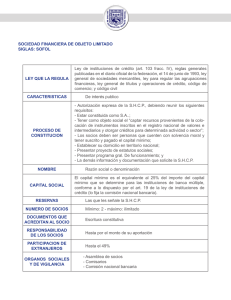

Anuncio