temas fiscales sentencias y consultas dGt Resoluciones teac

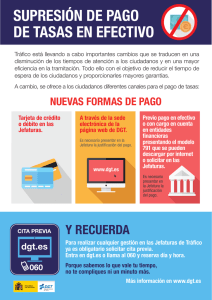

Anuncio