Descargar PDF - ESE Business School

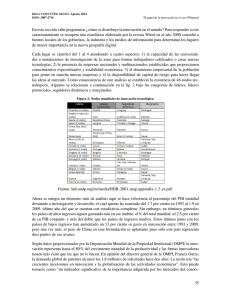

Anuncio

ESE Universidad de los Andes ® Escuela de Negocios DOCUMENTO DOCENTE Tópicos de Macroeconomía Internacional JOSÉ MIGUEL SIMIAN S. DD-05-01 Documento Docente: Tópicos de Macroeconomı́a Internacional * José Miguel Simian S.** Diciembre 2005 Resumen Este documento docente contiene algunas de las notas técnicas de los Informes Macroeconómicos de la Universidad de los Andes. Varias de ellas han sido modificadas levemente para darles un carácter más general y menos de coyuntura. Se le agregaron además algunas fuentes bibliográficas. * ** Agradezco valiosos comentarios de Marı́a Cecilia Cifuentes ESE Escuela de Negocios, Universidad de los Andes. San Carlos de Apoquindo 2200 Santiago/Chile. Tel: +56 2 4129510; e-mail: jsimian@uandes.cl 1 Índice 1. Ahorro, Inversión y Cuenta Corriente 3 2. Tipo de Cambio Real 9 3. Paridad de Tasas de Interés 14 4. Precio de Materias Primas y Tipo de Cambio 18 5. Apertura de la Cuenta de Capitales y Vulnerabilidad Externa 23 2 1. Ahorro, Inversión y Cuenta Corriente En los últimos meses de 2005 hemos visto que las tasas de interés de largo plazo en muchas partes del mundo se han mantenido en un nivel más bien bajo. El rendimiento de los bonos del tesoro en los EEUU tuvo en septiembre de 2005 un promedio de 4.2 %, levemente por encima del nivel de enero de 2003. En el caso chileno la situación no es distinta. En los últimos meses el rendimiento de los bonos en UF del BC ha mostrado un claro descenso. Estas tasas de interés son un reflejo de la escasez relativa de fondos o más genéricamente del ahorro. Por lo bajo de las tasas en todo el mundo nos encontramos frente a una situación de abundancia de ahorro o bien frente a una baja demanda por estos fondos, es decir, una muy baja demanda de inversión o, lo más probable, una combinación de ambos. Si restamos de las tasas largas la inflación esperada, obtendremos un valor de referencia para lo que llamamos tasa de interés real, es decir, el retorno que obtienen quienes prestan sus fondos por encima de la pérdida de valor del dinero. Debido a la alta credibilidad de los bancos centrales en muchas partes el mundo, por ejemplo en EEUU, la Zona-Euro y también en Chile, las expectativas de inflación están bien ancladas y por tanto los cambios en las tasas de largo plazo reflejan más bien un cambio en la tasa de interés real más que un cambio en la expectativa de inflación.1 Este capı́tulo pretende ayudar a entender la relación entre ahorro, inversión y cuenta corriente. Estos tres agregados están estrechamente relacionados y permiten formular hipótesis que expliquen, por un lado, el nivel de tasas de interés reales y por otro, los desequilibrios en las cuentas corrientes de muchos paı́ses del mundo. Consideremos en primer lugar una economı́a cerrada, es decir, sin comercio exterior de ningún tipo, y que, además, no tiene gobierno. En esta economı́a los bienes producidos son destinados a dos usos: consumo final de los privados e inversión, es decir, consumo de bienes de capital y construcciones. 1 Versión modificada de la Nota Técnica del Informe Macroeconómico de la Universidad de los Andes, Octubre 2005. 3 Llamemos Y al producto de una economı́a, C al consumo de los hogares privados e I a la inversión de las empresas, entonces tenemos que Y =C +I (1) Todo el producto se distribuye en consumo e inversión. El lado izquierdo de la ecuación (1) es el producto de la economı́a, es decir, la cantidad de bienes finales producidos en un perı́odo de tiempo. El lado derecho es el gasto de ese producto: consumo e inversión. La relación entre ahorro e inversión es fácil de ver si restamos el consumo al producto, entonces obtenemos Y −C =S =I (2) Esto implica que es posible invertir todo el producto que los privados no consumen, es decir, el ahorro S (producto menos consumo). Debe cumplirse por tanto siempre que el ahorro es igual a la inversión. Este equilibrio que parece tan evidente se obtiene a través del mercado de capitales que canaliza los recursos que los privados no consumen hacia las empresas que buscan recursos para realizar sus proyectos de inversión y el precio relativo que ajusta este mercado es la tasa de interés real. Antes de seguir e incluir el gasto de gobierno y analizar el caso de una economı́a abierta, conviene discutir brevemente cuáles son los determinantes de la decisiones de ahorro e inversión. El ahorro tiene como principal función el “amortiguar” las fluctuaciones de ingreso y permitir a las familias mantener un nivel de consumo más o menos parejo. Por ası́ decirlo, ahorramos en perı́odos de “vacas gordas” y consumimos nuestro ahorro en perı́odos de “vacas flacas”. Esta función no siempre puede cumplirse ya que en algunas oportunidades implicarı́a un ahorro negativo, es decir, el endeudarse con respecto a ingresos futuros y las posibilidades de endeudamiento son limitadas por problemas de incertidumbre e información. En términos generales, podemos sostener que aumentos transitorios en el producto llevarán a un aumento del ahorro. Cambios permanentes en el ingreso en cambio, no afectan el ahorro. 4 Un segundo aspecto a considerar del ahorro agregado es la evolución demográfica de la población. Si subdividimos la población en un “grupo joven” que participa activamente en el mercado laboral y otro “grupo mayor” que está retirado, tenemos que el grupo joven ahorra para su vejez y el grupo mayor consume sus ahorros. En las sociedades actuales el grupo mayor es cada vez más grande. Esto implica que los que están reduciendo sus ahorros son más que los que los están acumulando, lo que implica un flujo cada vez menor de ahorro. Precisamente esto es lo que se espera ocurra en el mundo en los próximos años. De acuerdo a las proyecciones realizadas por el Fondo Monetario Internacional se espera que en Japón y Europa disminuyan las tasas de ahorro de manera significativa en los próximos 50 años.2 Sin embargo hay que considerar que transitoriamente las tasas de ahorro pueden aumentar, en la medida que el “grupo joven” alcance su tamaño máximo en relación al “grupo mayor”. Esto es lo que está ocurriendo en los paı́ses en desarrollo donde se espera que la fuerza de trabajo continúe creciendo hasta aproximadamente el año 2015 para luego comenzar a decrecer. Se estima, en cambio, que la fuerza de trabajo en los paı́ses desarrollados ya ha alcanzado un peak y que comenzará a declinar en los próximos años. La decisión de inversión depende por un lado del costo de oportunidad de mantener el capital que es la tasa de interés real y del precio de instalar el capital. En el último tiempo ha descendido el nivel de inversión a nivel mundial (medido como porcentaje del PIB real). Esto se debe en parte a un menor precio de los bienes de capital. Por otra parte, es posible que haya habido un exceso de stock de capital luego de la debacle bursátil en 2000. Otra razón que se ha mencionado en la discusión acerca del menor nivel de inversión en los últimos años, es el aumento en las tasas de depreciación, que reduce la rentabilidad del stock de capital y lleva a una menor demanda de inversión. Esta identidad de ahorro e inversión también se cumple si consideramos la existencia del gobierno. Si extendemos la ecuación (1) agregándole un gobierno 2 Ver World Economic Outlook Sept. 2004. 5 obtenemos Y =C +I +G (3) El gasto se distribuye ahora entre el consumo, la inversión y el gasto fiscal. Podemos ahora sumar y restar los impuestos que cobra el gobierno para obtener Y −T −C +T −G=I (4) En este caso el ahorro de los privados será su ingreso disponible, es decir, el producto menos los impuestos y el ahorro de los privados será el ingreso disponible menos el consumo. Al mismo tiempo habrá un ahorro del gobierno igual a sus ingresos menos el gasto fiscal. Por tanto el ahorro nacional tendrá ahora dos componentes: el ahorro privado (Y − T − C) y el ahorro del gobierno (T − G). De este modo si el gobierno incurre en un déficit fiscal, su gasto es mayor que sus ingresos, afecta negativamente el ahorro nacional y disminuye la cantidad de recursos para inversión. Esto presiona al alza la tasa de interés real. Este efecto se conoce como crowding out o efecto expulsión del gasto público sobre la inversión privada. Es posible concluir entonces que en un contexto de economı́a cerrada con gobierno, se cumple también la identidad de ahorro e inversión. El ahorro tendrá ahora dos componentes, el ahorro privado y el ahorro del gobierno. Consideremos ahora una economı́a abierta al comercio internacional. En este caso es posible que el ahorro y la inversión doméstica no sean iguales. Se pueden traer recursos de afuera para financiar inversión y, en este caso, el ahorro doméstico será menor que la inversión. La diferencia se reflejará en un déficit en la cuenta corriente. Al revés, también es posible que el ahorro doméstico financie inversión de otras economı́as y habrá un superávit en la cuenta corriente. Modificando nuevamente la ecuación (1) obtenemos Y = C + I + G + CC (5) Donde la CC es la cuenta corriente. Esto es básicamente la diferencia entre exportaciones e importaciones. Por simplicidad estamos dejando fuera el pago 6 neto a factores. Agregando nuevamente los impuestos tenemos (Y − T − C) + (T − G) − CC = I (6) Los paréntesis indican el ahorro privado (primer paréntesis) y el ahorro del gobierno (segundo paréntesis). La inversión será financiada ahora en parte con ahorro privado, ahorro del gobierno y mediante un déficit en la cuenta corriente. Es decir, el ahorro se compone ahora del ahorro privado, el ahorro del gobierno y la cuenta corriente (que es el llamado ahorro externo cuando la cuenta corriente es negativa). Podemos reescribir la ecuación (6) para entender mejor qué es lo que determina la cuenta corriente: CC = (Y − T − C) + (T − G) − I (7) Un déficit en la cuenta corriente (CC < 0) se explica por un bajo nivel de ahorro doméstico respecto de la inversión doméstica. Este bajo ahorro doméstico tiene dos componentes: uno fiscal y otro privado. Analicemos ahora un caso concreto:3 Si miramos la evolución del ahorro y la inversión en los EEUU en los últimos años, vemos que el ahorro doméstico, tanto privado como del gobierno, ha disminuido en relación al nivel de inversión llevando la cuenta corriente a un déficit considerable. En los Estados Unidos el déficit se explica por un bajo nivel de ahorro privado, el cual viene disminuyendo desde hace 20 años, pero también por un déficit fiscal bastante abultado. Un déficit en la cuenta corriente no necesariamente tiene que ir acompañado de un déficit fiscal. Japón, por ejemplo, también viene incurriendo en importantes déficits fiscales y tiene un superávit en su cuenta corriente que se explica por el ahorro privado, especialmente de las empresas. Tanto en EEUU como en Japón, sin embargo, se ve una tendencia a la reducción del ahorro nacional. En los EEUU la inversión se ha mantenido en torno al 20 % sobre PIB, mientras que en Japón ha descendido desde niveles de casi 40 % sobre PIB en los 70 a niveles cercanos al 25 % en 2004. EEUU financia su inversión con el comparativamente 3 Véase Capı́tulo II del último World Economic Outlook Sept. 2005. 7 mayor ahorro de los japoneses, entre otros. También han ayudado a financiarlo en los últimos años los productores de petróleo y otros paı́ses asiáticos, especialmente China. ¿Dónde puede estar la explicación para las bajas tasas de interés de la largo plazo? Como se mencionaba inicialmente, estas tasas reflejan la escasez relativa de fondos prestables y permiten el equilibrio entre ahorro e inversión. Si pensamos en la economı́a mundial como un todo, considerando además que las bajas tasas de interés de largo plazo son un fenómeno mundial, una explicación podrı́a estar en una menor demanda de inversión, combinada con una mayor oferta de ahorro, al menos en los últimos dos años. Es posible observar una tendencia mundial a menores tasas de ahorro e inversión en el mundo entre 1970 y 2005. Sin embargo, esta tendencia se explica fundamentalmente por la evolución del ahorro en los paı́ses desarrollados. Paı́ses emergentes y exportadores de petróleo muestran una tendencia al alza en sus tasas de ahorro e inversión en el mismo perı́odo (aunque en niveles considerablemente menores). En los últimos dos años y fruto de los altos precios del petróleo ha habido un crecimiento más fuerte del ahorro que de la inversión en este último grupo de paı́ses; pero también en los paı́ses desarrollados ha habido un incremento del ahorro en los últimos dos años junto con un aumento de la inversión, especialmente en los EEUU. Esta combinación ayuda a entender las bajas tasas de interés de largo plazo. Al mismo tiempo estas diferencias mundiales en el ahorro y la inversión en los distintos paı́ses explican los desequilibrios en las cuentas corrientes. 8 2. Tipo de Cambio Real En un mercado, en el cual no hay costos de transporte ni ningún tipo de barreras al comercio, se paga por un mismo bien el mismo precio. El arbitraje dentro del mercado asegura que esto se cumpla, lo que se conoce como la ley de un solo precio.4 La ley de un solo precio a nivel internacional, también llamada paridad de poder de compra, implica que el precio de un bien en el extranjero más el costo de internarlo (fletes, seguros, impuestos, etc.) multiplicado por el tipo de cambio nominal, debiera ser igual al precio de ese bien dentro del paı́s. Sin embargo, esto no se cumple muy bien en la realidad. Un ejemplo interesante es el precio del BigMac en distintos paı́ses del mundo que publica la revista The Economist. En 2003 el precio del BigMac en Suiza era de US$ 4.59, mientras que en HongKong era sólo de US$ 1.47. Claramente aquı́ no se cumple la ley de un solo precio. Es posible argüir que hay una serie de factores, además del costo de transporte, que hacen que los precios no sean iguales. Dentro de éstas está el hecho que el BigMac incluye una serie de insumos que son bienes no transables internacionalmente y cuyos precios no tienen por qué ser iguales entre paı́ses. Otras razones que explican estas diferencias son estrategias de precios de las empresas en los distintos paı́ses ası́ como barreras comerciales. Aun cuando los precios de un bien en distintos paı́ses no sean iguales, podrı́a ocurrir que a nivel agregado los precios de una canasta de bienes sı́ lo sean. Sin embargo, la evidencia encontrada es que hay grandes y persistentes diferencias también entre los precios de canastas similares en los distintos paı́ses. La evidencia muestra además que las diferencias de precios de bienes entre paı́ses son altamente volátiles. Estas desviaciones observadas en los precios de las canastas se explican en buena medida por la existencia de bienes que no son transables internacionalmente, ya sea por que el alto costo de transporte, o por la existencia 4 Versión modificada de la Nota Técnica del Informe Macroeconómico de la Universidad de los Andes, Enero 2004 9 de barreras al comercio. Para explicar desviaciones permanentes en los precios de las canastas de bienes y relacionar los niveles de precios entre paı́ses, los economistas utilizan el concepto del tipo de cambio real. Este se define como el nivel de precios del extranjero en moneda nacional dividido por el nivel de precios nacional, es decir T CR = E · P∗ P (8) donde TRC es el tipo de cambio real, E es el tipo de cambio nominal y P* y P son los precios de las canastas en el extranjero y dentro del paı́s, respectivamente. El tipo de cambio real expresa el poder de compra de los bienes nacionales en términos de bienes extranjeros. Otra manera de entenderlo, tal vez más intuitiva, es como el precio de los bienes extranjeros expresado en términos de los bienes que produce la economı́a doméstica. Un alza del tipo de cambio real (depreciación real) quiere decir que el poder de compra de los bienes nacionales ha disminuido en relación a los bienes extranjeros, o bien, que los bienes extranjeros se han hecho más caros y nuestro paı́s es más pobre. Al revés, una caı́da del tipo de cambio real (apreciación real) implica un mayor poder de compra de los bienes nacionales respecto de los extranjeros, o lo que es lo mismo, un menor precio de estos bienes y que nuestro paı́s es más rico. El tipo de cambio real es una variable económica que no es observable directamente. El Banco Central de Chile calcula un ı́ndice de tipo de cambio real utilizando el tipo de cambio nominal, el IPC como indicador de los precios domésticos y los ı́ndices de precios mayoristas de los principales socios comerciales chilenos como indicadores de los precios internacionales. Estos precios son ponderados por la importancia relativa que tengan los paı́ses en el comercio para Chile. En el Gráfico 1 aparece la evolución mensual del ı́ndice de tipo de cambio real para Chile entre 1977 y 2005 utilizando como base el año 1986. La evolución del tipo de cambio real en los últimos 20 años en Chile está marcada por tres episodios: entre 1979 y 1982, mientras el tipo de cambio nominal 10 estaba fijo en $39/US$, se apreció el peso en términos reales en casi un 30 %. Este proceso se revirtió violentamente entre enero de 1982 y enero de 1983. Durante todo el resto de la década de los 80 el Peso se depreció en términos reales alcanzando el ı́ndice su máximo valor (115.9) en enero de 1990. Durante los 90 (hasta 1997) se produjo una reversión de esta tendencia y el Peso se apreció entre enero de 1990 y octubre de 1997 en un 35 %. Entre 1997 y 2003 se depreció nuevamente el Peso. Desde 2003 el Peso se ha comenzado a apreciar nuevamente. ¿Qué factores determinan los movimientos del tipo de cambio real? Una primera explicación es la que se conoce como la tesis de Balassa y Samuelson, que parte de la observación que los precios en los paı́ses ricos son más altos que aquellos de los paı́ses más pobres. ¿Por qué un corte de pelo en Nueva York tiene que ser más caro que en Santiago, siendo que, muy probablemente, el peluquero de Nueva York no es más productivo que el peluquero de Santiago? La razón está en que los paı́ses ricos se caracterizan por ser más productivos en la producción de bienes transables y, por tanto, los salarios allá serán más altos en toda la economı́a ya que, de otro modo, no permitirı́an que hubiese trabajadores dispuestos a permanecer en el sector no transable donde generalmente las ganancias de productividad en el tiempo son menores. Por lo tanto, el proceso de crecimiento de una economı́a, liderado por un aumento de la productividad en el sector transable, conlleva aumentos de los salarios en ambos sectores y aumentos en los precios de los no transables donde no hay tantas ganancias de productividad. Los precios de los transables en cambio, en el caso de un paı́s chico se mantienen ligados a los precios internacionales. Esta alza de los precios domésticos presiona a su vez al tipo de cambio real a la baja (apreciación real). Este argumento explica, por ejemplo, la apreciación real del Yen frente al Dólar entre 1950 y 1990. En este perı́odo la economı́a japonesa experimentó un crecimiento de su productividad superior al de los Estados Unidos. Una segunda explicación para los movimientos del tipo de cambio real se en11 cuentra en variaciones de la demanda por productos domésticos. Si aumenta el ingreso de los chilenos (por ejemplo por mayores ingresos del cobre u otros productos exportados), estos gastarán una parte de su mayor ingreso en productos domésticos. Esta mayor demanda por productos domésticos hace aumentar sus precios a través del componente no transable de estos. Esta alza de los precios nacionales hace disminuir el tipo de cambio real. ¿Cómo se relaciona ahora el tipo de cambio real con el tipo de cambio nominal, que es el que observamos todos los dı́as? Al definir el tipo de cambio real se dijo que éste explica diferencias persistentes en los precios entre distintas economı́as (es decir, que no se cumple la ley de un solo precio). Estas diferencias persistentes tienen su causa en la existencia de bienes transables y no transables, cuyos precios se ven afectados de manera distinta por variaciones en la demanda de bienes domésticos y por cambios en la productividad. En otras palabras, el tipo de cambio real está determinado por fenómenos reales dentro de las economı́as. Ahora que conocemos los determinantes del tipo de cambio real, podemos expresar éste último como un factor determinante del tipo de cambio nominal, dando vuelta la ecuación de más arriba. Entonces tenemos: E= T CR · P P∗ (9) El tipo de cambio nominal está determinado por el tipo de cambio real, corregido por los niveles de precios doméstico e internacional. Con un sencillo ejemplo puede aclararse esta relación: es sabido que si el Banco Central aumenta la cantidad de dinero en la economı́a, esto se traducirá en mayores precios dentro de esa economı́a (inflación). Las condiciones reales de la economı́a no han cambiado y por lo tanto, el tipo de cambio real no tiene porque variar. Sin embargo, la mayor inflación doméstica causada por la autoridad monetaria causará una depreciación nominal de la moneda doméstica (alza del tipo de cambio nominal E). Para entender bien la relación entre el tipo de cambio real y el nominal debemos distinguir entre el corto y el largo plazo. En el largo plazo, cuando los precios pueden ajustarse, el tipo de cambio nominal 12 depende solamente de la evolución del tipo de cambio real. En el corto plazo, sin embargo, los precios no son tan flexibles y las fuertes fluctuaciones del tipo de cambio nominal afectan el tipo de cambio real de manera transitoria. Los movimientos del tipo de cambio real están asociados a movimientos en la cuenta corriente. La cuenta corriente es, en términos sencillos, la diferencia entre exportaciones y importaciones. Como el tipo de cambio real es el precio relativo entre los bienes extranjeros y los bienes nacionales, se ajusta para equilibrar la oferta y la demanda por bienes nacionales y extranjeros. Este equilibrio de bienes extranjeros y nacionales se refleja en la cuenta corriente. Un déficit de cuenta corriente implica que el paı́s está consumiendo más bienes en un perı́odo que los que produce. Para esto es necesario importar los bienes que no se están produciendo y por otro lado endeudarse con el resto del mundo para poder financiar ese mayor consumo. Los déficits de cuenta corriente no son sostenibles en el tiempo, ya que en algún momento el paı́s tiene que devolver los recursos que le han prestado. Para esto, el paı́s tiene que revertir su déficit de cuenta corriente y exportar más de lo que importa. Este ajuste de la cuenta corriente implica una reducción del gasto, es decir, una disminución de la demanda por productos domésticos que hace bajar los precios domésticos y por ende hace subir el tipo de cambio real (depreciación real). Esta es la situación que ha afectado a los Estados Unidos desde hace algunos años. La economı́a norteamericana acumula un importante déficit de cuenta corriente y se ha transformado en un gran deudor del resto del mundo. Revertir este déficit implica una reducción en la demanda por productos norteamericanos que, como fue descrito más arriba, presionará al alza el tipo de cambio real, es decir, producirá una depreciación real del dólar, que es lo que también hemos venido observando. 13 3. Paridad de Tasas de Interés Una de las funciones del dinero, además de ser medio de cambio y unidad de cuenta, es ser depósito de valor. Se trata de un activo que permite almacenar riqueza en el tiempo. Esta caracterı́stica del dinero hace que las distintas monedas compitan por ser reservas internacionales de valor. Actualmente y, al menos desde la Segunda Guerra Mundial, es el Dólar la principal moneda de reserva internacional. Por otra parte, el valor de una moneda, que no es otra cosa que el tipo de cambio nominal, dependerá de la rentabilidad que tenga respecto de otras monedas. Esto es lo que analiza esta breve nota.5 ¿Cómo se relacionan las tasas de interés y los tipos de cambio? Haciendo algunos supuestos (que comentaremos más adelante) la relación puede describirse de una manera sencilla. Supongamos que hay perfecta movilidad de capitales, es decir, podemos transferir recursos de un paı́s a otro sin dificultad o restricciones de ningún tipo.Considremos que hay dos economı́as: una doméstica y otra extranjera. Los activos domésticos y extranjeros obtienen una rentabilidad r y r∗ respectivamente. Suponemos también que los activos domésticos y extranjeros tienen el mismo riesgo, es decir, son sustitutos perfectos el uno del otro. Denominaremos con la letra E el valor de la moneda extranjera medida en unidades de nuestra moneda. Esto es el tipo de cambio nominal. En el caso de Chile esto serı́a pesos por dólar. Veamos ahora como se relaciona la rentabilidad de la moneda doméstica y extrajera y el valor del tipo de cambio: Si invierto 1 unidad de la moneda doméstica en activos extranjeros por un año, obtendré (1 + r∗ )E e , es decir, la rentabilidad de los activos extranjeros multiplicada por el tipo de cambio esperado en un año (E e ). Por el momento supondremos que E e es conocido. ¿Cuál es la rentabilidad? La rentabilidad será el retorno dividido por la inversión que es equivalente al tipo de cambio actual E, es decir [(1 + r∗ )E e − E]/E. 5 Versión modificada de la Nota Técnica del Informe Macroeconómico de la Universidad de los Andes, Julio 2004 14 Bajo el supuesto, mencionado más arriba, de perfecta movilidad de capitales, nadie querrá invertir en activos domésticos, si la rentabilidad de estos activos es menor que aquella de los activos extranjeros. Al mismo tiempo, nadie invertirá tampoco en activos extranjeros si la rentabilidad de estos es menor que la rentabilidad de los activos domésticos. Dado que hay perfecta movilidad de capitales y el tipo de cambio esperado E e es conocido, las rentabilidades de los activos domésticos y extranjeros deberán ser iguales. Es decir, se cumplirá r = [(1 + r∗ )E e − E]/E, lo que puede aproximarse como: Ee − E r=r + E ∗ (10) La rentabilidad de los activos domésticos será igual a la rentabilidad de los activos extranjeros más la depreciación esperada de la moneda doméstica. Esta relación se conoce como paridad abierta de tasas de interés. ¿Qué ocurre si sube la tasa de interés externa r∗ y la tasa doméstica r se mantiene constante? Si la expectativa del tipo de cambio futuro está dada, entonces E tiene que subir para equilibrar los mercados de activos doméstico y extranjero, la moneda doméstica se depreciará y la menor depreciación esperada compensará la mayor tasa de interés externa para que vuelva a cumplirse la paridad de tasas. En los mercados financieros, esta relación se cumple con bastante exactitud para los tipos de cambio futuros. Si F es el tipo de cambio futuro, es decir, el derecho a cambiar mañana moneda extranjera por moneda doméstica (o viceversa) a un tipo de cambio fijado hoy, entonces se cumple que r = r∗ + (F − E)/E. Esta condición se denomina paridad cubierta de tasas de interés. Con esta relación se puede calcular cuál tiene que ser el valor futuro del tipo de cambio dado un determinado nivel de tasas de interés. El arbitraje en los mercados financieros internacionales asegura que esto siempre se cumpla. ¿Se cumple también la paridad abierta de tasas de interés? La evidencia muestra que no muy bien. La paridad abierta puede comprobarse de una manera sencilla: se toma el diferencial de tasas de interés como predictor de la evolución 15 futura de los tipos de cambio. Si en una economı́a la tasa de interés es mayor que en otra, la moneda de la primera economı́a debiera depreciarse respecto de la primera a futuro. Es decir, se espera que el tipo de cambio suba. La evidencia muestra en general que los diferenciales de tasas de interés no predicen bien la evolución futura de los tipos de cambio. ¿Cómo explicar esto? Una explicación importante es el premio por riesgo. Inicialmente supusimos que el riesgo de los activos domésticos y extranjeros era igual. En la realidad esto no es ası́. Los activos domésticos y extranjeros no son sustitutos perfectos. Por ejemplo, sabemos que, en general, los activos de paı́ses desarrollados son, desde el punto de vista de inversionistas internacionales, menos riesgosos que activos de paı́ses en desarrollo. ¿Cómo cambia la paridad de tasas en presencia de activos con riesgo? Si denominamos como ρ el premio por riesgo que pagan los activos extranjeros (en rigor, ρ mide el diferencial de riesgo entre los activos domésticos y los activos extranjeros), tenemos que la paridad abierta de tasas es ahora r = r∗ + Ee − E +ρ E (11) El diferencial entre la tasa de interés doméstica y la tasa externa se explica ahora no sólo por la depreciación esperada sino también por el mayor riesgo (ρ positivo) de los activos domésticos respecto de los activos extranjeros. El premio por riesgo no puede considerarse como un parámetro constante, sino que varı́a de acuerdo a la situación económica en cada paı́s. Por ejemplo, un alza en las tasas de interés en los Estados Unidos hace aumentar tı́picamente el riesgo de los activos de varios paı́ses latinoamericanos. Si consideramos el tipo de cambio esperado como dado, entonces tenemos que un alza en r∗ y de ρ requiere una depreciación mayor del tipo de cambio actual E para mantener la paridad de tasas, que la que se requerirı́a si no hubiese un premio por riesgo. La relación entre tasas de interés y tipos de cambio nos permite explicar los efectos que tendrán movimientos en las tasas de interés sobre los tipos de cambio. Esto lo podemos aplicar para explicar movimientos de los tipos de 16 cambio en el corto plazo. En el largo plazo necesitamos saber lo que determina el tipo de cambio esperado. Aquı́ entra en juego el tipo de cambio real y las variaciones internacionales de la inflación.6 Un ejemplo para entender mejor esta relación puede ser una situación en que suben las tasas de interés a nivel internacional y los efectos de esto sobre el tipo de cambio en Chile. El alza de tasas equivale a un alza de r∗ en nuestro sencillo modelo. ¿Qué debiera pasar en Chile? Si E e está constante (lo que probablemente no es totalmente correcto ya que algo influirá el alza de tasas sobre la trayectoria esperada futura del tipo de cambio en Chile), un mayor r∗ debiera llevar a una depreciación del peso. Este efecto precisa que el alza de tasas no sea anticipado. Si los agentes económicos anticipan un alza en las tasas de interés extranjeras (lo que muchas veces es posible), entonces subirá inmediatamente el tipo de cambio esperado E e y esto llevará a un alza del tipo de cambio actual, sin que las tasas de interés se hayan movido. La fuerte volatilidad de los tipos de cambio se explica en parte debido a que éstos reaccionan hoy muy rapidamente a noticias u otros eventos que pueden alterar el tipo de cambio mañana. 6 Veáse el capı́tulo “Tipo de cambio real”. 17 4. Precio de Materias Primas y Tipo de Cambio Una de las caracterı́sticas de las materias primas transadas internacional- mente (commodities) es la enorme fluctuación a las que están sujetas sus precios. Aquellas economı́as cuyas exportaciones están constituidas mayoritariamente por este tipo de bienes, están expuestas a fuertes perturbaciones fruto de estas fluctuaciones. Basta pensar en cómo afectan a Chile las variaciones en el precio del cobre. Estas fluctuaciones impactan naturalmente a toda la economı́a. Uno de los principales mecanismos para la transmisión de los shocks de precios es el tipo de cambio y concretamente el tipo de cambio real, es decir estos shocks afectan la competitividad de toda la economı́a y la hacen a veces sustancialmente más rica o más pobre. En algunos paı́ses la relación entre precio de commodities y tipo de cambio real es muy estrecha, como por ejemplo en el caso de Australia y Nueva Zelandia. En este capı́tulo describimos cómo se transmiten las fluctuaciones de precios de commodities al tipo de cambio real y se resumen brevemente los resultados de dos investigaciones recientes al respecto.7 El tipo de cambio real se define como T CR = EP ∗ /P , donde E es el tipo de cambio nominal, P ∗ el nivel de precios en el extranjero y P el nivel de precios doméstico.8 El tipo de cambio real expresa el valor de una canasta de bienes doméstica en términos de una canasta de bienes en el extranjero. Más generalmente podemos decir que el tipo de cambio real expresa el precio de los bienes extranjeros en términos de los bienes domésticos. De acuerdo a la hipótesis de la paridad de poder de compra, los precios de un bien en dos paı́ses debieran ser iguales, ajustados naturalmente por el tipo de cambio nominal. Si fuese ası́ y esto se cumpliese para todos los bienes, el 7 Véase Chen, Y./Rogoff, K.: Commodity Currencies, en: Journal of International Eco- nomics, 60, 2003, pp. 133-160 y Cashin, P., Céspedes, L., Sahay, R.: Commodity currencies and the real exchange rate en Journal of Development Economics, 75, 2004, pp. 239-268. 8 Para más detalle véase el capitulo “Tipo de Cambio Real”. 18 tipo de cambio real debiera ser constante. Esto, sin embargo, no se cumple debido principalmente a la existencia de bienes no transables, es decir, de bienes que no se exportan ni importan, como por ejemplo un corte de pelo y muchos otros servicios. Por esta razón los precios de esos bienes no tienen por qué ser iguales en dos paı́ses distintos sino que más bien estarán determinados por condiciones domésticas de cada paı́s. Los bienes no transables introducen desviaciones persistentes de los niveles de precios entre distintas economı́as respecto de la paridad de poder de compra. El tipo de cambio real refleja precisamente esas desviaciones. Naturalmente que para los bienes transables, la paridad de poder de compra se cumple en mayor medida que para los bienes no transables y por tanto el tipo de cambio real dependerá fundamentalmente de cambios en los precios de los no transables. Las materias primas se pueden clasificar como bienes transables. ¿Cómo afecta ahora una variación en el precio de las materias primas el tipo de cambio real de una economı́a? De acuerdo a lo planteado anteriormente, el efecto tiene que provenir de un cambio en el precio de los no transables. Supongamos un aumento en el precio de una materia prima que exporta nuestra economı́a doméstica (esto serı́a el cobre en el caso de Chile). Suponiendo que la industria es competitiva y maximiza beneficios, el alza en el precio llevará a la industria a aumentar su producción y demandar una mayor cantidad de trabajo. Esto presiona al alza el salario.Si suponemos que hay un solo mercado laboral para el sector productor de bienes transables y no transables, entonces el alza en los salarios impactará toda la economı́a. Sin embargo, el sector no transable sólo podrá pagar mayores salarios si cobra también mayores precios. Por tanto el alza en el precio de un transable se transmitirá a través del salario a mayores precios en el sector no transable. Esto es lo que impactará a la baja el tipo de cambio real. Es decir, la moneda doméstica se apreciará en términos reales al subir el precio de la materia prima. Un estudio recientemente elaborado por Cashin et. al. analiza para 58 paı́ses la relación entre un ı́ndice de precios de las principales materias primas que 19 exporta cada paı́s y el ı́ndice de tipo de cambio real. Allı́ se consideran paı́ses en desarrollo cuyas importaciones dependen mayoritariamente de commodities y también cinco paı́ses desarrollados que cumplen con esta caracterı́stica (como por ejemplo Nueva Zelanda y Australia). Mediante un análisis estadı́stico los autores demuestran que para 19 de los 58 paı́ses hay una relación de largo plazo entre tipo de cambio real y precio de las materias primas. Mayores precios de materias primas llevan a menor tipo de cambio real. Chen y Rogoff (2003) estudian más detalladamente la relación entre un ı́ndice de precios de materias primas y el tipo de cambio real para tres economı́as de la OECD (Australia, Nueva Zelanda y Canadá). Los autores eligen esos paı́ses debido a que son paı́ses cuyas exportaciones se componen en buena parte de materias primas y además se trata de paı́ses con sistemas cambiarios flexibles y que no tienen restricciones significativas a los movimientos de capitales. En el caso de Australia y Nueva Zelanda hay una relación estadı́stica significativa entre los ı́ndices de precio de materias primas y el tipo de cambio real. Para estos dos paı́ses, las elasticidades encontradas del tipo de cambio real a variaciones del precio de las materias primas fluctúan entre 0.5 y 1.0, es decir un aumento en el precio de los commodities de 10 % lleva a una apreciación real entre 5 y 10 %. El efecto es por tanto considerable. ¿Qué conclusiones pueden sacarse de esta evidencia para Chile? El estudio de Cashin et. al. muestra que no hay una relación de largo plazo entre un ı́ndice de precios de materias primas relevantes para nuestro paı́s y el tipo de cambio real. El Gráfico 2 muestra la relación entre el precio del cobre (en dólares constantes) y el tipo de cambio real observado en Chile (un alza implica una apreciación real). A simple vista se observa que hay una tendencia común. Pero al mismo tiempo se observan importantes desviaciones del tipo de cambio real respecto del precio del cobre. Esto sorprende por cuanto hay paı́ses con una menor proporción de sus exportaciones dependiendo de materias primas y cuyo tipo de cambio real está determinado en mayor medida por los precios de estos bienes (como por ejemplo el caso de Nueva Zelanda). Es posible mencionar 20 algunas razonas para las desviaciones del tipo de cambio real respecto del precio de commodities para la economı́a chilena. En primer lugar, destacan las diversas intervenciones cambiarias que ha tenido Chile en el perı́odo comprendido entre 1977 y 2004. Entre 1979 y 1981 nuestro paı́s tuvo una paridad nominal fija respecto del dólar que llevó a una fuerte apreciación del tipo de cambio real como se observa claramente en el gráfico. En ese perı́odo al mismo tiempo que caı́a el precio del cobre se apreciaba el peso en términos reales. Luego de la crisis de 1982 Chile adoptó para el tipo de cambio nominal dólar/peso una banda cambiaria que se ajustaba en el tiempo de acuerdo al diferencial de inflación entre la moneda externa y la doméstica. Esta banda fue inicialmente más bien estrecha y fue ampliándose hasta llegar a ±10 % hacia fines de los Noventa. Recién en 2000 Chile adoptó un sistema cambiario completamente flexible. En la primera mitad de los noventa la fuerte afluencia de capitales extranjeros llevaron a una apreciación real del peso que en algún grado fue contenida por la banda cambiaria. En ese perı́odo el dólar se ubicaba constantemente en el piso de la banda. El constante ajuste de la banda no pudo impedir la apreciación del tipo de cambio real entre comienzos de los Noventa y 1998, pero evitó que el tipo de cambio real fluctuara según las variaciones en el precio del cobre, por ejemplo entre 1994 y 1996. Un segundo elemento que puede haber afectado la trayectoria del tipo de cambio real es la polı́tica arancelaria chilena. Los aranceles que protegen la industria doméstica tienden a hacer subir los precios de los bienes no transables presionando el tipo de cambio real a la baja. La mayor apertura comercial que ha ido alcanzando Chile desde 1976, aunque no hay una evidencia empı́rica concluyente, debiera haber llevado a una depreciación real. Un tercer elemento que se menciona con frecuencia y que podrı́a distorsionar el efecto del precio de materias primas en general y del cobre en particular sobre el tipo de cambio real en Chile es el gasto fiscal. El gasto fiscal tiende a concentrarse mayoritariamente sobre los no transables y a presionar el tipo de cambio real a la baja. Sin embargo, no se ha encontrado evidencia empı́rica que 21 apoye esta hipótesis. El tipo de cambio real en Chile se ha visto afectado en los últimos veinte años por cambios profundos de la economı́a chilena que hacen que la influencia del precio de materias primas, especialmente del cobre, no sea tan notoria. A futuro, y de acuerdo a lo que se ha visto en paı́ses como Australia y Nueva Zelanda, pareciera que el tipo de cambio real debiera verse afectado en mayor magnitud que lo que ha sido hasta ahora por fluctuaciones en los precios de materias primas. Esto está supeditado naturalmente a que las exportaciones chilenas sigan estando constituidas en su mayor parte por este tipo de productos, que se mantenga el sistema cambiario actual (flexible) y también la apertura de la cuenta de capitales. 22 5. Apertura de la Cuenta de Capitales y Vulnerabilidad Externa En los últimos años Chile ha ido alcanzando un mayor grado de integración externa, la cual se nota especialmente en el nivel de intercambio comercial . No menos importante ha sido la integración financiera externa alcanzada por el paı́s, debido a la paulatina apertura de la cuenta de capitales, la que tuvo un avance importante el año 2000, con la reducción a cero de la tasa de encaje para los capitales de corto plazo. Por otra parte, el aumento en el lı́mite de inversión en el exterior para los fondos de pensiones a un 30 % en 2003 ha permitido que, en mayor medida que antes, salgan capitales del paı́s, en la forma de inversión de cartera. ¿Qué beneficios trae esta mayor apertura de la cuenta de capitales? Desde un punto de vista económico la apertura de la cuenta de capitales brinda un mayor acceso al financiamiento externo, de modo de poder absorber shocks domésticos o externos con menores costos en términos de producto y empleo. Esto es comparable al caso de una persona natural, pensemos por ejemplo en un agricultor. Si este año el agricultor recibe menores ingresos por efecto de una mala cosecha, no necesariamente deberá reducir su nivel de vida. En la medida en que pueda acudir a algún tipo de financiamiento, podrá endeudarse contra sus ingresos futuros, bajo el supuesto que a futuro no todas las cosechas serán malas. Sin embargo, si no tiene acceso a financiamiento, porque por ejemplo vive solo en una isla, la menor cosecha significará necesariamente menores ingresos (suponiendo naturalmente que no tiene nada almacenado). En una economı́a abierta al comercio internacional, con una cuenta de capitales abierta y acceso a los mercados internacionales, el ciclo económico debiera, por tanto, ser menos acentuado. Es decir, las fluctuaciones en la producción de bienes debidas, por ejemplo, a cambios en los precios de los bienes que importa o exporta, o a cualquier otro tipo de perturbación que afecte la producción de bienes de esa economı́a, no debiera tener un impacto tan fuerte sobre el gasto 23 doméstico respecto de la magnitud de la perturbación. ¿Hay evidencia de este fenómeno para Chile? La hay. Un estudio reciente de economistas del Fondo Monetario Internacional señala que la magnitud de las fluctuaciones del ciclo económico en Chile ha disminuido en la década de los noventa con respecto al perı́odo entre 1970 y 1990.9 En este mismo estudio se muestra también cómo la capacidad de absorber shocks de la economı́a chilena ha mejorado en los últimos diez años. En efecto, la relación entre las variaciones de los shocks externos (por ejemplo cambios en las tasas de interés internacionales) y las variaciones del producto interno muestra que el efecto de los cambios externos sobre la economı́a doméstica son hoy menores que lo que eran hace 20 años. Un papel preponderante en esto le ha correspondido al manejo macroeconómico de la polı́tica fiscal y monetaria, la cual ha sido marcadamente contracı́clica. Cabe destacar que esto funciona en ambos sentidos, es decir, shocks externos negativos no requieren una reducción excesiva de gasto, pero, shocks externos positivos tampoco llevan a un boom desenfrenado de consumo e inversión. Obviamente, no se pueden desconocer aspectos institucionales globales y del mercado de capitales nacional en este resultado. Estos últimos actúan a través de una disminución del riesgo paı́s, que en definitiva permite que el acceso al mercado externo se produzca a un costo reducido para los nacionales. A pesar de la evidencia anterior, en los últimos años han aparecido diversas opiniones que manifiestan una cierta aprehensión respecto de la apertura de la cuenta de capitales y de los efectos negativos que puede tener el libre movimiento de capitales internacionales. Estos efectos son fundamentalmente tres: i) La entrada de capitales lleva a las economı́as receptoras a la generación de déficits de cuenta corriente y disminuciones del tipo de cambio real. ii) En la medida que se trate de capitales de corto plazo, la rápida salida de éstos, puede tener efectos desestabilizadores y llevar a crisis financieras (basta pensar en el “tequilazo” 9 Ver Franken, H.; Lefort, G.; Parrado, E.: “Business Cycle Responses and Resilience of the Chilean Economy During the Last Fifty Years”; Documento preparado para la Octava Conferencia Anual del Banco Central del Chile, Agosto 2004. 24 de 1994). iii) También se ha señalado que los flujos de capitales impiden una mayor independencia de la polı́tica monetaria doméstica. Esto, sin embargo, sólo es válido en presencia de sistemas cambiarios fijos, con bandas o reptantes. Con tipos de cambio flexibles hay un mayor espacio para una polı́tica monetaria doméstica. Discutiremos brevemente sólo los dos primeros puntos. Cabe señalar que la volatilidad en los flujos de capitales internacionales de corto plazo no obedece a una irracionalidad de los inversionistas. Estos responden más bien a incentivos, en concreto a la rentabilidad de los activos en que invierten y el riesgo que conlleva mantenerlos. Concretamente, las polı́ticas que se apliquen en los paı́ses afectan el riesgo de sus propios activos y pueden gatillar movimientos violentos de los capitales extranjeros. También se observa en algún grado un efecto de contagio, que lleva a los inversionistas a retirar sus capitales de una determinada región. La entrada de capitales hace que aumente el gasto doméstico y lleva consigo una reducción del tipo de cambio real. Esta reducción ocurre vı́a reducción del tipo cambio nominal en el caso de economı́as con tipo de cambio flexible o bien vı́a aumento de los precios domésticos en el caso de economı́as con tipo de cambio fijo. Este proceso lo vivió Chile, junto con varı́as economı́as emergentes, durante los noventa. La fuerte disminución en las tasas de interés internacionales desde fines de los ochenta, ası́ como la mayor confianza en las economı́as emergentes, llevaron a que éstas se transformaran en receptoras de capitales extranjeros. Desde comienzos de los noventa hasta 1997 el tipo de cambio real en Chile cayó en un 30 %. Para evitar los efectos negativos de esto (especialmente la apreciación real de la moneda doméstica) algunos paı́ses impusieron controles a la entrada de capitales. Un caso destacado fue el de Chile, con el encaje para flujos con permanencia de menos de un año. Esta medida pretendı́a desincentivar la entrada de capitales de corto plazo y prevenir un posible efecto desestabilizador. Sobre el tipo de cambio, sin embargo, no parece haber tenido mayor efecto, ya que los flujos se mantuvieron luego de la introducción de los controles con una es25 tructura distinta (más flujos de largo plazo y menos de corto). Tampoco es muy claro que el encaje haya servido para evitar el contagio de crisis externas, como quedó manifiesto durante la crisis asiática. Como se mencionó más arriba, la capacidad de una economı́a de absorber shocks depende fundamentalmente de condiciones financieras. Pero esto no requiere sólo de la apertura de la cuenta de capitales, sino también del acceso a las fuentes externas de financiamiento, es decir, el mercado financiero internacional tiene no sólo que poder prestar sino que también querer prestar. Las economı́as emergentes sufren, sin embargo, de un acceso precario a los mercados financieros externos. Tı́picamente cuando los paı́ses se ven afectados por una caı́da en los términos de intercambio, pierden también el acceso a los mercados financieros. Es decir, cuando más necesitan del financiamiento externo, se enfrentan a una cada vez menor disponibilidad de fondos (esto ha sido destacado por el economista Ricardo Caballero). La debilidad financiera pasa a ser en estas situaciones un amplificador del shock que afecta a la economı́a. Las crisis externas se traducen entonces en ajustes violentos de la cuenta corriente. Este fue el caso chileno en 1998/99 donde la cuenta corriente pasó de un déficit de 4.9 % a 0.1 % del PIB de un año a otro. Este ajuste va acompañados de una caı́da de producto y de un fuerte aumento en el desempleo. Se propone que los paı́ses desarrollen instrumentos financieros que estén indexados al precio de los commodities de los cuales dependen más fuertemente y que le permita asegurarse en caso un shock y reducir su vulnerabilidad externa. Podemos concluir que la apertura de la cuenta de capitales y el acceso a los mercados internacionales es de gran beneficio para las economı́as en términos de poder absorber en mejor pie shocks externos sin un costo demasiado alto en términos de empleo y producto. Sin embargo, para que esto efectivamente ocurra, se requiere al mismo tiempo a los paı́ses tener polı́ticas económicas responsables, que favorezcan la confianza de inversionistas extranjeros y eviten ası́ fuertes fluctuaciones de los flujos externos. La economı́a chilena lo ha hecho relativamente bien este aspecto, ya que no sólo cuenta con un esquema institu26 cional estable, y un mercado de capitales desarrollado, sino también ha sumado una polı́tica fiscal contracı́clica y un régimen cambiario flexible. 27 Gráfico 1: Indice Tipo de Cambio Real en Chile: 1997 - 2005 (1996=100) - Fuente: Banco Central de Chile 120 110 100 90 80 70 60 50 40 77 80 83 86 89 92 95 98 01 04 Gráfico 2: Indice de Tipo de Cambio Real en Chile y Precio del Cobre; Fuente: Banco Central de Chile 120 0 110 20 100 40 90 80 60 70 80 60 100 50 120 40 77 80 83 TCR 86 89 92 95 98 01 04 P. Cobre cUS$/lb 1977 (eje derecho invertido!) ESE Universidad de los Andes ® Escuela de Negocios San Carlos de Apoquindo 2200 Las Condes, Santiago - Chile Teléfonos (56 2) 412 9510 / 412 9570 Fax (56 2) 412 9486 E-mail: ese@uandes.cl www.ese.cl