El impuesto sobre sucesiones y donaciones desde la perspectiva

Anuncio

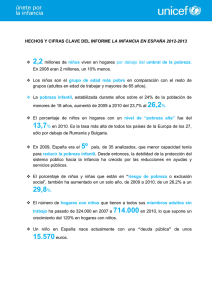

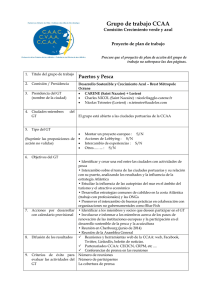

EL IMPUESTO SOBRE SUCESIONES Y DONACIONES DESDE LA PERSPECTIVA AUTONÓMICA. COMPETENCIAS NORMATIVAS Y CORRESPONSABILIDAD FISCAL. AUTORES: Miguel Angel Barberán Lahuerta y Antonio J. García Gómez I.- La cesión de impuestos en el marco de la financiación autonómica. Evolución normativa. Dentro del complejo proceso de construcción del Estado de las autonomías, tal y como fue pergeñado por la Constitución de 1978, no cabe duda de que uno de los asuntos particularmente relevantes gira en torno a las distintas vías de financiación de los entes regionales, cuyo diseño ha estado en permanente revisión. Si al comienzo del proceso la autonomía financiera de los entes regionales que propugna nuestra Carta Magna (art. 137 CE) sólo se había hecho efectiva en materia de gasto, ya que en materia de ingresos podíamos decir que dicho principio decaía en favor del principio de suficiencia financiera, en los últimos tiempos la inercia parece conducirnos hacia un elevado grado de descentralización financiera, incluso en materia impositiva. Como parece lógico pensar no han escapado de este proceso los impuestos cedidos por el Estado a las CCAA y que, desde la perspectiva tributaria, constituyen el peso más importante en la financiación regional. Así, la Ley Orgánica de Financiación de las CCAA (en su versión original) y las primeras normas de cesión habían concebido estos impuestos como meras transferencias de su respectivo producto a las CCAA, además de delegarse en estas últimas gran parte de las competencias gestoras. Consecuentemente, los cesionarios de los mismos, las CCAA, no eran corresponsables ni de su normativa ni de modular su recaudación, reduciéndose su campo de acción a la aplicación efectiva de los mismos. Sin embargo, desde la reforma del sistema de financiación autonómica de 1997 se ha tratado de reforzar el principio de corresponsabilidad de manera que la entidades cesionarias puedan adoptar decisiones normativas en esta materia que posean una incidencia directa en la fiscalidad de sus destinatarios. Se pretende establecer una relación directa entre el sujeto activo y pasivo del tributo, en el sentido en que el primero no sólo obtiene el importe de la recaudación sino que establece algunas de las condiciones de tributación. Este proceso ha supuesto no sólo ampliar paulatinamente el elenco de impuestos cedidos sino, sobre todo, dotar a las CCAA de competencias normativas sobre algunos de ellos. En la actualidad el mapa diseñado por la LOFCA y por la Ley 21/2001 de 27 de diciembre (en adelante (LNSFCA) engloba bajo el concepto de impuesto cedido la casi totalidad de los impuestos estatales, salvo el Impuesto sobre Sociedades, si bien es verdad que el alcance de la cesión en cada uno de ellos es muy distinto. II.- Concepto y modalidades de impuesto cedido a las CCAA. La amplitud en la cesión del Impuesto sobre Sucesiones y Donaciones (ISSD). Acerca de los caracteres de esta fuente de recursos, del tenor literal del artículo 157. 1. a) CE, sólo se desprende que las figuras de las cuales procederán los recursos que podrán ser susceptibles de cesión serán “impuestos”, evidentemente de origen estatal, y que estas figuras podrán ser cedidas “total o parcialmente” por el Estado. Esta flexibilidad en el contenido material de la cesión no permite extrapolar una definición rígida de esta figura sino que el concepto de impuesto cedido ofrece diversos matices. Unos matices que tienen que ver con el desarrollo normativo que las normas de financiación autonómica han ido ofreciendo a lo largo de las distintas etapas. A tenor de lo dispuesto en la LOFCA (arts. 10 y 19) el objeto de la cesión se produce actualmente en tres vertientes, por una parte se transfiere el rendimiento, por otra, en algunos impuestos se confieren a las entidades cesionarias determinadas competencias normativas y, finalmente, se delegan en las mismas gran parte de las funciones de gestión tributaria. No obstante, hemos de advertir que no todos los tributos cedidos responden a este diseño ya que en las nuevas normas sobre financiación autonómica se incluyen dentro de los impuestos cedidos algunas figuras, como el IVA o los Impuestos especiales de fabricación (incluido el de la electricidad), donde ni las CCAA disponen de competencias normativas ni tampoco se delega en ellas la gestión, existiendo en realidad únicamente una participación territorializada en su recaudación (una mera transferencia del producto). Por otra parte en el IRPF si existe una cesión en cuanto a la competencia normativa pero no en la gestión del tributo. En resumen, serían impuestos cedidos aquellos establecidos y regulados por el Estado, en los que parte de su normativa puede establecerse por las entidades cesionarias bajo los criterios de armonización que se establezcan y cuyo producto corresponde en mayor o menor medida a ésta últimas. Asimismo la entidad cesionaria puede asumir o no, por delegación del Estado, las competencias de gestión que la ley determine. Por último, en relación con las clases de cesión, el artículo 10.3 LOFCA distingue únicamente entre la cesión total o parcial de un impuesto, conforme se ceda la recaudación que corresponda a la totalidad de los hechos imponibles que contiene un tributo o solamente la correspondiente a alguno de ellos. Pero también la LOFCA se refiere a una cesión parcial cuando se ceda parte de la recaudación del tributo, con independencia de la diferencia anterior. En rigor, debía distinguirse también entre cesión amplia y restringida, en función de las competencias normativas que sean objeto de cesión y de la delegación o no de competencias gestoras, características ambas que desde el punto de vista estrictamente jurídico inciden claramente en la naturaleza de la cesión. Bajo esta perspectiva, no cabe duda de que la cesión del ISSD no sólo es total, en tanto alcanza a la recaudación integra del hecho imponible producido en el territorio de cada CCAA, de acuerdo con los puntos de conexión establecidos en la Ley, sino que además es amplia, por cuanto las CCAA cesionarias asumen en general las competencias de gestión del tributo y disponen de capacidad normativa para regular algunos de los parámetros de liquidación del mismo e incluso las normas relativas a la gestión tributaria. III.- Los puntos de conexión en el Impuesto sobre Sucesiones y Donaciones. Atribución del rendimiento cedido a las CCAA. Según dispone el artículo 24 LNSFCA, se cede a la Comunidad Autónoma el rendimiento del ISSD producido en su territorio. En concreto, a tenor de dicha norma, el rendimiento relativo a los sujetos pasivos residentes en España (conforme a las normas del IRPF) corresponde a la CCAA donde tenga su residencia habitual, en la fecha del devengo, el causante o el donatario, respectivamente, excepto si se trata de donación de inmuebles en cuyo caso corresponde a aquella donde radique el bien. Esta definición de los puntos de conexión supone que cuando los sujetos pasivos no sean residentes en España (herederos legatarios, beneficiarios de seguros de vida o donatarios) no tiene lugar la cesión del rendimiento a ninguna CCAA y ello a pesar de que el causante sea residente, si se trata de adquisiciones mortis causa, o que el inmueble radique en España, si se trata de donación de inmuebles. Por otra parte, y aunque esta situación no sea exclusiva del gravamen sucesorio, en las adquisiciones mortis causa tiene lugar una evidente deslocalización del hecho imponible puesto que el rendimiento afluye a las arcas de la CCAA de residencia del causante con independencia del lugar donde residan los sujetos pasivos del Impuesto o de cuál sea la ubicación de los bienes o derechos que se transmiten. A pesar de ello, el legislador ha optado por este criterio seguramente en aras de favorecer la gestión del rendimiento cedido. La Ley también ha querido dejar claro en este punto que no va a ser tolerante con los cambios de residencia motivados en razones fiscales. Así, “no producirán efecto los cambios de residencia que tengan como objeto principal obtener una menor tributación efectiva en materia de tributos cedidos”. A estos efectos y para los Impuestos sobre la Renta y el Patrimonio se establecen criterios legales que presumen un traslado de residencia por dichos motivos y que por tanto tratan de evitar que se tribute con arreglo a la nueva residencia. No obstante, esas presunciones no se han establecido para el ISSD y, por lo tanto, la Administración tendrá que probar que el cambio de residencia ha tenido como fundamento esencial alcanzar ese objetivo de disminuir el coste fiscal, circunstancia que se nos antoja de difícil demostración en la práctica. Con similar finalidad, la Ley establece una ficción legal, con el siguiente tenor: “en las sucesiones o donaciones, excepto las de inmuebles, la CCAA competente aplicará la normativa de la CCAA en la que el causante o donatario hubiere tenido su residencia habitual durante los cinco años anteriores, contados de fecha a fecha, que finalicen el día anterior al de devengo. Cuando de acuerdo con lo anterior no sea posible determinar la normativa aplicable, se aplicará la del Estado.” Una norma imperativa y antielusión que no favorece los intereses de ninguna de las CCAA implicadas en la misma, una porque tiene que aplicar una normativa que le es ajena, y la otra porque aunque apliquen sus normas no obtiene rendimiento alguno por el impuesto cedido. IV- Competencias normativas de las Comunidades cesionarias en el Impuesto sobre Sucesiones y Donaciones. Marco jurídico competencial. Sin duda, esta cuestión centra el debate en torno al sistema de financiación. Si la financiación autonómica supone una tensión constante entre algunos principios constitucionales, autonomía financiera y corresponsabilidad por una parte, y, por otra el respeto al principio de igualdad y el de solidaridad entre todos los españoles, los detractores del sistema consideran que estos últimos se ven claramente desprotegidos al permitir a los entes regionales actuar sobre la normativa de los impuestos estatales y producir diferencias fiscales por razón del territorio. Y la realidad de las cosas nos demuestra que no es tan fácil encontrar un punto de equilibrio. Por un lado, desde las CCAA la autonomía exige capacidad competencial para decidir y gestionar sobre el marco tributario y con ello no tiene porqué vulnerarse el principio de solidaridad ya que existen los mecanismos de nivelación para asegurarla. Por otra parte, desde el Estado no sólo tiene que garantizar la igualdad de los ciudadanos, sino que debe seguir contando con los instrumentos fiscales necesarios para cumplir los mandatos constitucionales, asegurando el cumplimiento efectivo del deber de contribuir y asumiendo las directrices de la Hacienda general. Específicamente, por lo que se refiere al ISSD las Comunidades Autónomas podrán asumir competencias normativas sobre los siguientes elementos del tributo (artículos 19.2 de la LOFCA y 40 de la LNSFCA): reducciones de la base imponible, tarifa del impuesto, cuantías y coeficientes del patrimonio preexistente, deducciones y bonificaciones de la cuota y, por último, los aspectos de gestión y liquidación del Impuesto. En relación con estos parámetros liquidatorios llama la atención la ausencia de límites y condiciones a la capacidad normativa de las CCAA en algunos de ellos lo que, si bien aumenta considerablemente su autonomía financiera, también puede propiciar grandes diferencias, primero entre ellas y, segundo, respecto de la normativa estatal. Por su parte, el articulo 19.2 de la LOFCA, una vez definidas las competencias normativas que pueden asumir las CCAA en relación con los distintos tributos cedidos, establece una cautela: en el ejercicio de estas competencias, las CCAA respetarán el principio de solidaridad y no adoptarán medidas que discriminen por razón del lugar de ubicación de los bienes, de procedencia de las rentas, de realización del gasto, de la prestación de servicios o realización de negocios, actos o hechos y mantendrán una presión fiscal efectiva global equivalente a la del resto del territorio nacional. Sobre estos límites cabe señalar que tienen un alcance más retórico que efectivo ya que el ejercicio de competencias normativas por las CCAA supondrá, de una u otra forma, tratos fiscales diferenciados. Por tanto, si bien es verdad que existen límites como asegurar la igualdad de los españoles en todo el territorio o la libertad de circulación de personas y bienes, esos límites no pueden interpretarse de forma que hagan inviable el ejercicio de una potestad tributaria. Por otra parte, la referencia a la presión fiscal efectiva global equivalente a la del resto de territorio nacional, lejos de clarificar el marco jurídico de actuación, contribuye a crear inseguridad jurídica, amen de resultar muy complicado de objetivar en la practica. En definitiva las competencias se crean por la Ley estatal para que sean ejercidas mediante una ley autonómica y no es posible al mismo tiempo pretender la uniformidad total entre todas las CCAA, por ello es preciso avanzar en unos mecanismos de nivelación muy eficaces que hagan efectiva la solidaridad. Sin embargo y al mismo tiempo, sería conveniente tratar de establecer muchos mas criterios de armonización para que no se disparen las diferencias, evitando así una escalada de competencia fiscal entre la regiones y que se resienta en exceso el principio de igualdad. V.- El ejercicio efectivo de las competencias normativas por parte de las Comunidades Autónomas. El marco jurídico que surge de las leyes 14/1996 y 7/2001 otorga un mayor protagonismo a las Comunidades Autónomas al permitir el ejercicio efectivo de competencias normativas en el ISSD que pueden afectar a sus elementos tributarios fundamentales. En consecuencia, la situación que hasta este punto hemos descrito establece la existencia de una misma estructura de ISSD que parte de un tronco común basado en la fórmula de "Impuesto sobre Porciones Hederitarias", graduado en función del grado de parentesco, patrimonio preexistente del perceptor y reducciones de muy diversa índole; no obstante, la configuración de estos elementos esenciales así como la de otros referentes a la delimitación del perímetro familiar, quedaría a expensas del criterio de cada ente subcentral. Precisamente, del uso concreto que de estos atributos han hecho los entes autonómicos es de lo que van a tratar las siguientes líneas. Tras realizar un riguroso seguimiento del ejercicio efectivo que las Comunidades Autónomas han hecho de las competencias cedidas en este tributo hemos de aclarar que, hasta el momento, ha sido muy variado. En general, las modificaciones introducidas se refieren en su mayor parte a distintas reducciones de la base imponible para el caso de adquisiciones mortis causa. Por lo que se refiere a la tarifa del impuesto tan sólo la han modificado la Comunidad Valenciana y Madrid, si bien en este último caso afectó tan sólo a los tramos de la misma, es decir, sin alterar los tipos de gravamen que continúan coincidiendo con la tarifa estatal. Si nos fijamos en las cuatia del patrimonio preexistente que determina la aplicación de los coeficientes multiplicadores ha habido modificaciones en Comunidad Valenciana, Galicia y Asturias. En cuanto a la cuantía de los coeficientes multiplicadores debemos destacar a la Comunidad Valenciana, que ha aprobado unos tramos distintos a los de la normativa estatal. No obstante, ha sido, precisamente, a partir de éstos coeficientes el medio por el cual Cantabria ha llevado a cabo una sustancial transformación del impuesto en su territorio que ha supuesto su práctica desaparición para transmisiones mortis causa entre círculo familiar más próximo. El cuadro n.1 puede reflejar grosso modo cual es la situación en estos momentos si bien, a continuación, nos referiremos por separado a cada uno de estos elementos esenciales del impuesto. CUADRO n 1. USO DE LAS COMPETENCIAS NORMATIVAS POR LAS CCAA Patrim. Preexistent e Coeficiente s Tarifa Reduccione s personales Reduccione s objetivas COMUNIDAD VALENCIANA COMUNIDAD DE MADRID SI NO SI NO SI NO NO SI SI SI CATALUÑA NO NO NO SI SI ARAGON NO NO NO SI SI ISLAS BALEARES NO NO NO NO SI CASTILLA Y LEON NO NO NO NO SI LA RIOJA NO NO NO SI SI MURCIA NO NO NO SI SI ANDALUCIA NO NO NO SI NO GALICIA SI NO NO SI NO ASTURIAS SI NO NO NO SI CANTABRIA NO SI NO SI SI Fuente; Elaboración propia. 1) Reducciones por parentesco y minusvalía. Entre las diferencias más sustanciales de unas comunidades a otras hemos de referirnos, sin duda, aquellas que afectan a las reducciones por parentesco y minusvalías. Aunque tan sólo parcialmente se ha modificado la normativa que establece la Ley del ISSD son notables las diferencias tanto en la cuantía como en los límites establecidos para esas reducciones en lo referente a los parientes más próximos. De acuerdo con la información que ofrece el cuadro n.2 podemos afirmar que, ante todo, se ha actuado en torno a los parientes del grupo 1, es decir, descendientes y adoptantes menores de 21 años. Por lo general, parece que la protección otorgada por el legislador estatal se considera escasa, si bien las reformas emprendidas a tal efecto siguen un criterio muy variado. Entre los más favorables debemos mencionar a Baleares, Murcia, Andalucía y Comunidad Valenciana que, en muchos casos, optan por bonificar con deducciones en la cuota la práctica totalidad de la transmisión hereditaria. En sentido opuesto debemos mencionar a la Comunidad Autónoma de Madrid, que no sólo no mejora el tratamiento sino que incluso reduce ligeramente la cuantía de las reducciones por este concepto. CUADRO n.2. REDUCCIONES DE BASE IMPONIBLE POR PARENTESCO Y MINUSVALIA. Reducciones personales GRUPO I Ley 19/87 de ISSD ARAGON BALEARES 15.956 e + 3.990 por cada año menor de 21. Max 47.858 e Adicionalmente, 30.100 euros. Si son menores de edad 100% con limite 3000000 e Bonificación del 99% sobre la cuota tributaria. Reduccione Reduccione Reduccione s s s personales personales personales GRUPO II GRUPO III GRUPO IV 15.956 euros 7.993 euros NR SM SM SM SM SM SM 8.000 euros SR 50.000 e + 5000 e por cada año 50.000 euros CANTABRIA menor de 21. No hay límite. 18.000 e + 12000 por cada año 18.000 euros CATALUÑA menor de 21. Max 114.000 e Además de los de CASTILLAla Ley 19/87, LEON 6000 euros por SM cada ano menor de 21. 15.700 e + 3.920 COMUNIDAD DE por cada año 15.700 euros 9.000 euros SR SM SM 7.850 Reducciones por minusvalía Además de las de parentesco… 47.858 e = > 33% 150.253 > al 65% 100% de la BI en adquisiciones hereditarias para minusvalías superiores al 65%. Se eleva hasta 300000 euros la reducción por minusvalía > 65% SM Además de las de parentesco… 245.000e = > 33% 285.000 > al 65% En este caso… 125000 = > 33% 225000 > al 65% Además de las de parentesco… MADRID ANDALUCIA MURCIA GALICIA COMUNIDAD VALENCIANA menor de 21. Max 47.000 e Cantidad variable cuya aplicación determine una BL de importe cero (sujeto a determinadas condiciones) Deducción autonómica del SM 99% de cuota. Reducción de 1000000 + SM 100000 Euros por cada año menor de 21 Gozarán de una bonificación del SM 99 por 100 en las adquisiciones mortis causa euros SR 47.000e = > 33% 153.000 > al 65% SM SM SM SM SM SM SM SM SM SM Reducción del 99% de las indemnizac. por Síndrome Toxico Bonificación del 99% para discapacitados físicos o sensoriales superior al 65 % o psíquicos superior al 33%. SM.: Sin modificación. SR.: Sin reducción. Fuente; Elaboración propia a partir de los datos de www.minhac.es. Para el resto de los grupos las diferencias no son tan destacables, si bien encontramos tratamientos generosos como en el caso de Cataluña o más desfavorables que la norma estatal, como sucede en la Comunidad de Madrid. No obstante es de destacar el caso de Andalucía, en el que el ventajoso tratamiento que tienen los descendientes y adoptados del grupo I del art. 20 de la Ley 29/87 se extiende hasta los del grupo II, es decir, para cónyuges y parientes directos, siempre que sean herencias de patrimonios no superiores a 500000 euros. También hemos de reseñar el criterio seguido en Cantabria, donde la reducción para los parientes del grupo 2 (descendientes y adoptados mayores de 21 años, cónyuges, ascendientes y adoptantes) llega hasta los 50.000 euros frente a los 15.956 euros que se contemplan en la Ley del Impuesto. Para esta comunidad, el incremento de las reducciones personales abre una vía alternativa de actuación que, junto con la incorporación de nuevos coeficientes multiplicadores, intenta frenar los perniciosos efectos que para ellos puede tener la normativa más favorable que sobre el impuesto opera en el País Vasco. Por fin, en lo que se refiere a la reducción por minusvalía la pauta generalizada tiende a mejorar el tratamiento que se otorga desde la ley estatal para los perceptores en los que concurran tales circunstancias. Así, las comunidades de Madrid, Cantabria y Castilla-León introducen incrementos en el importe de las reducciones, si bien se hace más notable en los casos de la Comunidad Valenciana y de Aragón. En estas comunidades los importes hasta los que pueden llegar las deducciones en este colectivo dejan prácticamente sin aplicación el impuesto siempre que la minusvalía acreditada sea superior al 65%, lo cual marca una diferencia notable con la normativa estatal. 2) Reducciones de carácter objetivo. El uso más extendido de las competencias normativas se ha realizado mediante la ampliación o modificación del marco de reducciones de carácter objetivo que establece la Ley del ISSD. La proliferación de incentivos fiscales a partir de este instrumento tributario y su finalidad tan diversa hace muy complicado poderlas clasificar con algún criterio; no obstante, a partir del cuadro n.3 intentaremos ofrecer una síntesis de algunas de las existentes en estos momentos agrupadas por comunidades autónomas. CUADRO n.3. PRINCIPALES REDUCCIONES DE CARÁCTER OBJETIVO DE LA BASE IMPONIBLE EN DIVERSAS CCAA COMUNIDAD AUTONOMA REDUCCIONES Ley 9/1997, de 22 de diciembre, y Ley 10/2003 de 22 de diciembre, de Medidas Tributarias y Administrativas. BALEARES 1.- Reducción en las transmisiones mortis causa de 3.000 euros para los sujetos pasivos por obligación personal de contribuir y que sean residentes en dicha comunidad y que estén comprendidos en el Grupo 1. 2.- La reducción por adquisición de vivienda habitual en adquisiciones mortis causa se amplia hasta el 100% de la parte de la base correspondiente a la vivienda, con un limite de 120000 euros por sujetos pasivo. Debe mantenerse 10 anos. 3.- En adquisiciones mortis causa, reducción del 95%del valor del terreno de suelo rústico protegido, o áreas de interés agrario afectos a una explotación agraria. 4.- Deducción del 85% en la cuota tributaria en las donaciones de dinero de padres a hijos para la adquisición de la vivienda habitual de los hijos. Ley 9/2001, de 27 de diciembre, de Medidas Fiscales, de Gestión Administrativa y Financiera, y de Organización de la Generalitat Valenciana COMJNIDAD VALENCIANA 1.- En las transmisiones mortis causa se establece una reducción variable sobre el valor de bienes inscritos en el Registro General de Bienes de Interés Cultural o en el Inventario General del Patrimonio Cultural Valenciano. 2.- Se establece una regulación especial para las transmisiones mortis causa de explotaciones agrícolas cifrada en una reducción del 95% de su valor siempre que se cumplan una serie de requisitos. Ley 21/2001, de 28 de diciembre, de Medidas Fiscales y Administrativas (entre otras) CATALUÑA CASTILLA LA MANCHA 1.- Se regula en términos más amplios que la legislación estatal la reducción por adquisición de los elementos patrimoniales que constituyen la empresa familiar. 2.- Se regula en términos más amplios la reducción por sucesivas transmisiones mortis causa tanto en el aspecto subjetivo, ya que se amplía a cónyuge, ascendientes y descendientes, como objetivo por cuanto se permite optar por una reducción variable en función de los años transcurridos entre la anterior y ulterior transmisión. 3.- En las adquisiciones mortis causa se mejoran las reducciones en las cantidades percibidas por los beneficiarios de los seguros de vida. 4.- Reducciones en la transmisiones de fincas rústicas de dedicación forestal con un plan técnico de gestión y mejora forestal (Ley 4/2000, de 26 de mayo, de medidas fiscales y administrativas) 5.- Reducción en la transmisión de bienes culturales de interés nacional y bienes muebles catalogados e inscritos de acuerdo la Ley del Patrimonio Cultural Catalán. Ley 21/2002, de 14 de noviembre, DE Medidas Fiscales de Apoyo a la Familia y a Determinados Sectores Económicos y de Gestión Tributaria 1.- 100% en las transmisiones de explotaciones agrarias siempre que los contribuyentes tenga domicilio fiscal en Castilla la Mancha con anterioridad a la fecha de la adquisición. Ley 11/2000 de 28 Administrativas CASTILLA Y LEON. de diciembre de Medidas Económicas, Fiscales y 1.- En adquisiciones mortis causa reducción del 99% del valor de la explotación agraria situada en Castilla y León o derechos de usufructo sobre la misma si concurren determinadas circunstancias. 2.- En adquisiciones mortis causa reducción del 99% del valor de la empresa individual, negocio profesional o de participaciones en entidades de reducida dimensión y domicilio en Castilla y León, si concurren determinadas circunstancias. 3.- En las indemnizaciones a los herederos de los afectados, reducción del 99% de los importes recibidos como indemnización por el Síndrome Tóxico (Ley 14/2001, de 28 de diciembre de Medidas Económicas, Fiscales y Administrativas). Ley 14/2001 de 26 de diciembre de Medidas Fiscales y Administrativas. COMUNIDAD DE MADRID EXTREMADURA GALICIA ASTURIAS 1.- Reducción del 100%, con un límite de 9.200 euros para los beneficiarios de contratos de seguros de vida en el caso de los parientes más próximos. 2.- Reducción del 95% en adquisiciones mortis causa para determinados parientes del valor de una empresa individual, de un negocio profesional o participaciones en determinadas entidades. 3.- Reducción del 95% en adquisiciones mortis causa para algunos parientes y en determinadas condiciones de la vivienda particular, con el límite de 122.000 euros para cada sujeto pasivo. 4.- En transmisiones mortis causa se practica una reducción del 99% de los importes recibidos como indemnización a los afectados del Síndrome Tóxico o como prestaciones públicas por actos de terroristas percibidas por herederos Ley 8/2002 de 14 de noviembre, de Reforma Fiscal de la Comunidad Autónoma de Extremadura. 1. - Reducción del 100% del valor de la vivienda habitual situada en Extremadura para los familiares directos y que la mantengan en su patrimonio los 5 anos siguientes Ley 7/2002 y 3/2002, de 29 de abril, de Medidas de Régimen Fiscal y Administrativo. 1. - Reducción del 99% en la BI por adquisiciones mortis causa en la explotación agraria ubicada en Galicia, cumpliendo determinadas condiciones. 2.- Reducción del 99% en la BI por adquisiciones mortis causa de empresa individual o negocio profesional cuyo centro de gestión radique en Galicia, con condiciones. 3.- Se extienden los beneficios anteriores a las adquisiciones inter vivos. Ley 15/2002, de Medidas Presupuestarias, Administrativas y Fiscales. . 1.- Se aplica una escala graduada en función de su valor en la reducción por vivienda habitual. 2.- Reducción del 99% en la transmisión mortis causa de empresa individual o negocio profesional, si se mantiene en Asturias esta y su domicilio fiscal 10 anos MURCIA Ley 15/2002, de 23 de diciembre, de Medidas Tributarias en Materia de Tributos Cedidos... 1.- Reducciones en las adquisiciones de empresas individuales, negocios profesionales y participaciones en entidades, con determinados requisitos. . Ley 10/2003, de 19 de diciembre de medidas Fiscales y Administrativas para 2004.. LA RIOJA 1.- Reducciones en las adquisiciones de empresas individuales, negocios profesionales y participaciones en entidades, con determinados requisitos. 2.- Deducciones para las donaciones de dinero efectuadas de padres a hijos para la adquisición de vivienda habitual en La Rioja. . Ley 13/2000, de 27 de diciembre y Ley 26/2003, de 30 de diciembre, de MedidasTributarias y Administrativas. ARAGON. 1.- En las transmisiones mortis causa se practica una reducción del 50% del valor de edificaciones declaradas Bienes Aragoneses de Interés Cultural y Bienes Catalogados del Patrimonio Cultural Aragonés, si se cumplen determinadas condiciones. 2.- Extensión de la reducción por transmisión de empresa individual o negocio profesional a ascendientes y colaterales hasta el tercer grado. 3.- Extensión de la reducción por vivienda habitual hasta el 99% de su valor. Fuente; Elaboración propia a partir de Editorial CISS y Agencia Estatal Tributaria. Si analizamos en detalle las reducciones que se han establecido por los entes autónomos podremos apreciar tres bloques diferenciados. El primero de ellos englobaría aquéllas que, comparativamente con la normativa estatal, modifican los beneficiarios, las cuantías o los topes máximos sobre los que han de operar. Este sería el caso de los cambios que sobre la transmisión de la vivienda habitual se han introducido en Baleares, la Comunidad de Madrid. Aragón, Asturias, Extremadura o Cataluña1. Un segundo grupo se referiría a las reducciones con un marcado carácter autonómico y que intentan proteger determinados colectivos o incentivar actividades claves en el contexto económico de cada territorio. Entre ellas, las que se refieren a la transmisión de los importes recibidos como indemnización a los afectados por el Síndrome Tóxico o por actos terroristas como sucede en Madrid. Además, las que operan sobre la transmisión mortis causa de explotaciones agrícolas en la Comunidad Valenciana, Baleares o en Castilla-León o las que protegen la transmisión de la empresa familiar en Cataluña. Finalmente, hemos de referirnos a aquellas otras que intentan proteger el Patrimonio Cultural propio, como en la Comunidad Valenciana, Aragón o Cataluña, donde además se incentiva la transmisión de bienes que cumplan con determinados requisitos medioambientales. En Cataluña, a partir de 1 de enero de 2003, la donación de dinero a un hijo para que se compre una vivienda habitual goza de una reducción del 80% de la cuota siempre que, además de otros requisitos, sea inferior o igual a 18.000 euros (36.000 si el hijo tiene una discapacidad del 65% o más). Criterio similar, aunque con algunas variaciones, se aplica en La Rioja o Baleares. 1 Como vemos existe una notable disparidad en torno al uso que las comunidades han hecho de estas reducciones. En el futuro más cercano hemos de pensar que se generalizarán todavía más dado que ofrecen enormes posibilidades para dar tratamientos diferenciados dentro de cada comunidad y se trata de iniciativas perfectamente legales dentro del marco de financiación autonómica. Esta circunstancia, si bien profundiza en la autonomía normativa y descentralización financiera de los entes subcentrales, puede provocar que desde la perspectiva de la eficiencia económica o incluso desde la equidad impositiva existan injustificadas diferencias de trato en función del territorio o del sector económico que quede protegido en cada ocasión. Para poder actuar sobre este riesgo evidente, sería deseable que los cambios que se introdujeran encontrasen su razón en circunstancias objetivas tales como sectores en crisis o aquéllos que requieran protección pública para su subsistencia. De otro modo, un escenario de amplias y caprichosas reducciones por parte de cada ente autonómico, podría provocar procesos de competencia fiscal entre comunidades de régimen común y no sólo entre éstas y los territorios forales, con nefastas consecuencias respecto al papel teórico que el impuesto tiene asignado2. Por fin, podríamos encontrarnos con una disminución de bases tributarias que, de no compensarse como aumentos de la tarifa o de los coeficientes multiplicadores, se traducirá en una reducción de la carga tributaria global del tributo, con la consiguiente merma de recursos financieros en todas las comunidades3. 3) La tarifa del impuesto. Sin duda, una de las formas más tentadoras de actuar sobre el impuesto es la modificación de los tipos impositivos. Ello podría suponer una relajación del impuesto para aquellos entes que lo considerasen excesivo o bien un método adecuado para obtener mayores recaudación si este fuera el objetivo a 2 En opinión de algunos autores la práctica desaparición de límites a las competencias normativas sobre determinados elementos tributarios puede llevarnos a una situación en la que podría haber impuestos sustancialmente diferentes según la Comunidad Autónoma de residencia. Véase en este sentido Falcón y Tella (2000), pág. 118 y también Núñez (1998), pág 222 y siguientes. 3 A mayor abundamiento sobre este particular véase Barberán MA (2003), págs 74-76 perseguir. En cualquier caso se trataría de medidas que afectarían al conjunto de las transmisiones sometidas a gravamen. Sin embargo, hasta el momento, tan sólo la Comunidad de Valenciana y la de Madrid han introducido modificaciones en la tarifa del impuesto. En este último caso afectó tan solo a los tramos de la misma, pero sin alterar los tipos de gravamen, que continúan coincidiendo con la tarifa estatal. En cualquier caso, los cambios que se han realizado parecen encaminados a incrementar la presión fiscal efectiva en dichos territorios para todos los grupos familiares así como en los distintos niveles de patrimonio previo. El cuadro n.4 contribuye a analizar con más detalle la aplicación de la tarifa impositiva. En él se compara, a partir de los tipos medios de gravamen, la fiscalidad que soportaría la transmisión mortis causa de tres patrimonios de diversa cuantía en aquellas comunidades que han hecho uso de esta competencia con respecto la que establece la Ley 19/87. La muestra se refiere a 4 grupos de familiares, teniendo en cuenta no sólo los tipos aplicables sino también las reducciones de carácter personal que operan en cada territorio, de ahí que incluso en las transmisiones de escasa cuantía podamos encontrarnos con importantes diferencias. CUADRO n.4. PROGRESIVIDAD EN LAS CCAA QUE HAN MODIFICADO LA TARIFA. GRUPO 1 GRUPO 2 GRUPO 3 Descendientes Hermanos y Sobrinos y más 21 años colateral. de 2º colateral. de 3º Ley 19/1987 MADRID COM DE VALENCIA PATRIMONIO 1 30.000 euros PATRIMONIO 2 90.000 euros PATRIMONIO 3 240.000 euros PATRIMONIO 1 30.000 euros PATRIMONIO 2 90.000 euros PATRIMONIO 3 240.000 euros PATRIMONIO 1 30.000 euros PATRIMONIO 2 90.000 euros PATRIMONIO 3 240.000 euros Fuente; Elaboración propia. GRUPO 4 Familiares de 4º grado. 3,7% 9,82% 9,82% 17,68% 9,2% 16,79% 16,79% 24,01% 15,32% 25,45% 25,45% 33,50% 3,97% 9,99% 9,99% 17,77% 9,42% 17,12% 17,12% 24,31% 15,54% 25,81% 25,81% 34,14% 3,76% 9,83% 9,83% 17,73% 9,26% 16,92% 16,92% 24,17% 15,41% 25,59% 25,59% 33,84% Como puede apreciarse la Comunidad de Madrid se encuentra por encima de las demás en todos los casos expuestos, mientras que la Comunidad Valenciana ofrece un nivel intermedio con ligeros incrementos respecto a la tarifa estatal, las cuales se hacen más visibles en las transmisiones de cierta cuantía y para parientes muy lejanos. A la vista de lo expuesto en el cuadro parece claro que en todo caso el ejercicio de la competencia normativa por parte de las Comunidades Autónomas respecto a la tarifa se ha traducido en una modificación efectiva de las exigencias impositivas que, al contrario de lo que sucedía en el caso de los coeficientes multiplicadores, ha dado lugar a una progresividad más acusada. 4) Patrimonio preexistente y coeficientes multiplicadores. El caso de Cantabria. Respecto de estos elementos tan genuinos en nuestra fiscalidad sobre las transmisiones gratuitas no se ha hecho tan apenas uso por parte de las comunidades autónomas. En algunas ocasiones lo que se hace es asumir como propias las cuantías de los coeficientes multiplicadores en función de la cuantía del patrimonio preexistente y del grupo de parentesco de la normativa estatal, tal es el caso de Madrid en la Ley 14/2001, de 26 de diciembre, de Medidas Fiscales y Administrativas o Cataluña (con un inapreciable redondeo) en la Ley 21/2001, de 28 de diciembre, de Medidas Fiscales y Administrativas. Sin embargo, uno de los cambios habidos más sobresaliente ha sido el que ha tenido lugar para la Comunidad Valenciana en la Ley 9/1999, de 30 de diciembre, de Medidas Fiscales, Gestión Administrativa y Financiera y de Organización de la Generalitat Valenciana, dado que en su articulado quedan modificadas las cuantías del patrimonio existente con una sustancial rebaja respecto a la establecida en la ley 29/1987 de ISSD. Esta circunstancia hace que, aunque no se modifiquen expresamente los coeficientes multiplicadores, se incremente la presión fiscal efectiva del tributo en ese territorio puesto que, de un lado, será mayor el número de contribuyentes a los que se les aplicarán dichos coeficientes y, de otro lado, los ya afectados por ellos pueden verse en un escalón superior lo cual determinará un mayor impuesto a pagar. No obstante, entre las modificaciones más profundas hemos de referirnos a la que ha tenido lugar en la comunidad autónoma de Cantabria4. En este caso, los ajustes que se han practicado en la cuota íntegra se realizan manteniendo idénticas cuantías de patrimonio preexistente a la normativa estatal, si bien los coeficientes aplicables variarán dependiendo de si nos encontramos ante una transmisión inter vivos o mortis causa. En el primer caso no existe variación alguna con los fijados en la ley estatal, sin embargo, para las transmisiones "mortis causa" los coeficientes resultan ostensiblemente modificados si los destinatarios de esa transmisión pertenecen a los grupos I y II, es decir, al círculo familiar más íntimo. El cuadro n.5 muestra el resultado de los cambios introducidos en esta comunidad. CUADRO n.5 COEFICIENTES MULTIPLICADORES, CANTABRIA. TRANSMISIONES INTER VIVOS. Patrimonio preexistente Grupos I y II Grupo III Grupo IV De 0 a 403.000 1,0000 1,5882 2,0000 De 403.000 a 2.007.000 1,0500 1,6676 2,1000 De 2.007.000 a 4.020.000 1,1000 1,7471 2,2000 Más de 4.020.000 1,2000 1,9059 2,4000 (euros) COEFICIENTES MULTIPLICADORES CANTABRIA. TRANSMISIONES MORTIS CAUSA. Patrimonio preexistente Grupos I y II Grupo III Grupo IV De 0 a 403.000 0,0100 1,5882 2,0000 De 403.000 a 2.007.000 0,0200 1,6676 2,1000 De 2.007.000 a 4.020.000 0,0300 1,7471 2,2000 Más de 4.020.000 0,0400 1,9059 2,4000 (euros) Fuente; Elaboración propia. La situación que acabamos de describir en Cantabria no es fruto de una utilización arbitraria o caprichosa del nuevo marco competencial, sino que 4 También sería de destacar la que tuvo lugar en La Rioja, donde a los sujetos pasivos incluidos en los grupos I y II del art. 20 a) de la Ley 29/87 se aplicará una deducción del 99% de la cuota que resulte después de aplicar las deducciones estatales y autonómicas que, en su caso, resulten procedentes. responde a una estrategia fácil y no traumática de modificar el impuesto para hacer frente a una situación de competencia fiscal proveniente de las comunidades forales, en este caso del País Vasco. En este territorio está vigente una legislación muy favorable en materia de sucesiones, lo que ha provocado un flujo de empadronamiento de contribuyentes que, en caso de fallecimiento legal en territorio foral, pueden dejar a sus hijos una herencia sujeta a una tributación más beneficiosa5. En consecuencia, la modificación de los coeficientes multiplicadores por parte de Cantabria supone una respuesta contundente ante esa situación, al tratar de equiparar la fiscalidad por este tributo con esos territorios y evitar los procesos de "voto con el pie", que suponen una merma no sólo en los rendimientos de este impuesto sino también en los de aquellos otros que fijan su asignación en función de la residencia fiscal del contribuyente6. Sin perjuicio de lo anterior y desde el punto de vista estrictamente jurídico, no puede desconocerse que la técnica empleada por esta CCAA incide sobre un parámetro liquidatorio concebido en la Ley del Impuesto para otra finalidad, produciéndose así una cierta desnaturalización del mismo. En este sentido, el legislador estatal ha diseñado una suerte de cuota incrementada, un aumento de la cuota integra, por la aplicación de un coeficiente multiplicador fijado en función del patrimonio preexistente del sujeto pasivo y de su grado de parentesco con el causante o con el donante. No obstante, para los casos en que el valor del patrimonio no es elevado y el parentesco es próximo (Grupos I y II), la Ley del Impuesto establece un coeficiente 1, evitando así el incremento del gravamen. Pues bien, como en la Ley que fija las condiciones de la cesión del tributo no se establecen límites a las CCAA para establecer dichos coeficientes, el legislativo de Cantabria fija un multiplicador de 0,01, o 0,02 para algunas adquisiciones sucesorias que conduce a eliminar prácticamente el 5 En el País Vasco, la herencia y la donación de padres a hijos no tributan mientras que en Navarra el tipo impositivo es tan sólo el 0,80%. Además, la donación de bienes inmuebles radicados en el País Vasco de padres a sus hijos residentes en cualquier lugar de España está siempre exenta. 6 Una medida similar a apuesto en marcha La Rioja, si bien utiliza la via de las deducciones de la cuota. Según la Ley 10/2003, de 19 de diciembre de medidas Fiscales y Administrativas para 2004 se aplicara una deducción del 99% de la cuota que resulte después de aplicar las deducciones estatales y autonómicas procedentes. gravamen. La medida no puede resultar más sencilla pero sin duda el resultado alcanzado es fruto de una utilización “adulterada” de este elemento del tributo, concebido inicialmente por la Ley para incrementar algunas cuotas y utilizado ahora por la CCAA para rebajarlas sustancialmente. VI. A modo de conclusiones. El diseño normativo que hemos tratado de exponer coloca en manos de las CCAA un importante bloque de competencias en materia de algunos impuestos cedidos, como es el caso del gravamen sobre las adquisiciones a título gratuito. Y es que, sin duda, en estos momentos los dos grandes principios financieros que han obtenido un fuerte respaldo por el legislador estatal han sido el de autonomía y corresponsabilidad fiscal. Sin embargo, esta situación no está exenta de algunos problemas que todavía están por definir. Entre los más relevantes, la progresiva perdida de soberanía fiscal por parte del Estado central o la ausencia de criterios de armonización que delimiten más estrechamente el marco de actuación de las competencias normativas por parte de las CCAA, evitando así una escalada de competencia fiscal que multiplique las diferencias entre las regiones. Una situación que se nos antoja particularmente sensible en materia del Impuesto sobre Sucesiones, donde desde diversos foros políticos, científicos o institucionales se han defendido posturas en favor de la supresión del gravamen para algunas transmisiones. Por otra parte y desde una perspectiva distinta, el cumplimiento efectivo de los principios de autonomía financiera y corresponsabilidad fiscal no resulta perfectamente armonizable con el carácter facultativo del ejercicio de las competencias normativas por parte de las CCAA. En este sentido, si las entidades cesionarias no tienen porqué asumir esa responsabilidad que les brinda la Ley, el cumplimiento efectivo de dichos principios inspiradores del sistema puede no traducirse en la práctica, como pensamos que, de hecho, así está sucediendo en no pocos casos. Con este telón de fondo, señalamos a continuación algunas reflexiones en torno al uso que los entes autónomos han hecho de la ampliación de sus competencias normativas previsto en las leyes 14/1996 y 7/2001. Ciertamente, hasta el momento no todas las comunidades han introducido modificaciones a la normativa estatal y las que lo han hecho han actuado de una forma limitada y selectiva en cuanto a los elementos esenciales objeto de reforma. Salvo en casos como Cataluña, Madrid o Comunidad Valenciana las medidas introducidas son puntuales y tienen un doble objetivo; de un lado, mejorar el tratamiento fiscal para determinados colectivos como los descendientes menores de 21 años o perceptores afectados por algún grado de minusvalía y, de otro lado, favorecer sectores económicos claves para el desarrollo en sus respectivos territorios. En ambos casos bien podríamos interpretar que el grado de protección que otorga la Ley 19/87 es escaso, siendo mejorado sustancialmente por la normativa autonómica. No obstante, fuera de estas actuaciones puntuales son muy raras las reformas generalistas que se han llevado a cabo y que bien podrían pasar por una modificación contundente de las tarifas del impuesto o de sus coeficientes multiplicadores. De hecho, los cambio habidos en este sentido tienden, por lo general, a incrementar los tipos medios efectivos, lo cual consolida o incluso refuerza la posición del impuesto en los entes autonómicos otorgando, tácitamente, un refrendo a la justificación teórica del impuesto. Sin embargo, esta interpretación no parece aplicable a las comunidades limítrofes a las comunidades forales y que, por tanto, sufren la deslocalización de capitales y de residentes que buscan un mejor trato fiscal en el País Vasco y Navarra. Las medidas introducidas en Cantabria a partir de los coeficientes multiplicadores y las que introducido La Rioja a partir de 2004 suponen un serio aviso de los efectos que puede tener en el futuro el intenso proceso de competencia fiscal al que vamos a asistir como consecuencia del nuevo marco normativo. De intensificarse podría llevar incluso a la desaparición total del impuesto como ya sucedió por similares circunstancias en Australia. Aún así, existen otros riesgos que han empezado a ser evidentes en los últimos años. El principal es, sin duda, que se generalicen situaciones de falta de equidad o de discriminación de ciudadanos simplemente por razón del territorio cuando entre ellos concurre una capacidad de pago similar. Este debate se produce, además, justo en un momento en el que los países de la Unión Europea consideran prioritaria la armonización de sus sistemas fiscales. De hecho, la Comisión Europea ha hecho llegar ya al gobierno sus quejas por la gradual divergencia en la presión fiscal dentro de España, advirtiendo del peligro de que esa situación pueda dar lugar a políticas de dumping fiscal que afecten a otros países comunitarios. BIBLIOGRAFIA. BARBERAN LAHUERTA, MA (2003): "Presente y futuro del Impuesto sobre Sucesiones y Donaciones", en Cuadernos de Información Económica, nº 173, pp. 73-85. CALVO ORTEGA, R., “La Financiación posible de las CCAA (en torno al nuevo modelo)”, en Nueva Fiscalidad, Nº 1 ,2002. FALCÓN Y TELLA, R ., "Los tributos cedidos y las competencias normativas de las Comunidades Autónoma", en Papeles de Economía Española, nº 83, 2000 pp. 118-127. GARCÍA-MONCÓ, A., “El nuevo modelo de financiación autonómica: lecciones de una reforma” en Nueva Fiscalidad, Nº 6, 2002. LAGO MONTERO, J.M., El poder Tributario de las CCAA, Aranzadi, Pamplona, 2000. MAGRANER MORENO, F., “Las reducciones autonómicas del ISD: el caso de las Comunidad Valenciana”, en Tribuna Fiscal, nº 126, 2001. MARTINEZ LAFUENTE, A., La cesión de tributos del Estado a las CCAA, Cívitas, Madrid. 1983. NUÑEZ, M (1998): Las desigualdades tributarias por razones familiares y de residencia, Ed Marcial Pons, Madrid. RAMOS PRIETO , J., La cesión de impuestos del Estado a las CCAA, Comares, Granada, 2001.