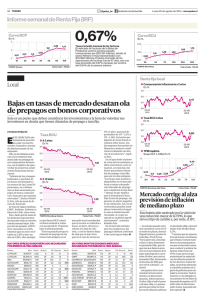

11/2008 - Salfacorp

Anuncio