Circular sobre Requisitos Tributarios para la práctica del Ejercicio

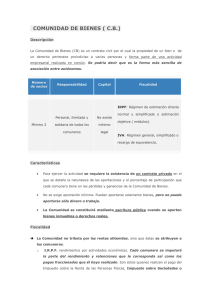

Anuncio