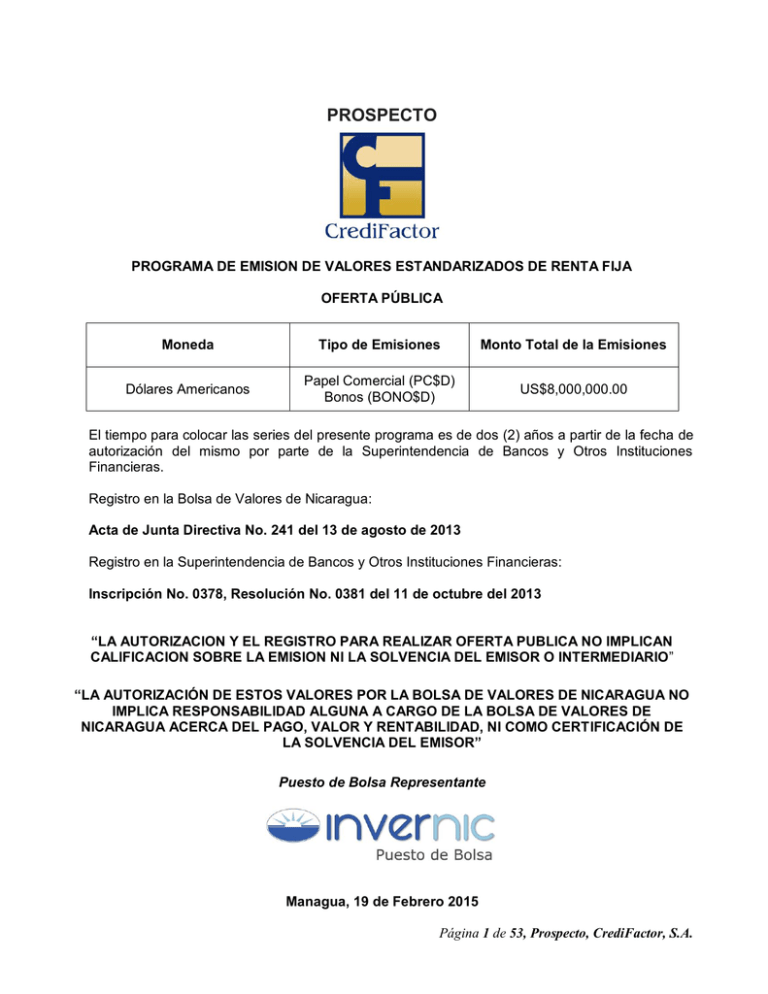

introduccion y resumen del prospecto

Anuncio