Mejora la eficiencia en la prevención y seguimiento del

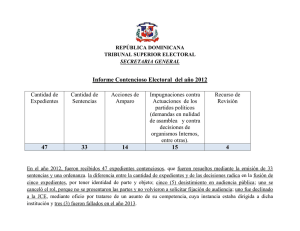

Anuncio

atmira SEGAR Sistema de Prevención y Seguimiento del Riesgo MEJORA LA EFICIENCIA en la prevención y seguimiento del riesgo de crédito OPTIMIZANDO la gestión de las tareas de vigilancia y control. La gestión del riesgo para las entidades financieras ha crecido en complejidad, extensión y diversidad ante los procesos de fusión e integración, la actual situación financiera de los sectores productivos y los requerimientos normativos en el corto y medio plazo. En el ámbito del riesgo de crédito, prevención y seguimiento, este contexto obliga a incrementar los recursos humanos y tecnológicos para garantizar el cumplimiento de los objetivos de eficiencia y productividad. La adopción de medidas y herramientas avanzadas para realizar esta adaptación serán la clave diferencial para las entidades en el desarrollo de estrategías más efectivas. SEGAR es una solución diseñada para el seguimiento del riesgo de clientes y operaciones dentro del periodo comprendido entre la formalización del riesgo y su vencimiento de acuerdo a tres grandes grupos funcionales: detección, análisis y resolución. Por un lado, permite realizar la prevención y seguimiento asociados al riesgo de crédito tanto de los principales acreditados como de los segmentos propios, asegurando el cumplimiento de las exigencias regulatorias en materia de gestión. Por el otro, facilita la integración de todas estas acciones en un proceso de gestión común consiguiendo una visión global del riesgo dentro de la entidad. Durante la fase de detección, SEGAR permite identificar a los acreditados sobre los que efectuar el seguimiento a través de un conjunto de funcionalidades que permiten obtener la información agrupada de acuerdo a indicadores definidos: desfases, posicionamiento en el sistema financiero, tipo de financiación, etc. En la de análisis, ofrece una visión global del cliente o grupo económico a través de un resumen de todas sus posiciones de activo y pasivo, así como de las desviaciones de comportamiento activas y comparativas de varias fuentes de información. De forma complementaria, permite la generación de cuestionarios a cumplimentar por diferentes actores de la red que nutren la información necesaria para el análisis global de riesgos del cliente. En la fase de resolución, la solución gestiona las políticas de actuación establecidas en base a la calificación del cliente mediante el establecimiento de plazos de revisión automáticos, la generación de alarmas o el traspaso del expediente a otros estamentos de la entidad responsables del seguimiento del cliente. Beneficios clave 1. Consolidación y unificación de la información relacionada con la prevención y el seguimiento del riesgo. Integración flexible de toda la información relacionada con la gestión del riesgo en el sistema de datos común de la entidad, así como con el resto de las herramientas corporativas existentes (expediente de concesión, recuperaciones, terminal financiero,…). Accesibilidad en tiempo real a toda la información y a las gestiones relacionadas © copyright atmira 2010. Todos los derechos reservados con cada una de las fases del proceso para cualquier departamento de la entidad que participe o interactúe con riesgos, pudiendo aplicar políticas de control de acceso a la información bajo la responsabilidad única del departamento de seguimiento del riesgo. 2. Interfaz único de gestión Automatiza e integra la totalidad de los accesos a datos y fuentes de información (internas y externas) necesarias para la detección, el análisis, la calificación y la propagación de los planes de acción, reduciendo el número de consultas, el coste asociado a ellas y el tiempo dedicado por los analistas de riesgo por operación. Repositorio único para el almacenamiento y consulta de documentos; tanto para los generados en interno, como para los obtenidos de fuentes externas (Informa, etc.). 3. Automatización de todo el ciclo de vida del proceso de seguimiento Creación automática de expedientes en función de diferentes criterios de selección y/o de evaluación; segmentaciones predefinidas de clientes u operaciones, volumen del riesgo, desviaciones de comportamiento observadas en un cliente u operación, etc. Asignación y distribución automatizada de expedientes entre los diferentes gestores y analistas del departamento, aplicando modelos de circuitos de análisis de diferente complejidad en función del riesgo a revisar y del centro responsable. Seguimiento individual de cada uno de los expedientes mediante el establecimiento de procesos diferenciados que contemplan actividades para la generación de cuestionarios de evaluación, la composición automática del informe de seguimiento, la calificación de los expedientes según la gravedad del riesgo asociado, etc. 4. Incremento de la productividad y de la eficiencia del área de seguimiento y prevención Automatización de tareas administrativas e integración en un solo punto de toda la información necesaria para el primer análisis. Aumento de la capacidad de trabajo gracias al elevado nivel de usabilidad que aporta, mejorando los tiempos de aprendizaje y permitiendo la especialización de los gestores. Mejora de la calidad del seguimiento y prevención del riesgo a través de la especialización y polivalencia de los gestores, pudiendo orientarse hacia la realización de nuevas tareas: evaluación global de las calificaciones emitidas, explotación estadística de la información de gestión, etc. Flexibilidad en el dimensionamiento del departamento por parte de la dirección, facilitando la aplicación de nuevas estrategias de revisión en función de los cambios en la composición de los “riesgos más sensibles”. descripción funcional 5. Integración con los sistemas centrales de la entidad Integración ágil con el sistema de datos común y las soluciones corporativas de la entidad, permitiendo obtener y enriquecer la información asociada al cliente y propagar corporativamente los planes de acción establecidos. Aplicación de políticas de seguridad corporativas que garantizan el acceso y cesión de información segura. Reaprovechamiento de las soluciones corporativas: herramientas de scoring, rating internos, anticipación a mora, gestor documental, explotación estadística, etc. 6. Capacidad evolutiva atendiendo a las mejores prácticas del sector y a los requerimientos regulatorios Solución integral orientada 100% al cliente que asegura, gracias a los servicios de consultoria y soporte asociados, la evolución continuada de sus funcionalidades de acuerdo a las necesidades emergentes del mercado, tanto a nivel de incremento del riesgo de las entidades como a la adopción de nuevas normativas (Basilea III, C.3/10 BdE, etc.) Principales funcionalidades Proactividad y efectividad en la prevención y seguimiento del riesgo. 1. Detección anticipada de los deterioros económico – patrimoniales Conjunto de funcionalidades que aportan los métodos de detección necesarios para la identificación de los acreditados sobre los que se efectuará el seguimiento: Selectivos de clientes a revisar Consultas dinámicas según sea la tipología del riesgo a identificar, basadas en indicadores propios de la entidad (riesgo comercial, financiación de suelo/promoción, masa patrimonial, etc) o en información externa sobre el posicionamiento del cliente en el sistema financiero (CIRBE, RAI, ASNEF, Credit Bureau, Concursales, Incidencias judiciales, etc.) Consultas especiales predefinidas generadas con situaciones patrón habituales: giros cruzados, principales librados, descuento intergrupo, riesgo comercial a cargo del cliente o abono de financieras. Selectivos de grupos a revisar Aportan un conjunto de criterios para la selección y el estudio de la concentración de los mayores riesgos, teniendo en cuenta; PYMES, control de grupos, grandes riesgos, empresas participadas, sectores y segmentos de especial sensibilidad para la entidad, etc. Desviaciones Alertan de forma reactiva de aquellas situaciones anormales en la evolución normal de un riesgo, agrupándose intuitivamente en: cartera, balances, cuenta operatoria, rating cliente, scoring, etc; posibilitando la creación automática de expedientes de seguimiento. Creación de expedientes Proceso resultante de la explotación de las funcionalidades anteriores que puede realizarse de forma automática o manual. 2. Análisis preventivo y permanente sobre la calidad crediticia del riesgo detectado Permite obtener toda la información que complementa el expediente creado y que es necesaria para efectuar la evaluación de la calidad crediticia del riesgo analizado, su gestión y la generación del informe resultante; mediante: atmira Visión global cliente/grupo Muestra a modo de consulta toda la información relativa al cliente o al grupo al que pertenece, proporcionando datos sobre las posiciones de activo y pasivo, garantías vinculadas a las operaciones, desviaciones de comportamiento crediticio, información comercial del cliente obtenida de agencias externas para su verificación, comparativas históricas de las diferentes posiciones del cliente/grupo en la globalidad del sistema financiero, solvencia patrimonial, etc. Cuestionarios de evaluación Son formularios específicos que captan la opinión subjetiva acerca del cliente de otros actores de la red, con el objeto de conocer todos los aspectos posibles que puedan afectar a la evolución de la vida crediticia del mismo. La especialización de estos formularios varía en función de la información a obtener, siendo desde muy subjetivos (aquellos que se dirigen a la oficina para conocer la situación global del cliente) a mas concretos, como los vinculados a las promociones inmobiliarias o la calificación del suelo. Informes de seguimiento Propuesta automática que recoge, en forma de documento, toda la información obtenida del cliente (posiciones, situación financiera, alertas, solvencia, etc.), así como la opinión y recomendaciones de los gestores durante las fases de detección y análisis. A partir del informe se procede a la calificación del cliente y a la aplicación de las políticas de actuación a realizar. 3. Resolución y gestión de los riesgos analizados Permiten la calificación del riesgo/grupo, así como la aplicación y la publicación de las políticas de actuación a seguir, recomendando el bloqueo de las operativas de un cliente en función de la calificación otorgada, a través de: Procesos de negocio Permiten crear un proceso de actuación pautado que automatiza las tareas de calificación del riesgo, considerando tanto la aplicación de la normativa oficial (B.E 4/04) como la propia, y establece automáticamente los plazos de revisión de expedientes teniendo en cuenta las diferentes calificaciones definidas y los centros responsables. Agenda Aporta una visión en tiempo real de todas las tareas a realizar por parte de un gestor y que están relacionadas con la revisión de expedientes y la reclasificación de los mismos. Alarmas Permiten detectar de forma anticipada nuevos riesgos susceptibles de seguimiento; cambios en la composición de los grupos económicos, desviaciones en el comportamiento crediticio normal de un cliente/grupo, modificaciones en las carteras a gestionar por parte de los centros o gestores responsables, etc. 4. Explotación de la información Cuadro de mando que permite identificar la situación global de los expedientes en el área de seguimiento y la generación de informes cruzados que muestran el estado de las carteras. Compatibilidad con aquellos clientes que dispongan de herramientas que acceden a un modelo lógico (área de negocio) que traduce el modelo de datos actual (Discoverer, Microstrategy, etc.). atmira es una consultora IT orientada a ofrecer servicios de valor añadido al sector financiero. Mediante una metodología propia de trabajo y un dilatado conocimiento del negocio financiero de las cajas y los bancos, proporcionamos a las entidades soluciones especializadas y altamente competitivas de “core-banking” (servidor financiero), así como plataformas específicas en el entorno de seguimiento del riesgo crediticio y en el de recuperación de la deuda. Además, somos capaces de incrementar de forma exponencial la rentabilidad de las entidades mediante un modelo propietario y diferencial de “Lending Management Services” diseñado a medida del mercado y del cliente, que abarca modelos de sourcing de deslocalización de servicios profesionales, outsourcing de aplicaciones y factoría de software. Fue fundada en 2005, a día de hoy cuenta con delegaciones en Madrid, Barcelona y Vilafranca del Penedès. Las soluciones y los servicios de atmira están definidos y desarrollados en base a los más de 20 años de experiencia con los que cuenta su equipo directivo en el sector financiero. En la actualidad cuenta con más de 40 clientes y tiene más de 350 empleados, logrando una cifra de negocio de 19 millones de euros en 2012. MADRID / BARCELONA / V.PENEDES www.atmira.com