Argentina, 1994-2013

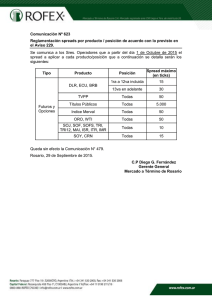

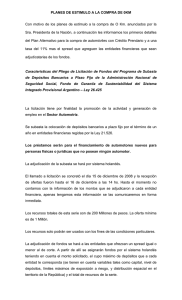

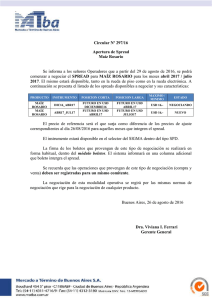

Anuncio