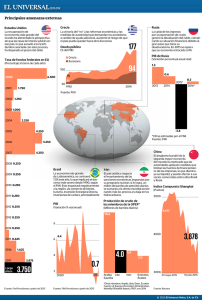

Las recientes crisis sistémicas en países emergentes: las

Anuncio