índice

Anuncio

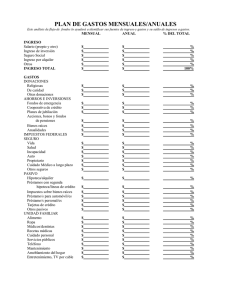

Vivienda ÍNDICE INTRODUCCIÓN 2 ORIENTACIÓN Y ASESORAMIENTO 3 1. ANTES DE TOMAR LA DECISIÓN 3 1.1. No precipitarse ¿Por donde empezar? 1.2. Optar por la compra o el alquiler 1.3. La alternativa de las VPO 1.4. Cómo buscar 1.5. Comprobaciones a realizar y precauciones a adoptar antes de comprometernos 2. FINANCIACIÓN 6 2.1. La elección del préstamo hipotecario 2.2. Importes no cubiertos por el préstamo hipotecario 2.3. Cuenta Ahorro Vivienda 3. TRÁMITES 8 3.1. El contrato privado: alquiler y compra 3.2. El contrato público 3.3. Gastos que implica el alquiler 3.4. Gastos que implica la compraventa y la Formalización del préstamo hipotecario 3.5. Otros trámites derivados del cambio de domicilio ETXEBIDE – Servicio Vasco de Vivienda 11 PROGRAMAS Y AYUDAS 16 1. COMPRA 1.1. V.P.O. (Vivienda de Protección Oficial) 1.2. Vivienda libre usada (VLU) 2. REHABILITACIÓN 2.1. Obras particulares 2.2 Obras de comunidad 2.3. Vivienda para destinarla a arrendamiento 3. VIVIENDA VACIA: EL PROGRAMA “BIZIGUNE” 4. LA AYUDA AL ALQUILER 16 17 18 19 VARIAS CUESTIONES 22 GLOSARIO 24 DIRECCIONES DE INTERÉS 27 INTRODUCCIÓN Aunque joven se considera la edad que va desde los 15 a los 29 años, en este monográfico nos hemos centrado en el grupo de edad de 18 a 34 años, porque son éstos los jóvenes en los que la vivienda se convierte en una necesidad y una demanda. Los jóvenes que todavía viven con sus padres, aunque la mayoría desea emanciparse y tener vivienda propia, muchos creen imposible, en un futuro próximo, abandonar la casa familiar. La mayoría espera, por tanto, a casarse o a ir a vivir en pareja para abandonar la casa de sus padres, porque así podrán contar con dos sueldos para hacer frente a los gastos que supone tener una vivienda propia. Son una minoría los que se lanzan con una única fuente de ingresos. Haber recibido un dinero extra inesperado (herencia, lotería etc.) o tener un puesto de trabajo con una alta remuneración pueden llevar a independizarse antes de lo previsto. Una vez tomada la decisión de salir de casa, a la mayor parte de los jóvenes les resulta indiferente que dicha vivienda independiente sea a estrenar o de segunda mano, y en cuanto al número medio de metros deseado por los jóvenes para esa vivienda se sitúa en torno a los 80 m2, si bien definitivamente su decisión final puede variar debido al precio final de la misma más que por su extensión. A la hora de pensar en una futura vivienda, la inmensa mayoría de jóvenes preferiría una vivienda en propiedad, frente a una vivienda en alquiler. Dato bien distinto al del resto de Europa, donde el alquiler cuenta con una gran cantidad de seguidores. Así, el régimen de propiedad de la vivienda en la que viven los jóvenes, casi en la mitad de los casos corresponde a una vivienda en propiedad por compra con pagos pendientes (hipoteca), si bien hay un buen porcentaje que se decanta por la vivienda en alquiler. Tal y como hemos comentado anteriormente, sólo una pequeña minoría reside en una vivienda propia totalmente pagada o en una vivienda en propiedad por herencia o donación. Asimismo, los principales problemas u obstáculos que tienen los jóvenes para el acceso a una vivienda se centran por orden de importancia en el precio de la 2 vivienda, los bajos salarios de los jóvenes y la falta de empleo estable. Aparecen como obstáculos menores a la hora de acceder a la vivienda cuestiones como la escasez de viviendas de tamaño adecuado a las necesidades de los jóvenes, la insuficiente oferta de viviendas en alquiler y la falta de información sobre ayudas a la vivienda. ORIENTACIÓN Y ASESORAMIENTO Tanto la compra como el alquiler de una vivienda conlleva numerosas gestiones administrativas y financieras, y desde aquí queremos hacerte más fácil todo ese proceso, ofreciéndote información de interés con relación a las diferentes alternativas de que puedes disponer; a las diversas opciones de financiación existentes; a todos los trámites que se deben realizar; a los servicios que necesitarás contratar, etc. 1. ANTES DE TOMAR LA DECISIÓN Antes de nada, debes decidirte entre la compra o alquiler de la vivienda, la primera y, probablemente, más importante decisión de todas, dadas las implicaciones que ello va a tener cara a tu futuro. En este espacio, tratamos de darte ciertas pistas que te ayuden a tomar dicha decisión y a no cometer ciertos errores que pueden salirnos muy caros. 1.1. No precipitarse ¿Por dónde empezar? El encontrar una vivienda que se ajuste a nuestras necesidades y, sobre todo, a nuestras posibilidades no es una tarea fácil, por lo tanto, la primera recomendación es la de tomárselo con calma; no precipitarse. Hay que informarse y ver mucho antes de decidirse. Antes que nada, dos temas fundamentales: a) Tipo de casa 3 Hemos de partir del hecho de que el precio de la vivienda, tanto en compra como en alquiler, va a variar mucho en función de cuatro variables: - Ubicación: zona urbana / zona rural, capital de provincia / poblaciones circundantes, proximidad al centro urbano / barrios periféricos / Transporte - Superficie útil: distribución interior, anexos disponibles (garaje, camarote, terrazas, etc.) - Calidad de la construcción: materiales, acabados, zonas verdes, etc. - Vivienda nueva / vivienda usada Así, los condicionantes que tengamos: ubicación del lugar de trabajo; círculo de relaciones humanas, número de miembros que forman la familia,… nos permitirán tener más o menos flexibilidad y disponer de un número superior o inferior de opciones. b) Posibilidades económicas Hay que ser muy realista y concretar cuáles son los recursos económicos de vamos a disponer entre la pareja o entre todos los que pensemos compartir la vivienda, teniendo en cuenta: nuestros ahorros o recursos propios, ingresos presentes o previsibles, cantidad máxima del crédito que podremos solicitar, teniendo en cuenta que no supere el 40% de nuestro ingresos mensuales… Así lo habitual es que en el Banco o en la Caja nos concedan un préstamo por 80% del valor de tasación de la casa. Por ello, en principio, se debería contar con el 20% restante. La entidad bancaria nos ofrece el préstamo tomando como referencia el valor de tasación y no el precio real. 1.2. Optar por la compra o el alquiler Cada opción tiene sus ventajas e inconvenientes. Por eso, en cada caso las circunstancias particulares de cada uno son las que nos harán decidirnos por la compra o el alquiler. En el caso de la compra el precio de la vivienda ha ido subiendo sin parar puede que siga siendo imposible para algunos bolsillos. El Euribor no ha parado de subir durante los últimos tiempos, por lo que la precaución es indispensable a la hora de realizar una elección de estas características. 4 Es en estos casos donde la opción del alquiler se convierte en la adecuada. Las ventajas de esta elección son: que el esfuerzo económico suele ser menor y a un corto plazo, que los trámites son fáciles y rápidos… Además, el alquiler puede ser una opción transitoria que se elige hasta que nuestra economía nos permita, más adelante, meternos en la aventura de la compra de nuestra casa. Por otro lado, también existen convicciones contrarias al alquiler, ya que en este caso –si bien el gasto es inferior- la vivienda nunca será de nuestra propiedad, con lo que hay jóvenes que optan desde el principio por la idea de compra. 1.3. La alternativa de las VPO Si tras hacer los cálculos de lo que supone adquirir una vivienda algunos de vosotros pensáis que no podréis hacer frente a estos gastos, no os desaniméis. Existen otras opciones, como la de las Viviendas de Protección Oficial (VPO). Su precio está muy por debajo del mercado inmobiliario libre, y más aún, si hablamos de arrendamiento protegido. En ocasiones, puede resultar la mejor puerta para poder independizarte y llevar a cabo los proyectos que en este sentido tengas previstos, sin tener que hipotecarte de por vida. 1.4. Cómo buscar A la hora de buscar vivienda, hay distintas vías que puedes utilizar para informarte. Los más habituales suelen ser: - Buscadores de pisos / ofertas a través de Internet. - Gestión directa de particular a particular (a través de referencias de terceros; anuncios en los portales, etc.) - Contratistas y empresas promotoras. - Agencias de la propiedad inmobiliaria (API) - Sección inmobiliaria de publicaciones diversas (prensa; revistas especializadas; boletines, etc.….) 1.5. Comprobaciones a realizar y precauciones a adoptar antes de comprometernos 5 Antes de tomar cualquier decisión y, sobre todo, antes de firmar algún acuerdo, conviene tener en cuenta algunas precauciones: - Visitar siempre personalmente la vivienda. - Solicitar cuantas aclaraciones precisemos. - Solicitar una Certificación Registral en el Registro de la Propiedad. - Pedir una copia de la Escritura, a través de la cual podamos identificar todas sus características y propiedades. - Verificar que el último recibo de la contribución urbana (IBI) esté pagado y que figure a nombre del dueño de la vivienda. - Comprobar en el Ayuntamiento la situación urbanística de la vivienda. - Confirmar que los pagos de la cuota de Comunidad de Propietarios están al día. - En el caso de que se trate de una vivienda de nueva construcción, solicitar: la copia de la Licencia de obras y la copia de la Licencia de primera ocupación. - Si aún no está construida, pedir: Memoria de calidades, planos de distribución, etc.... Para esto es necesario hacer una exhaustiva labor de recaudación de información. 2. FINANCIACIÓN Los factores que debes tener en cuenta a la hora de elegir un préstamo, la documentación que las entidades bancarias te van a solicitar, los gastos que la formalización del préstamo conlleva, etc. son temas que mencionamos en este espacio y que tratamos de explicarte de manera muy breve y sencilla. 2.1. La elección del préstamo hipotecario El movernos entre Bancos o Cajas puede que nos resulte un poco incómodo, pues es un medio que no nos es familiar y nos vemos obligados a movernos entre términos y cifras que quizá no controlemos demasiado. Sin embargo, merece la pena realizar el esfuerzo y no quedarnos con lo que nos ofrece un solo Banco o Caja, pues la diferencia de condiciones entre unas 6 entidades y otras puede ser realmente importante y nos estamos jugando mucho dinero en una operación que va a condicionar nuestra economía durante muchos años. 2.2. Importes no cubiertos por el préstamo hipotecario A la hora de decidirse por la compra de una vivienda, conviene tener en cuenta que hay una serie de cantidades a pagar, al margen del préstamo y que hemos de conocerlas desde un principio y que son: - Pagos previos al préstamo: el anticipo (en torno al 10% del precio total de la vivienda). - Cantidades no cubiertas por el préstamo: el Banco o Caja ofrece un préstamo en torno al 80% del valor de la vivienda, por tanto, el 20% restante así como otros gastos (Notaría, Impuestos, Registro, mobiliario, etc.), quedarán fuera del mismo. 2.3. Cuenta Ahorro Vivienda Teniendo en cuenta todo esto, abrir una Cuenta de Ahorro Vivienda nos permitirá ir acumulando unas cantidades que nos vendrán muy bien en su momento. Además, la Cuenta de Ahorro Vivienda nos permite ir desgravando año a año de nuestra cuota del IRPF el 15% de las nuevas cantidades que hayamos conseguido acumular o incrementos netos de saldo que hayamos logrado en la Cuenta Vivienda durante cada ejercicio, con tal de que la inversión en vivienda la realicemos en un plazo no superior a cinco años. Es una cuenta que se puede abrir en cualquier Entidad de Crédito que tenga operativa esta modalidad de ahorro y su finalidad no es otra sino la de ir acumulando recursos cara a la compra o rehabilitación de la primera vivienda habitual. Son cuentas normalmente mejor remuneradas que el ahorro normal (nos abonarán intereses más altos) y muy flexibles, en el sentido que no hay que realizar una aportación o cuota fija, sino que podremos ir metiendo las cantidades que en cada momento nos venga bien y, además, podremos volver a sacar una parte o la totalidad de las aportaciones realizadas cuando queramos. 7 3. TRÁMITES Hay una serie de trámites que hay que seguir a la hora de sacar adelante el proceso de conseguir una vivienda. A continuación, señalamos brevemente cuales son estos trámites. 3.1. El contrato privado: alquiler y compra Una vez que hemos elegido la casa que queremos, ya sea para comprarla o para alquilarla, debemos asegurar su adquisición. Para ello, no basta con un acuerdo verbal, por lo que es necesario que el compromiso al que hemos llegado quede reflejado en un documento. Este primer documento es lo que se conoce como el “contrato privado” y se utiliza tanto en el caso de alquiler como en el de compra. a) Contrato privado de alquiler Aunque no es obligatorio que se siga un guión determinado, existen modelos de contrato ya estandarizados que suelen estar preparados por las Cámaras de la Propiedad e, incluso, existe un formato que se vende directamente en los estancos. b) Contrato privado de compraventa Una vez llegados a un acuerdo verbal con el propietario y, para hacer firme la operación, lo normal es realizar de inmediato un contrato privado de compraventa, mediante el cual el vendedor se compromete a no vender el inmueble a otra persona a cambio de la entrega de una cantidad de dinero por nuestra parte, como parte del precio de la vivienda. Nos mantendrá comprometidos durante el tiempo que nosotros necesitemos para tramitar el préstamo hipotecario o que el propietario precise para podernos entregar las llaves y poner a nuestra disposición la vivienda. 3.2. El contrato público 8 Normalmente, el contrato privado de alquiler no se eleva a contrato público, mientras que en el de compraventa si suele hacerse, porque aunque la legislación no exige el otorgamiento de Escritura Pública para la validez, eficacia y legalidad de los contratos, éste es imprescindible, si se quiere inscribir la compraventa de la vivienda en el Registro de la Propiedad y darla a conocer así frente a terceros. La Escritura Pública la redacta un notario y el contenido de esta Escritura recogerá normalmente todo lo pactado en el Contrato Privado, además de otra serie de informaciones documentales y registrales referidas a la vivienda. Una vez firmada la Escritura Pública ante el Notario, es cuando se puede proceder a su inscripción en el Registro de la Propiedad. 3.3. Gastos que implica el alquiler El único gasto que supone alquilar una vivienda, a menos que elevemos el Contrato de Arrendamiento a Documento Público y los inscribamos en el Registro, se llama fianza. La fianza es la cantidad que el inquilino está obligado a entregar al propietario en el momento de la firma del contrato y que equivale a una mensualidad de alquiler / renta. Sirve de garantía por los posibles daños o desperfectos que el inquilino puede causar en la vivienda, pero que le será devuelta al finalizar el contrato en caso de que estos daños no se produzcan. 3.4. Gastos que implica la compraventa y la formalización del préstamo hipotecario A diferencia del arrendamiento, la compraventa de una vivienda lleva consigo una serie de impuestos y de gastos que en la práctica aumentan de manera importante el precio que pagamos por la vivienda. - Gastos de Notaría. - Gastos de Registro. - Impuestos. 9 Además, a los gastos de la compraventa debemos añadirles los gastos del préstamo hipotecario que tras la firma de la escritura del Préstamo Hipotecario, también deberá ser inscrito el documento público en el Registro de la Propiedad, lo que da lugar a: - Gastos de Notaría. - Gastos de Registro. - Seguros: un Seguro Multirriesgo Hogar y quizá también la de un Seguro de Amortización de Préstamo. 3.5. Otros trámites derivados del cambio de domicilio El cambio de domicilio o de residencia habitual que normalmente viene derivado de la compra o alquiler de una vivienda, nos exigirá el que ese nuevo dato lo actualicemos, como mínimo, en los siguientes documentos: - DNI - Padrón Municipal - Carné de Conducir - Domicilio fiscal (nuestros datos en Hacienda Foral) - Cuentas bancarias - Domiciliaciones de notificaciones, recibos, etc. - Suscripciones a publicaciones periódicas ETXEBIDE-Servicio Vasco de Vivienda ETXEBIDE -Servicio Vasco de Vivienda- es un canal de comunicación que el Departamento de Vivienda y Asuntos Sociales del Gobierno Vasco pone a disposición de la sociedad. A través de Etxebide se puede participar en los procesos de adjudicación de las promociones gestionadas por el Gobierno Vasco para: - Viviendas sociales 10 - Viviendas de protección oficial *(La diferencia entre Viviendas Sociales y Viviendas de Protección Oficial es que para acceder a una vivienda social los ingresos anuales pueden ser menores que para acceder a una VPO). Características principales de las VPO: - Los VPO no suelen sobrepasar los 90 m2 de superficie. Sólo en casos excepcionales se conceden pisos de hasta 120 m2 para familias numerosas. - Hay que elegir entre 4 municipios. Para lo cual, es interesante enterarse de las promociones que hay o que va a haber en el futuro. - El empadronamiento, es un requisito fundamental. Hay que estar empadronado en un municipio de la CAPV y hay que acreditar que ese es el domicilio habitual y permanente. Para algunas promociones se exige que el empadronamiento en el municipio supere un año. - El régimen de protección oficial dura 20 años. Durantes este tiempo, el piso se puede vender pero al precio tasado por el Gobierno Vasco, que tiene preferencia para adquirir la vivienda sobre cualquier comprador particular. Clases de VPO: Las modalidades de las promociones son tres: -. Régimen de propiedad. - Derecho de superficie (a los 75 años la vivienda revierte en su totalidad al gobierno). -. Régimen de alquiler. 11 Requisitos: - Carencia de vivienda: El solicitante no puede tener ninguna vivienda en propiedad. - Ingresos máximos y mínimos: Los ingresos se revisan en el momento de la publicación de la orden (el sorteo). - En las viviendas sociales de promoción pública los ingresos anuales ponderados no pueden superar los 15.100 euros, y las de promoción privada los 21.100 euros. En las de protección oficial de régimen general los ingresos no pueden superar los 33.000 euros anuales. En el caso de las de protección oficial de régimen tasado no se pueden exceder los 43.000 euros. Si las viviendas se ceden en propiedad, derecho de superficie o arrendamiento con opción a compra los ingresos anuales no podrán ser inferiores a 9.000 euros e inferiores a 3.000 euros en caso de que las viviendas se cedan en arrendamiento sin opción de compra. Si tras leer lo anterior has llegado a la conclusión de que te interesa acceder a una vivienda de protección oficial (VPO), el primer paso que debes dar es el de inscribirte en el Registro de Solicitantes del Servicio Vasco de Vivienda-Etxebide. El Registro de solicitantes está abierto de forma permanente, y no está vinculado a promociones concretas, por lo que una vez te des de alta tendrás la posibilidad de entrar en todos aquellos sorteos de adjudicación de vivienda en los que cumplas las condiciones establecidas en cada caso. Pretendemos que dicho proceso de inscripción sea lo más dinámico y sencillo posible, para que a la hora de completar la solicitud y adjuntar la documentación requerida no te encuentres con ninguna dificultad. Puntos de Información Al incorporarse cada vez más servicios, con el propósito de poner a disposición de todas las personas múltiples vías que permitan informarse sobre todas aquellas 12 cuestiones que interese conocer en torno a Etxebide y a las iniciativas y programas que en materia de vivienda protegida se están llevando a cabo, puedes elegir entre las siguientes vías: - La atención personal, a través de las Delegaciones Territoriales de Vivienda y las Entidades Colaboradoras. - La atención telefónica, mediante el servicio telefónico del 012 - A través de www.etxebide.info o www.euskadi.net/etxebide Una vez rellenes el formulario con calma y reúnas la documentación que te corresponde presentar, tan sólo debes ir a entregarlo a la Delegación Territorial del Gobierno Vasco de tu territorio histórico, a alguna de las oficinas de las Entidades Colaboradoras , o en uno de los Ayuntamientos o sociedades municipales con los que el Departamento de Vivienda y Asuntos Sociales ha firmado un convenio de colaboración con el objeto de crear un registro único de solicitantes de vivienda. Delegación Territorial Puedes acudir a ellas sin cita previa y solicitar, en el mostrador correspondiente al Departamento de Vivienda, cuanta información desees; recoger y entregar formularios de inscripción; formular dudas y consultas; solicitar ejemplares de la documentación impresa disponible, etc. DELEGACION TERRITORIAL DE BIZKAIA Gran Vía, 85 48011 Bilbao Tfno. 944 03.13.00 Fax. 944 03.13.09 Horario de verano (de primeros de junio a primeros octubre): Lunes a Viernes: 9:00h - 14:00h Entidades colaboradoras 13 Son varias las Entidades de Crédito que han suscrito Convenios de colaboración orientados a conceder unas condiciones de financiación preferente para todas las personas que puedan acogerse a cualquiera de estos programas: BBK, KUTXA, CAJA LABORAL, VITAL KUTXA. Varias de estas Entidades, también puedan ofrecerte una primera información sobre las distintas iniciativas que el Departamento de Vivienda y Asuntos Sociales está llevando a cabo, y concretamente sobre todo lo referente a la inscripción en el Registro de Solicitantes de Vivienda en Etxebide. Además de obtener información, en estas Oficinas podrás solicitar y entregar el formulario que es necesario cumplimentar para inscribirte en Etxebide. Ayuntamientos y sociedades municipales El Departamento de Vivienda y Asuntos Sociales ha firmado sendos convenios con Viviendas Municipales de Bilbao, y el Ayuntamiento de Getxo, con el objeto de que se integren las bases de datos de demandantes de vivienda de los citados municipios y el Servicio Vasco de Vivienda-Etxebide. En este caso, los impresos de solicitud para la inscripción en Etxebide puedan recogerse y presentarse en las oficinas de los respectivos Ayuntamientos y/o sociedades municipales. VIVIENDAS MUNICIPALES DE BILBAO C/Cristo, nº1 - 4ª y 5ª planta. 48007 Bilbao Tfno. 94 413 24 00 / Fax 94 446 40 30 www.bilbao.net/viviendas E-mail: viviendas@vvmm.bilbao.net Oficina en Otxarkoaga: Avenida Pau Casals, 21. 48004 Bilbao Tfno. 94 4598080 / Fax 94 4117791 AYUNTAMIENTO DE GETXO C/Fueros, nº1. 48992 Getxo Tfno. 94 466 00 66 / Fax. 94 466 01 07 www.getxo.net/cas/ayu/viviendas/indice.htm E-mail: iradokizun@getxo.net 14 HORARIO: Invierno: 8.30 a 14.00 Verano: 8.30 a 13.00 Invierno: 8.30 a 14:00 HORARIO: Invierno: 8.30 a 14.00 Verano: 8.30 a 13.00 Una vez inscritos podremos participar en los procesos de adjudicación de vivienda. Para poder participar en los sorteos de Etxebide, en cada caso concreto tendremos que cumplir unos requisitos concretos dependiendo de lo que exija el ayuntamiento, la promoción de ese municipio etc. Esto es, podremos encontrar requisitos variados para cada promoción. Por tanto, y a modo de resumen, los pasos a seguir son los siguientes: 1. SOLICITUD - Etxebide 2. TABLONES DE NOTIFICACION - Subsanación, denegación, altas, bajas. (no siempre se recibe la notificación por carta, de modo que hay que ir a Delegación o introducir el DNI en la web para ver la situación de nuestra solicitud) 3. ADJUDICACION DE VIVIENDAS - Listas de admitidos / excluidos - Listas definitivas - Sorteo - Lista de espera - Formalización Primero se sortea a quienes les conceden una promoción. Luego hay un sorteo del tipo de promoción. Para las listas de espera de los adjudicatarios hay una posibilidad del 25%. Si te tocan dos viviendas hay que renunciar a una de ellas en un plazo de 15 días. Si renuncias a dos promociones automáticamente se te da de baja en programa de Etxebide. PROGRAMAS Y AYUDAS 15 Aunque lo más nos suene sea la promoción de VPO, desde el Departamento de Vivienda y Asuntos Sociales se impulsan también muchas otras iniciativas y programas. Aquí va una breve explicación, así como los requisitos que se exigen para poder beneficiarte de ellos. 1. COMPRA Tanto si has pensado comprar una VPO como una vivienda libre usada o, incluso, una vivienda para destinarla a arrendamiento, el desembolso económico que supone la compra de una vivienda, que en numerosas ocasiones supone destinar hasta el 50% de los ingresos al pago del préstamo es tan importante, que el Departamento de Vivienda y Asuntos Sociales ha puesto en marcha diversas medidas financieras destinadas a facilitarte el que te puedas comprar una vivienda. 1.1. V.P.O (Vivienda de Protección Oficial) Se trata de la posibilidad de apoyarte para que puedas conseguir un préstamo hipotecario, que puede alcanzar hasta el 80% del precio de la vivienda y hasta el 60% de los elementos anejos a la vivienda, en condiciones ventajosas y pactadas entre la Administración Vasca y algunas entidades financieras. 1.2. Vivienda libre usada Uno de los objetivos del Departamento de Vivienda y Asuntos Sociales es precisamente el de incorporar a la oferta de viviendas todas aquellas que, habiendo sido ya usadas con anterioridad, actualmente están vacías y no se destinan a uso alguno. Con este fin, existe un nuevo programa de ayudas financieras en el que se contempla la subvención a fondo perdido para la compra de viviendas libres usadas. Actualmente las subvenciones a fondo perdido pueden alcanzar hasta el 5% del valor de tasación de la vivienda. 16 2. REHABILITACIÓN 2.1. Obras particulares Si necesitas meterte en obras para poder reacondicionar tu vivienda y mejorar tus equipos sanitarios; reforzar la seguridad en la instalación eléctrica o de gas; poner ascensor, etc., desde el Departamento de Vivienda, también han dispuesto una serie de ayudas que te facilitarán el poder hacer frente al gasto que todo ello supone. En función de tus circunstancias particulares y de las de la vivienda que quieras rehabilitar, podrás optar a un préstamo en condiciones muy ventajosas o a una subvención a fondo perdido para la realización de las obras. 2.2. Obras de comunidad Si en vuestra Comunidad de Propietarios estáis pensando en poner ascensor; hacer accesos para minusválidos; reparar el tejado o la fachada; eliminar humedades o realizar otro tipo de reformas u obras de rehabilitación que son necesarias para mantener el edificio en buenas condiciones, las ayudas económicas del Departamento de Vivienda son interesantes. Las medidas que para estos casos se han puesto en marcha, contemplan subvenciones a fondo perdido, en base a las condiciones financieras pactadas entre la Administración Vasca y varias Entidades Colaboradoras. Este tipo de ayudas a las Comunidades, además, son compatibles y complementarias a las ayudas individuales que puedan corresponder a cada vecino o vecina, en función de sus ingresos y demás circunstancias particulares. 2.3. Vivienda para destinarla a arrendamiento Pertenece al programa BIZIGUNE y su objetivo es, precisamente, el de ofrecer ayudas que impulsen a las personas propietarias de este tipo de viviendas a acometer las obras de rehabilitación y acondicionamiento necesarias para poder destinarlas después a arrendamiento protegido a favor de las personas inscritas en Etxebide, que reúnan los requisitos exigidos y les corresponda en sorteo el poder acceder a ellas. 17 3. VIVIENDA VACÍA: EL PROGRAMA "BIZIGUNE" Su objetivo es dar utilidad a las casi 30.000 viviendas vacías existentes en Euskadi y que no han sido nunca usadas en los últimos dos años y que no están en el mercado ni para la venta ni para alquiler. Se suelen alquilar a precio más bajo que el que habitualmente podemos encontrar en el mercado. Suelen estar en desuso por las siguientes razones: - La necesidad de realizar una cierta inversión en la reforma de las mismas, pues son viviendas muy antiguas, que necesitan una puesta a punto. - La desconfianza existente por parte de los propietarios/as, a quienes retrae enormemente las complicaciones derivadas del contrato de alquiler, impagos, desperfectos en la vivienda, etc. El programa "Bizigune" sale al paso de estos dos problemas y, por un lado, subvenciona las reformas, que se centrarán en cocina, baños y lo estrictamente necesario para garantizar la habitabilidad de la vivienda y, por otro, es el propio Gobierno Vasco el que la alquila y garantiza el pago de la renta y la devolución de la vivienda en perfecto estado. 4. LA AYUDA AL ALQUILER La nueva medida para recibir la renta básica de emancipación puesta en marcha a primeros de año, consiste en una ayuda directa de 210 euros mensuales. Asimismo, los jóvenes también se pueden beneficiar de otros 120 euros para los gastos del aval, amén del préstamo de 600 para la fianza (cuando se deje de percibir la renta habrá que devolver este dinero al Ministerio de Vivienda). Pueden beneficiarse de la misma todos los que tengan edades comprendidas entre los 22 y los 30 años, que cuenten con una fuente regular de ingresos que no supere los 22.000 euros brutos anuales y que no sean propietarios de una vivienda. En caso de ser extranjero no comunitario se debe contar con la autorización de residencia permanente. 18 Por lo que a la situación laboral se refiere, se incluye como beneficiarios de esta ayuda a los trabajadores por cuenta propia o ajena, los becarios de investigación, así como los preceptores de prestación de desempleo o de una pensión por incapacidad (en este caso hay que acreditar que se ha mantenido esta situación al menos los seis meses anteriores o los seis siguientes al día que se lleva a cabo la solicitud). En caso de trabajar por cuenta propia y la fuente regular de ingresos consista en actividades empresariales, profesionales o artísticas, se podrán deducir para el cómputo de los ingresos brutos los gastos necesarios para su obtención. La prestación se aplicará por cada contrato de alquiler existente o que se formalice en el futuro, mientras no se efectúe entre familiares de primer o segundo grado. Además, si varios inquilinos cumplen las condiciones, se tendrán que repartir la ayuda. La duración de la ayuda es de cuatro años, sean o no consecutivos. Se puede interrumpir si se deja de alquilar o de cumplir los requisitos, si bien se puede retomar en caso de volver a la situación anterior. Una vez cumplimentada la solicitud (se puede descargar en las siguientes webs: www.etexebide.info, www.euskadi.net, www.alquilerjoven.es.), hay que presentarla en el departamento de vivienda de cada comunidad autónoma. En nuestro se debe acudir a la oficina Bizilagun, sita en la calle Henao, 9. En caso de duda, se puede recurrir al número de información general sobre la Renta Básica de Emancipación: 012. En un plazo máximo de dos meses se informará a cada beneficiario si cumple todos los requisitos. Con la resolución habrá que acudir a la entidad bancaria colaboradora para solicitar el cobro de la ayuda. Este pago se realizará cada mes, una vez se haya comprobado que el inquilino haya completado la transferencia al propietario, también a través de una entidad bancaria colaboradora. En caso de no disponer de casa todavía, el solicitante dispondrá de tres meses para encontrarla desde el reconocimiento del derecho a la ayuda. La documentación a presentar es la siguiente: 19 1. Copia del Documento Nacional de Identidad del solicitante, o equivalente. 2. Si el solicitante es extranjero de un Estado no miembro de la Unión Europea, documentación que acredite su residencia legal y permanente en España. 3. Copia del contrato de arrendamiento de la vivienda. 4. Documento que acredite la cuenta bancaria del inquilino para el cobro de las ayudas. 5. Documento que acredite la cuenta bancaria desde la que realizará el pago del alquiler al propietario, en caso de ser distinta de la designada en el punto anterior para el cobro de las ayudas. 6. Certificado de Vida Laboral emitido por la Tesorería General de la Seguridad Social. 7. Certificado/s de empresa/s de las retribuciones de los seis meses anteriores y/o posteriores a la solicitud, así como las nóminas de dichos meses y los contratos de trabajo de los mismos. 8. En su caso, certificado de prestación por desempleo expedida por el Instituto Nacional de Empleo, u órgano competente de la Comunidad Autónoma en que haya delegado aquél o transferido su competencia. 9. En su caso, certificado de pensiones expedido por Instituto Nacional de la Seguridad Social u órgano competente de la Comunidad Autónoma en que haya delegado aquél o transferido su competencia. 10. En el supuesto de trabajadores por cuenta propia, se deberá aportar la Declaración de I.R.P.F. correspondiente al último ejercicio con plazo de presentación vencido. 11. En su caso, y en el supuesto que el arrendatario sea titular de otra vivienda, copia del último recibo de pago del Impuesto sobre Bienes Inmuebles, para acreditar que el valor catastral de dicha vivienda no excede del 60 por 100 del precio máximo de venta de una Vivienda Protegida 20 de Régimen General, calificada provisionalmente en la misma localidad en el momento de la solicitud de la presente ayuda. El caso de los propietarios En el otro lado de la moneda nos encontramos con los caseros. Éstos recibirán un empujoncito para poner su vivienda en alquiler. Si el inquilino es menor de 35 años, en 2008 no pagarán impuestos por los ingresos obtenidos del alquiler ( y sólo el 50% si es mayor). Asimismo, la Sociedad Pública de Alquiler pone a su disposición un seguro multirriesgo de impago y de asistencia jurídica. El Plan Estatal de Vivienda, por su parte, les ofrece hasta 6.000 euros si ponen su casa en alquiler por un mínimo de 5 años. VARIAS CUESTIONES A continuación responderemos varias preguntas que pueden surgir en el momento de hacerse con una vivienda. ¿Qué es el impuesto sobre bienes inmuebles (IBI)? Es exigido obligatoriamente por los municipios y su gestión es compartida por la administración del estado, que grava el valor catastral de los bienes inmuebles. Ha de pagarse todos los años. Se paga en el momento en el que uno se haga propietario del inmueble que haya adquirido (ya sea de primera o de segunda mano). El primer año que se adquiere la vivienda al expropietario (vendedor) le corresponde pagar la parte proporcional del impuesto devengado ese año al tiempo en que ha poseído esa vivienda. 21 ¿Qué impuestos deberé pagar si compro una vivienda nueva? Impuesto sobre el valor añadido, impuesto sobre transmisiones patrimoniales y actos jurídicos documentados y el impuesto sobre bienes inmuebles. ¿Qué impuestos tengo que pagar si compro una vivienda de segunda mano? Impuesto sobre transmisiones patrimoniales y actos jurídicos documentados, el incremento del valor de los terrenos de naturaleza urbana y el impuesto sobre bienes inmuebles. ¿Estoy obligado a contratar un seguro de daños que cubra el valor del inmueble tasado? Sí. La entidad que te ha dado el préstamo considera como una falta grave el no tener dicho seguro. También es conveniente obtener otros seguros para cubrir posibles percances como un seguro multirriesgo del hogar y un seguro de vida o de amortización del préstamo. ¿Para que sirve el registro de la propiedad? Es un organismo en el que se puede verificar que el vendedor es realmente el titular y propietario de la vivienda que se quiere comprar y cerciorarse si existe algún tipo de carga sobre la misma. La consulta del registro de la propiedad supone una garantía jurídica. ¿Cuál es la documentación necesaria para comprar una vivienda de primera mano? Es necesario de aportar en la notaría cédula urbanística, cédula catastral y cédula de habitabilidad. Asimismo, la legalidad de la construcción y del uso viene acreditada por la licencia de obras y certificación del técnico competente, licencia de primera ocupación del edificio, cédula de habitabilidad y la inscripción en el registro de la propiedad (todo esto último lo aporta el promotor). 22 ¿Cuál es la documentación necesaria para comprar una vivienda de segunda mano? Se debe incluir el último recibo del impuesto sobre bienes inmuebles pagado por el vendedor y la escritura original de propiedad, debidamente inscrita en el registro de la propiedad. Además de acreditar que el vendedor es el titular, deben constar todas las características de la vivienda así como el certificado expedido por el presidente de la comunidad de propietarios certificando que el vendedor está al corriente de los gastos de comunidad. ¿Qué tengo que hacer cuando haya recopilado toda la información necesaria para mi nueva vivienda? Dirigirme a la notaría. Allí te ayudarán y asesorarán para realizar correctamente la operación de compraventa, mediante la confección de la escritura pública de compraventa. El notario redactará la escritura de compraventa y autorizará la misma. La escritura pública es requisito indispensable y obligatorio para poder inscribir la adquisición en el registro de la propiedad. GLOSARIO AMORTIZACIÓN ANTICIPADA: Posibilidad de devolver el préstamo antes de los plazos pactados. Es necesario conocer antes de contratar si el Banco reconoce esta posibilidad, si establece alguna cantidad mínima y las condiciones en que éstas deben ser entregadas, así como las comisiones que cobra por pago anticipado. AVAL: Persona que firma cualquier documento de crédito para responder de su pago si no lo hace el titular. BENEFICIARIO: La persona física o jurídica que resulta titular del derecho a la 23 indemnización. Para el caso que nos ocupa y en caso de producirse el siniestro la beneficiaria sería la entidad de crédito. CANCELACIÓN: Es la operación que supone la finalización de la deuda con el Banco, se produce una vez se haya devuelto el capital prestado más los intereses en su totalidad. COMISIÓN DE APERTURA: Gasto originado en la entidad financiera por la tramitación del contrato e incluye gastos de estudio, concesión, tramitación u otros similares relacionados con el mismo. Esta comisión se expresa en un tanto por ciento del importe total del préstamo. COMISIÓN DE CANCELACIÓN: Es la comisión que se cobra por terminar el pago del préstamo hipotecario y finalizar por tanto la relación con la entidad financiera. COMISIÓN POR AMORTIZACIÓN ANTICIPADA: Es la que cobra el Banco por las entregas a cuenta del total del préstamo, con anterioridad al plazo pactado. Por ley en los préstamos a interés variable la comisión no podrá llegar a ser más del 1% de la cantidad entregada, pero si el préstamo que se contrató es fijo, no hay límite aunque suele estar entre el 2% y el 4%. COMISIONES: Son los gastos por servicios solicitados o aceptados por los clientes, que carga la entidad de crédito al deudor. En cualquier caso estos gastos han tenido que ser convenidos por las partes y especificados en el folleto informativo en un primer momento y en la escritura pública del préstamo hipotecario con posterioridad. CONTENIDO: En general, todos los bienes muebles de la casa, el ajuar personal o doméstico, electrodomésticos, equipos de TV, vídeo, sonido, ordenadores, joyas y alhajas, dinero en efectivo y objetos de valor que se encuentren dentro del continente asegurado. En general las obras de reforma y de mejora también se consideran contenido. CONTINENTE: Es el inmueble. Incluye cimientos, muros, paredes, cubiertas, techos, suelos, puertas, así como las instalaciones fijas del mismo. También se considera continente la decoración interior de las paredes, techos o suelos, como pintura, papel decorado, moqueta, madera, etc. CUOTA: Cantidad a pagar que se calcula en función del importe del préstamo, el tipo de interés y el plazo de amortización. Según la periodicidad del pago las cuotas pueden ser: mensuales, trimestrales e incluso semestrales. La cuota incluye parte de 24 capital que se amortiza y los intereses correspondientes, es decir que de cada cuota que pagas, una parte sirve para cubrir el capital y otra parte los intereses del préstamo. DERRAMAS: Gastos extraordinarios. EMBARGAR: Retener bienes la autoridad competente, para asegurar el pago de una deuda o la responsabilidad derivada de un delito o falta. ESCRITURA: Documento por el que se declara que una o varias personas contraen formalmente un compromiso que va firmado por ellas y autorizado por notario. EURIBOR: Tipo de interés interbancario de los países de la zona euro basado en el tipo de interés para los depósitos en euros al plazo de doce meses. GRAVAMEN: Carga que afecta a un bien inmueble o mueble en beneficio de un tercero. INMUEBLE: Bien constituido por una tierra, edificio, construcción, mina. INTERÉS DE DEMORA: Es el tipo de interés a aplicar a aquellas entidades que llegado el día de su vencimiento, o sea su fecha de pago no han sido abonadas. El interés de demora es una penalización al deudor que incumple sus obligaciones de pago. El importe que en el momento de regularizar la deuda se cobrará como interés debe venir preestablecido en contrato. NOVACIÓN O MODIFICACIÓN DE PRÉSTAMO: Acuerdo entre el Banco o Caja de Ahorros y el cliente para mejorar las condiciones establecidas en cuanto al interés y plazo. PLAZO DE AMORTIZACIÓN: Es el período de duración del préstamo. En el momento de la contratación se fija la fecha del primer pago y la del último. Ten en cuenta que cuanto mayor sea el plazo de duración las cuotas mensuales disminuyen pero en conjunto se paga más, pues los intereses serán mayores. Lo mejor es que busques el plazo que determine una cuota que se adapte a tu capacidad financiera; normalmente es recomendable que la cuota mensual no supere el 35% de los ingresos netos. PLIEGO DE CONDICIONES: Escrito en el que constan las condiciones de un contrato. T.A.E.: Es el coste efectivo de la operación y se calcula conforme a unas reglas que establece el Banco 25 de España. TASA: Pago que hay que hacer por la prestación de un servicio o por la realización de una actividad administrativa. Las tasas sirven para financiar una actividad administrativa y pueden venir impuestas por el Estado, la Comunidad Autónoma o los Ayuntamientos. USUFRUCTO: Derecho a disfrutar bienes de propiedad ajena con la obligación de conservar su forma y sustancia. VALOR DE NUEVO: Es el valor del objeto asegurado si quisiéramos comprarlo nuevo. De este modo al recibir la indemnización lo podrás comprar nuevo independientemente de la edad que tuvieran. VALOR REAL: Es el valor del objeto en el mercado teniendo en cuenta su antigüedad. DIRECCIONES DE INTERÉS http://www.etxebide.info/q01a/q01aindex_e.jsp http://www.etxebide.info/etxebide/html/topics/bizilagun/index_c.htm http://www.gizaetxe.ejgv.euskadi.net/r402208/eu/contenidos/informacion/presentacion_subhome_vivienda/eu_5894/presenta cion_subh_viv_arch.html http://www.ej-gv.net/m45a/m45aresultadobusqueda.jsp?page_id=611265783457871973 http://www.alpiso.net/busqueda/pisos/pisos_sea.php http://www.visesa.com/ www.alquiler.com www.pisoweb.com http://www.civilia.es/vivienda/indice.html http://www.cje.org/actividades.nsf/sub!readform&cat=socioeconomia&subcat=viviend a www.kelifinder.com http://www.informajoven.org/info/derechos/H_9.htm 26 http://www.spaviv.es/ http://www.provivienda.org/index_a.php http://www.madrid.org/oficinavivienda/ www.idealista.com www.fotocasa.es www.atrea.com http://www.alquilerjoven.es http://www.emancipacionjoven.es 27