Comments on 1st Quarter 2013 Financial Statements

Anuncio

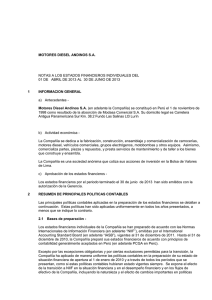

COPAMEX, S. A. DE C. V. Y SUBSIDIARIAS Notas a los estados financieros consolidados intermedios no auditados bajo las Normas Internacionales de Información Financiera (International Financial Reporting Standards o IFRS por sus siglas en inglés) Por el periodo de tres meses que termino el 31de marzo de 2013 y por el año terminado al 31 de diciembre de 2013 (En miles de pesos “$” y en miles de dólares americanos “US$”) . 1. Entidad y Operaciones Copamex, S. A. de C. V. (la Compañía), es una empresa mexicana tenedora de acciones de las compañías listadas en la Nota 3. Sus actividades principales actuales se agrupan en dos Divisiones: 1) División productos de empaque, la cual produce papel kraft, contenedores de corrugado y papeles especiales, 2) División productos para escritura e impresión, la cual produce papel para escritura e impresión. El domicilio de la Compañía es: Roble 300 Int. 201, Col Valle del Campestre, San Pedro Garza García, N.L. C.P. 66265. 2. Bases de preparación Estado de cumplimiento – De conformidad con las modificaciones a las Reglas para Compañías Públicas y Otros participantes del mercado de Valores Mexicanos, emitidas por la Comisión Nacional Bancaria y de Valores el 27 de enero de 2009, la Compañía está obligada a preparar sus estados financieros a partir del ejercicio 2012, utilizando como marco normativo contable las IFRS. Los estados financieros consolidados han sido preparados de conformidad con las Normas Internacionales de Información Financiera (“NIIF” o “IFRS” por sus siglas en ingles) y sus adecuaciones e interpretaciones emitidas por el International Accounting Standards Board (“IASB”). A). Bases de medición Los estados financieros consolidados no auditados han sido preparados sobre la base del costo histórico, excepto por la valoración a valor razonable de ciertos instrumentos financieros como se describe en las políticas descritas más adelante. La preparación de estados financieros requiere que la administración realice juicios, estimaciones y supuestos que afectan la aplicación de las políticas contables y los montos de activos y pasivos, ingresos y gastos informados. Los resultados reales pueden diferir de estas estimaciones. B). Moneda funcional y presentación Los estados financieros consolidados no auditados son presentados en pesos mexicanos, que es la moneda funcional de Copamex, S. A. de C. V. y subsidiarias 1 3. Principales Póliticas Contables a. Bases de consolidación i. Subsidiarias Las subsidiarias son entidades (incluyendo las entidades con propósito especial) en donde la Compañía tiene el poder de gobernar las políticas operativas y financieras, generalmente acompañado de la tenencia de más de la mitad de los derechos de voto. La existencia y el efecto de derechos de voto potenciales que actualmente pueden ser ejercidos o convertibles se consideran cuando se determina si el grupo controla otra entidad. Los estados financieros de subsidiarias son incorporados en los estados financieros consolidados desde la fecha en que inicia el control hasta la fecha de término de éste. Los saldos, inversiones y transacciones entre compañías del grupo han sido eliminados. Las utilidades no realizadas también fueron eliminadas Al 31 de marzo de 2013 y al 31 de diciembre de 2012 y al 1 de enero de 2012, las principales subsidiarias incluidas en la consolidación son: 31 de marzo de 2013 División Empaque: Papelera de Chihuahua, S. A. de C. V. Copamex Industrias, S. A. de C. V. Copamex Corrugados, S. A. de C. V. Master Fibers, Inc. Comercial Recicladora, S. A. de C. V. Corrugado y Fibra, S. A. de C. V. Specialty Paper Packaging Inc. Residencial Las Espuelas, S. A. de C. V. División Escritura e Impresión: Copamex Papeles para Escritura e Impresión, S. A. de C. V. Comercializadora Copamex, S. A. de C. V. Pondercel, S. A. de C. V. Copamex Industrias Planta Anahuac, S. A. de C. V. (**) Generadora Pondercel, S. A. de C.V. Michoacana Industrial Papelera, S. A. de C. V. Servicios Industriales Copamex, S. A. de C. V. División Otros: Taloquimia, S. A. de C. V. Corporativo Copamex, S. A. de C. V. Inpamex Planta Huehuetoca, S. A. de C. V. Desarrollo Inmobiliario del Poniente, S. A. de C.V. Desarrollo Inmobiliario Coinsa, S. A. de C. V. Industrial Parana, S. A. de C. V. Fraccionadora La Comarca, S. A. de C. V. Higiene Infantil de México, S. A. de C. V. (*) Servicios de Higiene Infantil, S. A. de C. V. Proyectos Manugino, S. A. de C. V. Proyectos Dunpark, S. A. de C. V. Inmobiliaria Faramir, S. A. de C. V. Fideicomiso Irrevocable de Administración y Pago Número F/505 en Banco Invex S.A., Institución de Banca Múltiple, Invex Grupo Financiero, Fiduciario (***) 31 de diciembre de 2012 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 100 N/A N/A (*) La empresa Higiene Infantil de México, S. A. de C. V. se fusionó el 3 de mayo de 2011 con la Compañía, asumiendo esta última todos sus derechos y obligaciones de la empresa fusionada. 2 (*)(*) La empresa Copamex Industrias Planta Anáhuac, S. A. de C. V. es constituida durante el ejercicio 2012 mediante el proceso de escisión parcial de los activos de Pondercel, S. A. de C. V. con efectos al 31 de octubre de 2011. (***) La Compañía consolida este fideicomiso en base a un análisis de factores de control aunque no tiene una participación directa sobre esta entidad b. Conversión de estados financieros de subsidiarias en moneda extranjera – La moneda de presentación de la Compañía es el peso mexicano debido a que es la práctica del entorno y el mercado en el que se desempeña, por lo cual los estados financieros consolidados se presentan en base a dicha moneda. La moneda de registro de todas las subsidiarias de la Compañía es el peso mexicano. Sin embargo, la moneda funcional de ciertas subsidiarias de la Compañía es el dólar americano. Para las subsidiarias de la Compañía con moneda funcional dólar, su información financiera se convierte de la moneda de registro a la moneda funcional, utilizando los siguientes tipos de cambio:1) de cierre para los activos y pasivos monetarios, 2) histórico para activos no monetarios, pasivos no monetarios y capital contable, 3) activos no monetarios a valor razonable al tipo de cambio de la última valuación y 4) el de la fecha de las transacciones para los ingresos, costos y gastos, excepto los que provienen de partidas no monetarias que se convierten al tipo de cambio histórico de la partida no monetaria. Dichos efectos por conversión, se registran en resultados dentro del rubro de efecto por conversión de operaciones de moneda extranjera. Posteriormente, para convertir su información financiera de la moneda funcional al peso mexicano, se utilizan los siguientes tipos de cambio:1) de cierre para los activos y pasivos y 2) histórico para el capital contable y 3) el de la fecha de las transacciones para los ingresos, costos y gastos. Los efectos por conversión se registran en el capital contable, dentro de los otros componentes de la utilidad integral. La moneda funcional se identifica para cada una de las subsidiarias de la Compañía y se determina con base en la moneda del entorno económico primario en el cual lleva a cabo sus operaciones. Las siguientes subsidiarias de la Compañía han determinado que su moneda funcional es el dólar: Moneda de registro Moneda Funcional Moneda Informe Copamex Industrias, S. A. de C. V. Peso Dólar americano Peso Pondercel, S. A. de C. V. Peso Dólar americano Peso Papelera de Chihuahua, S. A. de C. V. Peso Dólar americano Peso Copamex Industrias Planta Anáhuac, S. A. de C. V. Peso Dólar americano Peso Michoacana Industrial Papelera, S. A. de C. V. Peso Dólar americano Peso Compañía El tipo de cambio del dólar americano es de $ 12.3612 y de $12.9658, al 31 de marzo del 2013 y al 31 de diciembre de 2012, respectivamente. c. 4. Clasificación de costos y gastos - Se presentan en los estados consolidados de resultados y otros componentes de la utilidad integral atendiendo a su función, debido a que esa es la práctica del sector al que pertenece la Compañía. Resumen de las principales políticas contables Las principales políticas contables seguidas por la Compañía son las siguientes: a. Efectivo y equivalentes de efectivo - Consisten principalmente en depósitos bancarios en cuentas de cheques, pagarés bancarios y mesa de dinero a corto plazo, de gran liquidez, con vencimientos no mayores a noventa días a la fecha de contratación, fácilmente convertibles en efectivo y sujetos a riesgos poco significativos de cambios en valor. El efectivo se presenta a valor nominal y los equivalentes se valúan a su valor razonable; las fluctuaciones en su valor se reconocen en los resultados del período. 3 b. Activos financieros – Todos los activos financieros se reconocen y se dan de baja a la fecha de negociación cuando existe una compra o venta de un activo financiero bajo un contrato cuyas condiciones requieren la entrega del activo durante un periodo que generalmente está regulado por el mercado correspondiente, y son medidos inicialmente al valor razonable, más los costos de la transacción, excepto por aquellos activos financieros clasificados al valor razonable con cambios en los resultados, de los cuales los costos de transacción se reconocen directamente en los resultados del periodo dentro de gastos financieros. Los activos financieros se clasifican dentro de las siguientes categorías específicas: “activos financieros al valor razonable con cambios en resultados”, “inversiones conservadas al vencimiento”, “activos financieros disponibles para la venta” y “préstamos y cuentas por cobrar”. La clasificación depende de la naturaleza y propósito de los activos financieros y es determinada al momento del reconocimiento inicial. A la fecha de los estados financieros, la Compañía únicamente tiene activos financieros que califican dentro de la categoría de “préstamos y cuentas por cobrar”. Cuentas por cobrar Las cuentas por cobrar a clientes, a partes relacionadas y otras cuentas por cobrar son activos financieros no derivados con pagos fijos o determinables que no se negocian en un mercado activo. Estas incluyen: cuentas por cobrar a clientes, otras cuentas por cobrar, se valúan al costo amortizado usando el método de interés efectivo, menos cualquier deterioro por incobrabilidad. Los ingresos por intereses se reconocen aplicando la tasa de interés efectiva, excepto por las cuentas por cobrar a corto plazo en caso de que el reconocimiento de intereses sea inmaterial. Método de tasa de interés efectiva Es un método de cálculo del costo amortizado de un instrumento financiero y de asignación del ingreso financiero a lo largo del periodo pertinente. La tasa de interés efectiva es la tasa de descuento que iguala exactamente los flujos estimados futuros de efectivo por cobrar o por pagar (incluyendo comisión, puntos básicos de intereses pagados o recibidos, costos de transacción y otras primas o descuentos que estén incluidos en el cálculo de la tasa de interés efectiva) a lo largo de la vida esperada del instrumento financiero (o, cuando sea adecuado), en un periodo más corto; con el importe neto en libros del activo o pasivo financiero, en su reconocimiento inicial. El ingreso es reconocido sobre la base del interés efectivo para aquellos instrumentos financieros diferentes a los activos financieros clasificados al valor razonable con cambios en los resultados. Deterioro de activos financieros Los activos financieros, distintos a los activos financieros al valor razonable con cambios a través de resultados, se sujetan a pruebas de deterioro al final de cada periodo sobre el cual se informa. Se considera que un activo financiero estará deteriorado cuando existe evidencia objetiva del deterioro como consecuencia de uno o más eventos que hayan ocurrido después del reconocimiento inicial del activo y esos eventos tienen un impacto sobre los flujos de efectivo futuros estimados del activo financiero. Para todos los demás activos financieros, la evidencia objetiva de deterioro del valor puede incluir: - Dificultades financieras significativas del emisor o contraparte; o Incumplimiento de pago de intereses o el principal; o Es probable que el prestatario entre en concurso mercantil o en una reorganización financiera. Para ciertas categorías de activos financieros, como las cuentas por cobrar, cuyo deterioro ha sido evaluado individualmente y se ha concluido que no está individualmente deteriorado, son incluidos en la evaluación colectiva del deterioro. Entre la evidencia objetiva de que una cartera de cuentas por cobrar podría estar deteriorada se podría incluir la experiencia pasada de la Compañía con respecto a la cobranza, un incremento en el número de pagos atrasados en la cartera que superen el periodo de crédito promedio de 90 días, y que se encuentre en proceso jurídico así como cambios observables en las condiciones económicas nacionales y locales que se correlacionen con el incumplimiento en los pagos. Para los activos financieros que se registran al costo amortizado, el importe de la pérdida por deterioro que se reconoce es la diferencia entre el valor en libros del activo y el valor presente de los cobros futuros, descontados a la tasa de interés efectiva original del activo financiero. El valor en libros del activo financiero se disminuye por la pérdida por deterioro directamente para todos los activos financieros, excepto para las cuentas por cobrar a clientes, donde el valor en libros se disminuye a través de una estimación para cuentas de cobro dudoso. Cuando se considera que una cuenta de clientes es 4 incobrable, se elimina contra dicha estimación. La recuperación posterior de los montos previamente eliminados se convierte en créditos contra la estimación. Los cambios en el valor en libros de la estimación se reconocen en los resultados. c. Inventarios y costo de ventas - Los inventarios se valúan mediante costeo absorbente al menor entre el costo y el valor neto de realización. La Compañía utiliza el costo promedio ponderado como fórmula de asignación del costo. El deterioro se registra si el valor neto de realización es menor que el valor en libros. Los indicios de deterioro que se consideran son, entre otros, obsolescencia, baja en los precios de mercado, daño y compromisos de venta en firme El valor neto de realización representa el precio de venta estimado menos todos los costos de terminación y los costos necesarios para efectuar su venta. d. Pagos anticipados - Incluyen principalmente anticipos para la compra de inventarios, propiedades planta y equipo y servicios. Se clasifican a en tanto no se haya transferido el riesgo de la partida que les dio origen. la Compañía reconoce dicho monto dentro del rubro del activo correspondiente en el momento en que el riesgo de la partida que dio origen al pago anticipado. e. Propiedades, planta y equipo - Se reconocen al costo de adquisición, menos su depreciación acumulada y las pérdidas por deterioro reconocidas. El costo incluye gastos que son directamente atribuibles a la adquisición. Las mejoras que tienen el efecto de aumentar el valor del activo, ya sea porque aumentan la capacidad de servicio, mejoran la eficiencia o prolongan la vida útil del activo, se capitalizan una vez que es probable que los beneficios económicos futuros fluyan a la Compañía y los costos pueden estimarse confiablemente. Las inversiones en proceso están representadas por activos de larga duración que no han iniciado su operación, es decir aun no empiezan a ser utilizadas para el fin que fueron compradas, construidas o desarrolladas. La Compañía estima completar estas inversiones en un plazo no mayor a 12 meses. Las siguientes vidas útiles promedio de utilizan en el cálculo de la depreciación: Años promedio Edificios Maquinaria y equipo industrial Equipo de transporte, cómputo y mobiliario 23 23 6 Los costos de mantenimiento y reparación que no cumplen con los requisitos de capitalización, son contabilizados en los resultados del ejercicio. Una partida de propiedad, planta y equipo se da de baja cuando se vende o cuando no se espera que surjan beneficios económicos futuros por el uso continuo del activo. Cualquier ganancia o pérdida que surja de la disposición o retiro de una partida de propiedad, planta y equipo se determina como la diferencia entre los productos de las ventas (si existiesen) y el valor en libros del activo y se reconoce en la utilidad neta consolidada. Los activos fijos se comienzan a depreciar a partir del momento en que se encuentran disponibles para ser utilizados, en el lugar y las condiciones necesarias para que sean capaces de operar de la manera que pretende la administración de la Compañía. f. Deterioro de activos de larga duración en uso - La Compañía aplica pruebas de deterioro a sus propiedades, planta y equipo y otros activos ante la presencia de algún indicio de deterioro que pudiera indicar que el valor en libros pudiera no ser recuperable, considerando el mayor del valor en uso, lo cual consiste en determinar el valor presente de los flujos netos de efectivo futuros, o el valor razonable menos los costos de venta. La determinación de la existencia de deterioro se lleva a cabo por cada activo, excepto cuando dichos activos no generan flujos de efectivo independientes de los flujos derivados de otros activos o conjunto de activos, por los cuales se efectúa la revisión a nivel unidad generadora de efectivo. Las unidades generadoras de efectivo, son los grupos más pequeños identificables que generen ingresos en efectivo que son independientes de los ingresos en efectivo de otros activos o grupos de activos. El deterioro se registra si el valor en libros excede al mayor del valor en uso y el valor razonable menos los costos de venta. Las pérdidas por deterioro se reconocen en el estado consolidado de resultados y otros componentes de la utilidad integral en el rubro de costos y gastos. En cada fecha de informe se revisa si existen cambios en las circunstancias y estimaciones para verificar si alguna pérdida por deterioro, reconocida previamente, ya no existe o puede ser reversada. De ser así, el valor en libros del activo se incrementa a su valor de recuperación, reconociéndose en el estado de resultados y otros componentes de la utilidad integral, en el rubro de costos y gastos. La cantidad incrementada tiene 5 como límite el valor en libros del activo que se hubiera determinado, neto de su depreciación, si no se hubiera reconocido el deterioro en años anteriores. Los indicios de deterioro que se consideran para estos efectos, son entre otros, las pérdidas de operación o flujos de efectivo negativos en el período si es que están combinados con un historial o proyección de pérdidas, depreciaciones y amortizaciones cargadas a resultados que en términos porcentuales, en relación con los ingresos, sean substancialmente superiores a las de ejercicios anteriores, efectos de obsolescencia, reducción en la demanda de los productos que se fabrican, los servicios que se prestan, competencia y otros factores económicos y legales. g. Arrendamientos - Los arrendamientos se clasifican como financieros siempre que de los términos de los contratos se concluya que se transfieren al arrendatario todos los riesgos y beneficios inherentes a la propiedad del activo objeto del contrato. Los demás arrendamientos se clasifican como operativos. La Compañía como arrendador - El ingreso por rentas bajo arrendamientos operativos se reconoce empleando el método de línea recta durante el plazo del arrendamiento. Los costos directos iniciales incurridos al negociar y acordar un arrendamiento operativo se adicionan al valor en libros del activo arrendado, y se reconocen empleando el método de línea recta durante el plazo del arrendamiento. La Compañía como arrendatario - Los pagos por rentas de arrendamientos operativos se cargan a resultados empleando el método de línea recta, durante el plazo correspondiente al arrendamiento, salvo que resulte más representativa otra base sistemática de reparto por reflejar más adecuadamente el patrón de los beneficios del arrendamiento para el usuario. A la fecha de los estados financieros, la Compañía no tiene operaciones de arrendamiento que se consideren importantes. h. Instrumentos financieros derivados - Estas operaciones son contratadas para cubrir significativamente los riesgos de tasas de interés en las operaciones subyacentes objeto de cobertura. La política de la Compañía es la de no realizar operaciones con instrumentos financieros derivados con propósitos de especulación. La Compañía reconoce todos los activos o pasivos que surgen de las operaciones con instrumentos financieros derivados en el balance general a valor razonable, independientemente del propósito de su tenencia. El valor razonable se determina con base en precios de mercados reconocidos y cuando no cotizan en un mercado, se determina con base en técnicas de valuación aceptadas en el ámbito financiero. Cuando los derivados son contratados con la finalidad de cubrir riesgos y cumplen con todos los requisitos de cobertura, se documenta su designación al inicio de la operación de cobertura, describiendo el objetivo, características, reconocimiento contable y como se llevará a cabo la medición de la efectividad, aplicables a esa operación. Los derivados designados como cobertura reconocen los cambios en valuación de acuerdo al tipo de cobertura de que se trate: (1) cuando son de valor razonable, las fluctuaciones tanto del derivado como de la partida cubierta se valúan a valor razonable y se reconocen en resultados; (2) cuando son de flujo de efectivo, la porción efectiva se reconoce temporalmente en la utilidad integral y se aplica a resultados cuando la partida cubierta los afecta; la porción inefectiva se reconoce de inmediato en resultados; la porción no efectiva de la ganancia o pérdida del instrumento de cobertura se reconoce en los resultados del período, si es un instrumento financiero derivado se reconoce en la utilidad integral hasta que se enajene. La Compañía suspende la contabilidad de coberturas cuando el derivado ha vencido, ha sido vendido, es cancelado o ejercido, cuando el derivado no alcanza una alta efectividad para compensar los cambios en el valor razonable o flujos de efectivo de la partida cubierta, o cuando la entidad decide cancelar la designación de cobertura. Al suspender la contabilidad de coberturas en el caso de coberturas de flujo de efectivo, las cantidades que hayan sido registradas en el capital contable como parte de la utilidad integral, permanecen en el capital hasta el momento en que los efectos de la transacción pronosticada o compromiso en firme afecten los resultados. En el caso de que ya no sea probable que el compromiso en firme o la transacción pronosticada ocurra, las ganancias o las pérdidas que fueron acumuladas en la cuenta de utilidad integral son reconocidas inmediatamente en resultados. Cuando la cobertura de una transacción pronosticada se mostró satisfactoria y posteriormente no cumple con la prueba de efectividad, los efectos acumulados en la utilidad integral en el capital contable, se llevan de manera proporcional a los resultados, en la medida que el activo o pasivo pronosticado afecte los resultados. Ciertos instrumentos financieros derivados, aunque son contratados con fines de cobertura desde una perspectiva económica, por no cumplir con todos los requisitos que exige la normatividad, para efectos 6 contables, se han designado como de negociación. La fluctuación en el valor razonable de esos derivados se reconoce en el resultado integral de financiamiento. i. Activos intangibles - Los costos erogados en la fase de desarrollo son capitalizados cuando dan origen a beneficios económicos que pueden medirse confiablemente. De acuerdo a su naturaleza, los activos intangibles se clasifican como de vida definida e indefinida. Los activos intangibles con vida definida se amortizan con base en el método de línea recta durante la vida útil en que los beneficios económicos fluirán hacia la entidad. El rubro de “Activos intangibles” incluye principalmente desarrollo de sistemas y desarrollo de agua. A la fecha de los estados financieros, la Compañía no tiene activos intangibles de vida indefinida. Las erogaciones que no cumplen con los requisitos de capitalización, así como los costos de investigación y los gastos pre-operativos, se registran en resultados en el ejercicio en que se incurren. j. Provisiones - Se reconocen cuando la Compañía tiene una obligación presente (ya sea legal o asumida) como resultado de un evento pasado, que probablemente resulte en la salida de recursos económicos y que pueda ser estimada razonablemente. El importe reconocido como provisión es la mejor estimación del desembolso necesario para liquidar la obligación presente, al final del periodo sobre el que se informa, teniendo en cuenta los riesgos y las incertidumbres que rodean a la obligación. Cuando se valúa una provisión usando los flujos de efectivo estimado para liquidar la obligación presente, su valor en libros representa el valor presente de dichos flujos de efectivo. Las provisiones se clasifican como circulantes o no circulantes en función del período de tiempo estimado para atender las obligaciones que cubren. k. Pasivos financieros – Los pasivos financieros se clasifican como, pasivos financieros al valor razonable con cambios a través de resultados, o como otros pasivos financieros. Pasivos financieros al valor razonable con cambios en resultados Un pasivo financiero al valor razonable con cambios a través de resultados es un pasivo financiero que se clasifica como mantenido con fines de negociación o se designa como a valor razonable con cambios a través de resultados: Los pasivos financieros a valor razonable con cambios a través de resultados se registran al valor razonable, reconociendo cualquier ganancia o pérdida surgida de la remedición en el estado de resultados. Otros pasivos financieros Otros pasivos financieros, incluyendo los préstamos con instituciones bancarias, y cuentas por pagar se valúan inicialmente a valor razonable, neto de los costos de la transacción y son valuados posteriormente al costo amortizado usando el método de tasa de interés efectiva y se reconocen los gastos por intereses sobre una base de rendimiento efectivo. Las deudas se clasifican a corto y largo plazo en función a su vencimiento. El método de la tasa de interés efectiva es un método de cálculo del costo amortizado de un pasivo financiero y de asignación del gasto financiero a lo largo del periodo pertinente. La tasa de interés efectiva es la tasa de descuento que iguala exactamente los flujos estimados de pagos en efectivo a lo largo de la vida esperada del pasivo financiero (o, cuando sea adecuado, en un periodo más corto) con el importe neto en libros del pasivo financiero en su reconocimiento inicial. El importe neto en libros del pasivo financiero incluye las comisiones y gastos por contratación de fideicomiso. Baja de pasivos financieros La Compañía da de baja un pasivo financiero si, y solo si, las obligaciones se cumplen, cancelan o expiran. l. Beneficios directos a los empleados – Incluyen partidas que se esperan liquidar en su totalidad antes de doce meses a partir del último periodo de reporte en función a los servicios prestados, considerando los sueldos actuales. El pasivo se reconoce conforme los servicios se devengan. Participación de los trabajadores en las utilidades (PTU) De conformidad con la legislación mexicana, la Compañía debe otorgar el equivalente a 10% de su ingreso fiscal gravable anual como participación del personal en las utilidades de la empresa. La PTU se registra en los resultados del año en que se causa y se presenta en el rubro de costos y gastos en los estados consolidados de resultados y otros componentes de la utilidad integral. 7 m. Planes de beneficios definidos a los empleados - Los beneficios laborales posteriores al empleo incluyen obligaciones por planes de pensiones y primas de antigüedad determinados con base en cálculos actuariales utilizando tasas de interés de bonos corporativos de alta calidad o de rendimientos de los bonos gubernamentales, mediante el método de crédito unitario proyectado. Las valuaciones actuariales se realizan al final de cada periodo de informe. La Compañía otorga un plan de pensiones con beneficios definidos a todos los empleados que alcancen una edad de 65 años. Además, de acuerdo con la Ley Federal del Trabajo, la Compañía proporciona beneficios de primas de antigüedad a sus empleados bajo ciertas circunstancias. Estos beneficios consisten en un único pago equivalente a 12 días de salario por cada año de servicio (al salario más reciente del empleado, pero sin exceder dos veces el salario mínimo legal). Todas las remediciones de la obligación laboral por beneficios definidos de la Compañía tales como ganancias y pérdidas actuariales se reconocen directamente en otros componentes de la utilidad integral. La Compañía presenta costos por servicios en el rubro de costos y gastos, en el estado consolidado de resultados y otros componentes de la utilidad integral. La Compañía presenta el costo neto por intereses dentro del rubro de gastos por intereses. La obligación por beneficios proyectados reconocida en el estado de situación financiera representa el valor presente de la obligación por beneficios definidos al final de cada periodo de informe. La Compañía también proporciona beneficios por terminación de la relación laboral a sus empleados que se liquidan bajo ciertas circunstancias. Esos beneficios consisten en un pago único de tres meses de salario más 20 días de salario por cada año de servicio, pagadero sobre la terminación involuntaria sin causa justificada. La Compañía registra un pasivo por esos beneficios por terminación cuando el evento da lugar a que ocurra una obligación por en la terminación del empleo, ya que los beneficios por terminación resultan, ya sea de la decisión de la administración de terminar el empleo o de la decisión del empleado de aceptar una oferta de beneficios a cambio de la terminación del empleo. Los costos relacionados con ausencias compensadas tales como vacaciones y primas vacacionales se reconocen de manera acumulada. n. Impuestos a la utilidad - El gasto por impuestos a la utilidad representa la suma de los impuestos a la utilidad causados por pagar y el impuesto diferido. El impuesto sobre la renta (ISR) y el impuesto empresarial a tasa única (IETU) se registran en los resultados del año en que se causan. Para reconocer el impuesto diferido se determina si, con base en proyecciones financieras, la Compañía causará ISR o IETU y reconoce el impuesto diferido que corresponda al impuesto que pagará en el futuro. El impuesto diferido se reconoce aplicando la tasa correspondiente a las diferencias temporales que resultan de la comparación de los valores contables y fiscales de los activos y pasivos, y en su caso, se incluyen los beneficios de las pérdidas fiscales por amortizar y de algunos créditos fiscales. El impuesto diferido activo se registra solo cuando es probable que pueda recuperarse. o. Transacciones en moneda extranjera - Las transacciones en moneda extranjera se registran al tipo de cambio vigente a la fecha de su celebración. Los activos y pasivos monetarios en moneda extranjera se valúan en moneda nacional al tipo de cambio vigente a la fecha de los estados financieros. Las fluctuaciones cambiarias se registran en los resultados presentando como componente de la función que le dio origen. p. Reconocimiento de ingresos - Los ingresos se reconocen en el momento en que se transfieren los riesgos y beneficios de los inventarios a los clientes, lo cual generalmente ocurre cuando se entregan dichos inventarios o cuando se embarcan para su envío al cliente y él asume la responsabilidad sobre los mismos; la Compañía no retiene involucramiento continuo asociado con la propiedad ni control efectivo sobre los bienes vendidos; además de poder estimar confiablemente el monto del ingreso y sus costos, y que sea probable que los beneficios económicos asociados con la transacción fluyan hacia la Compañía. En ciertas subsidiarias, donde el resultado de la transacción se deriva de la prestación de servicios, el ingreso es reconocido cuando el monto del ingreso, los costos de incurrir y completar la transacción y la etapa en que se devenga el servicio pueden ser medidos confiablemente, además de que sea probable que los beneficios económicos asociados con la transacción fluirán hacia la Compañía. q. Presentación de la utilidad integral - La Compañía presenta los resultados y los otros componentes de la utilidad integral en un solo estado, presentando estos últimos agrupados en dos categorías: (a) partidas que no se reclasifican a la utilidad neta y (b) partidas que pueden ser reclasificadas a la utilidad neta. Ambas categorías se presentan sobre una base neta de impuestos a la utilidad. 8 5. Juicios contables críticos y fuentes clave de incertidumbre en las estimaciones En la aplicación de las políticas contables mencionadas previamente, la administración de la Compañía realiza juicios, estimaciones y presunciones sobre algunos importes de los activos y pasivos de los estados financieros. Las estimaciones y presunciones asociadas se basan en la experiencia y otros factores que se consideran relevantes. Los resultados reales podrían diferir de dichas estimaciones. Las estimaciones y supuestos relacionados se revisan continuamente. Las modificaciones a las estimaciones contables se reconocen en el período en el que se modifica la estimación si la modificación afecta únicamente ese período; o el período actual y períodos futuros si la revisión afecta los períodos tanto actuales como futuros. Los juicios contables críticos y fuentes clave de incertidumbre al aplicar las estimaciones efectuadas a la fecha de los estados financieros consolidados, y que tienen un riesgo significativo de derivar un ajuste en los valores en libros de activos y pasivos durante el siguiente periodo financiero son como sigue: a) Vidas útiles de propiedades, planta y equipo Las vidas útiles de las propiedades, plantas y equipo, son utilizadas para determinar la depreciación de los activos y se definen de acuerdo al análisis de especialistas internos y externos. Las vidas útiles son revisadas periódicamente al menos una vez al año y están basadas en las condiciones actuales de los activos y la estimación del periodo durante el cual continuará generando beneficios económicos a la Compañía. Si existen cambios en la estimación de vidas útiles, se afecta prospectivamente el valor en libros de los activos de propiedades, planta y equipo, así como el gasto por depreciación correspondiente. b) Evaluaciones para determinar la recuperabilidad de las cuentas por cobrar La Compañía realiza una estimación para cuentas de cobro dudoso, considerando su proceso de control interno y factores tales como la situación financiera y operativa de los clientes, así como las condiciones económicas del país. Esta estimación se revisa periódicamente y la condición de cuentas vencidas, se determina considerando los plazos y términos establecidos en los contratos. La cancelación de las cuentas consideradas como incobrables, se realiza una vez que la Compañía agotó todos los medios a su alcance para la recuperación de la cuenta. Normalmente la cancelación se realiza cuando un juez emite sentencia respecto de la imposibilidad de cobro. c) Proyecciones para determinar si la Compañía es pagadora de ISR o IETU La Compañía realiza proyecciones fiscales periódicamente con el objeto de determinar el impuesto que causará en cada periodo y cuyo supuesto es la base para realizar el cálculo de impuestos diferidos. El resultado de las proyecciones se basa en los juicios y las estimaciones de la Compañía sobre las operaciones futuras y puede presentar variaciones, que son analizadas de manera periódica al realizar una nueva proyección. d) Evaluaciones para determinar la recuperabilidad de los impuestos diferidos activos Como parte del análisis fiscal que realiza la Compañía, anualmente se determina el resultado fiscal proyectado con base en los juicios y estimaciones de operaciones futuras, para concluir sobre la probabilidad de aplicación de beneficios fiscales como las pérdidas o créditos a dicho resultado. e) Deterioro de activos de larga duración El valor en libros de los activos se revisa por deterioro en caso de que situaciones o cambios en las circunstancias indiquen que no es recuperable. Si existen indicios de deterioro, se lleva a cabo una revisión para determinar si el valor en libros excede su valor de recuperación y se encuentra deteriorado. En la evaluación de deterioro, los activos son agrupados en una unidad generadora de efectivo a la cual pertenecen. El monto recuperable de la unidad generadora de efectivo es calculado como el valor presente de los flujos futuros que se estima producirán los activos. Existirá deterioro si el valor recuperable es menor que el valor en libros. La Compañía define las unidades generadoras de efectivo y también estima la periodicidad y los flujos de efectivo que debería generar. Los cambios posteriores en la agrupación de las unidades generadoras de efectivo, o cambios en los supuestos que sustentan la estimación de los flujos de efectivo o la tasa de descuento, podrían impactar los valores en libros de los respectivos activos. 9 f) Beneficios al retiro de los empleados La Compañía utiliza supuestos para determinar la mejor estimación de estos beneficios. Los supuestos y las estimaciones, son establecidos en conjunto con actuarios independientes. Estos supuestos incluyen las hipótesis demográficas, las tasas de descuento y los aumentos esperados en las remuneraciones y permanencia futura, entre otros. Aunque se estima que los supuestos usados son los apropiados, un cambio en los mismos podría afectar el valor de los pasivos por beneficios al personal y los resultados del periodo en el que ocurra. g) Contingencias Por su naturaleza, las contingencias solo podrán ser resueltas cuando ocurran o no ocurran uno o más eventos futuros, o uno o más hechos inciertos que no están enteramente bajo el control de la Compañía. La evaluación de dichas contingencias requiere significativamente el ejercicio de juicios y estimaciones sobre el posible resultado de esos eventos futuros. La Compañía evalúa la probabilidad de pérdida de litigios y contingencias de acuerdo a las estimaciones realizadas por sus asesores legales. Estas estimaciones son reconsideradas de manera periódica. Los supuestos básicos respecto al futuro y otras fuentes clave de incertidumbre en las estimaciones al final del periodo sobre el cual se informa, que tienen un riesgo significativo de provocar ajustes importantes en los valores en libros de los activos y pasivos, se revelan en las correspondientes notas de cada cuenta o rubro afectado. 6. Objetivos de la administración del riesgo financiero y de capital Las actividades que realiza la Compañía la exponen a una diversidad de riesgos financieros que incluyen: el riesgo de mercado, que a su vez incluye el riesgo cambiario, el de las tasas de interés y el de precios de materias primas e insumos para la producción; el riesgo crediticio y el riesgo de liquidez. 7. Administración de capital Los objetivos de la Compañía al administrar su capital son mantener una estructura flexible que reduzca el costo de capital a un nivel que permita maximizar el rendimiento y tomar ventaja de las oportunidades estratégicas que permitan generar mayores rendimientos a los accionistas. La estructura de capital de la Compañía consiste en la deuda neta y el capital de la Compañía La Compañía administra su estructura de capital y realiza ajustes a la misma cuando se presentan cambios en las condiciones económicas y el cumplimiento de los objetivos de administración de capital pudiese ser afectado. Con el fin de mantener la estructura de capital, la Compañía puede ajustar el monto de los dividendos que se pagan a los accionistas, rembolsar capital a los accionistas, emitir nuevas acciones, emitir deuda nueva para remplazar deuda existente con diferentes características y/o vender activos para disminuir deuda. Adicionalmente, la Compañía monitorea que sus objetivos estén alineados con el cumplimiento de las diversas restricciones financieras de acuerdo a las NIF que le imponen sus contratos de deuda. 10 8. Efectivo El efectivo y equivalentes de efectivo de integra como sigue: 31 de Marzo 31 de diciembre de 2013 de 2012 Efectivo y depósitos bancarios Mesa de dinero $155,326 $ 12,371 $167,697 9. 86,879 30,942 $ 117,821 Cuentas por cobrar Las cuentas por cobrar se analizan como sigue: 31 de marzo de 2013 Clientes (*) Estimación para cuentas de cobro dudoso 31 de diciembre de 2012 1,494,947 1,451,662 (29,646) (26,677) 1,465,301 1,424,985 (*) Al 31 de marzo de 2013 , al 31 de diciembre de 2012 y se incluyen consolidadas las cuentas del Fideicomiso irrevocable de Administración y pago Número F/105 que forman parte del programa de financiamiento en cuentas por cobrar y que a pesar de estar incluido en la consolidación, legalmente es independiente, a través del fideicomiso de administración y pago de cartera (Fideicomiso Invex), que con fecha 9 de noviembre de 2005, las subsidiarias Copamex Industrias, S. A. de C. V. (COINSA) y Comercializadora Copamex, S.A. de C.V. (COCOSA) celebraron como fideicomitentes con Banco Invex, S. A., Institución de Banca Múltiple (“Invex”) como fiduciaria. Este programa de financiamiento fue renovado el 21 de septiembre de 2010 por un nuevo plazo de 5 años. En cumplimiento a los fines del Fideicomiso Invex se celebraron los siguientes contratos: a. Contrato de Crédito entre Invex como fiduciaria del Fideicomiso Invex y Coöperatieve Centrale RaiffeisenBoerenleenbank, B.A., “Rabobank International”, sucursal Nueva York, (“Rabobank”) el 9 de diciembre de 2005 hasta por la cantidad de US$40,000, renovado el 21 de septiembre de 2010 por la cantidad de US$50,000 (el “Crédito Rabobank”). Los recursos se aplican al pago de la contraprestación de los derechos al cobro cedidos inicialmente por las subsidiarias. Con recursos líquidos del patrimonio del Fideicomiso Invex se liquidan los intereses y el principal del Crédito Rabobank. El principal del Crédito Rabobank se liquida a partir del 14 de diciembre de 2015 y hasta su fecha de vencimiento final el 14 de septiembre de 2016. b. Contrato de Cesión entre Invex, como fiduciario del Fideicomiso Invex, COINSA y COCOSA como cedentes, el 21 de septiembre de 2010, que establece la cesión de derechos al cobro presentes y futuros de cierta cartera de cuentas por cobrar en forma revolvente durante un período comprendido hasta el 14 de diciembre de 2015. Con recursos líquidos del patrimonio del Fideicomiso Invex se paga la contraprestación de los derechos al cobro cedidos. 11 c. Contrato de servicios de fecha 2 de julio 2010, relativo a cálculos actuariales para la determinación de pagos que debe realizar el fideicomiso por administración de servicios de cobranza de los derechos de cobro cedidos. Los movimientos de la estimación para cuentas de cobro dudoso para el periodo terminado el 31 de marzo de 2013 y el año terminado al 31 de diciembre de 2012 se analizan como sigue: 31 de marzo 31 de diciembre de 2013 Saldo inicial $ (29,420) Estimación para cuentas de cobro dudoso de 2012 $ (226) Aplicación de reserva Saldo final 10. (48,040) 18,620 $ (29,646) $ (29,420) Inventarios Los inventarios consisten en lo siguiente: Productos terminados 31 de marzo 31 de diciembre de 2013 de 2012 $ Producción en proceso 175,991 $ 186,435 56,273 45,802 Materia prima 277,232 353,371 Materiales y refacciones 177,081 146,565 Mercancías en tránsito 139,958 64,166 $ 826,535 $ 796,339 12 11. Propiedades Planta y equipo Los movimientos de propiedades planta y equipo para el periodo de tres meses terminado el 31 de marzo de 2013 y por el año terminado al 31 de diciembre de 2012 se analizan como sigue: Terrenos Edificios Saldos al 1 de enero de 2013 Adiciones Desinversiones Gasto por depreciación Efecto de conversión Saldos al 31 de marzo de 2013 $ 493,016 (10,978) 482,038 $ 533,875 382 (89,900) (9,303) (17,928) 417,126 Inversion Saldo inicial de depreciación acumulada Saldos al 31 de marzo de 2013 482,038 1,222,790 Inversion Saldo inicial de depreciación acumulada Saldos al 31 de diciembre de 2012 $ (805,664) $ 482,038 Terrenos Saldos al 1 de enero de 2012 Adiciones Desinversiones Traspasos al activo Gasto por depreciación Efecto de conversión Saldos al 31 de diciembre de 2012 Maquinaria y equipo $ 510,361 1,000 (18,345) 493,016 493,016 $ 417,126 Edificios $ 590,782 2,305 $ $ 670 (29,922) (29,960) 533,875 1,357,909 $ 533,875 (46,255) (183,163) 4,128,524 (3,727) (648) 70,323 (3,339) 121,450 66,377 $ 5,615,097 35,982 (89,900) (59,285) (216,056) 5,285,838 12,962,965 368,215 121,450 66,377 15,223,835 (8,834,441) (297,892) Maquinaria y equipo (824,034) $ 493,016 4,348,137 9,805 $ 73,348 1,351 Inversiones en proceso $ 100,344 24,444 4,128,524 $ Otros equipos $ 70,323 Otros equipos Refacciones largo plazo $ 66,377 - (9,937,997) $ 121,450 Inversiones en proceso $ 415,841 147,625 $ 66,377 Refacciones largo plazo 4,316,039 59,218 (29,122) $ 79,358 8,157 (1,094) 456,873 (148,788) (306,083) 4,348,137 (11,990) (1,083) 73,348 (5,579) 100,344 66,377 13,522,802 370,135 100,344 66,377 (9,174,665) (296,787) $ 73,348 $ 100,344 4,348,137 Total $ 37,117 29,260 $ 5,285,838 Total $ 5,949,498 247,565 (30,216) (457,543) (190,700) (361,050) 5,615,097 15,910,583 (10,295,486) $ 66,377 $ 5,615,097 13 12. Impuestos a la utilidad La Entidad está sujeta al ISR y al IETU. ISR – A través de la Ley de Ingresos de la Federación para 2013, se modificó la tasa del impuesto sobre la renta aplicable a las empresas, respecto de la cual hace años se había establecido una transición que afectaba los ejercicios 2013 y 2014. Las tasas fueron 30% para 2012 y 2011 y serán: 30% para 2013; 29% para 2014 y 28% para 2015 y años posteriores. La Entidad está autorizada para determinar el ISR por consolidación fiscal. Debido a esto, los pagos de las Entidades subsidiarias son efectuados a la Entidad en la proporción que establece la Ley respectiva, siendo esta última quién determina el resultado fiscal consolidado. El 7 de diciembre de 2009 se publicaron modificaciones a la Ley del ISR aplicables a partir de 2010, en las que se establece que: a) el pago del ISR, relacionado con los beneficios de la consolidación fiscal obtenidos en los años 1999 a 2004, debe realizarse en parcialidades a partir de 2010 y hasta el 2014 y b) el impuesto relacionado con los beneficios fiscales obtenidos en la consolidación fiscal de 2005 y años siguientes se pagará durante los años sexto al décimo posteriores a aquél en que se obtuvo el beneficio. El pago del impuesto relacionado con los beneficios de consolidación fiscal obtenidos en los años de 1982 a 1998 podría ser requerido en algunos casos que señalan las disposiciones fiscales. IETU - Tanto los ingresos como las deducciones y ciertos créditos fiscales se determinan con base en flujos de efectivo de cada ejercicio. La tasa es 17.5%. Asimismo, al entrar en vigor esta ley se abrogó la Ley del IMPAC permitiendo, bajo ciertas circunstancias, la recuperación de este impuesto pagado en los diez ejercicios inmediatos anteriores a aquél en que por primera vez se pague ISR, en los términos de las disposiciones fiscales. Adicionalmente, a diferencia del ISR, el IETU se causa en forma individual por la controladora y sus subsidiarias. El impuesto a la utilidad causado es el que resulta mayor entre el ISR y el IETU. Con base en proyecciones financieras, de acuerdo con lo que se menciona en la INIF 8, Efectos del Impuesto Empresarial a Tasa Única, la Entidad identificó que esencialmente pagará ISR, por lo tanto, reconoce únicamente ISR diferido. El pasivo de ISR relativo a la consolidación fiscal se pagará o aplicará en los siguientes años de la manera en que se muestra a continuación: Año 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 Importe $ 35,370 50,467 39,636 34,696 32,171 40,823 29,148 18,261 13,239 3,453 $297,264 14 a. Los principales conceptos que originan el saldo del pasivo por ISR diferido al 31 de Marzo de 2013 y al 31 de diciembre de 2012 son: 2013 2012 $ 1,082,226 (8,300) $ 1,073,104 (8,003) 20,355 (45,911) 20,355 (44,474) (50,245) (50,245) (5,659) (5,659) 992,466 (358,036) 985,078 (358,036) 33,073 33,073 ISR diferido pasivo: Propiedades, planta y equipo Estimación para cuentas de cobro dudoso Otros activos Beneficios a empleados por terminación y al retiro Provisiones Otros pasivos Total Efecto de pérdidas fiscales por amortizar Estimación de pérdidas fiscales por amortizar Total del pasivo de ISR diferido $ 667,503 $ 660,115 Los efectos de impuestos diferidos en los otros componentes de la utilidad integral son generados únicamente por las remediciones actuariales. Para la determinación del ISR diferido al 31 de marzo de 2013 y 31 de diciembre de 2012 , la Compañía aplicó a las diferencias temporales las tasas aplicables de acuerdo a su fecha estimada de reversión. En la determinación del ISR diferido según inciso anterior, se incluyeron los efectos de pérdidas fiscales por amortizar, por $358,036; sin embargo, $33,073 fueron reservados porque no existe una alta probabilidad de que puedan recuperarse. b. Las pérdidas fiscales actualizadas pendientes de amortizar por las que ya se ha reconocido el activo por ISR diferido, pueden recuperarse cumpliendo con ciertos requisitos. c. Los años de vencimiento de las pérdidas fiscale al 31 de marzo de 2013 son: Año de vencimiento 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 Pérdidas amortizables 77,198 119,407 4,441 39,420 97,634 288,992 296,878 39,094 76,974 224,940 $1,264,978 15 13. Compromisos En 2004, la Compañía vendió varias de sus subsidiarias y firmó diversos contratos operativos con algunas de las entidades vendidas, para coordinar suministros, mantenimiento, servicios, ventas, etc. por un tiempo indefinido. Esto debido a que comparte con estas empresas, áreas comunes y tienen operaciones interrelacionadas. 14. Contingencias La Compañía y sus subsidiarias al igual que sus activos no están sujetos a acción alguna de tipo legal que no sean los de rutina y propios de sus actividades. 15. Obligaciones bancarias Obligaciones a corto plazo: Banco Latinoamericano de Comercio Exterior S. A. (BLADEX), contratado en dólares americanos (1) Arrendamiento financiero Préstamos quirografarios contratados en pesos mexicanos (2) Certificado Bursatil CP Total obligaciones bancarias a corto plazo 31 de marzo 2013 31 de diciembre 2012 $61,806 $ 64,829 3,521 265,000 3,521 140,000 50,000 380,327 $208,350 (1) Línea de crédito en cuenta corriente con BLADEX, por un valor de US$5 millones de dólares a una tasa del 4.3% anual. (2) Préstamos quirografarios contratados con Banco Santander (México), S.A., HSBC México, S.A. y BBVA Bancomer, S.A. Obligaciones a largo plazo: Durante el ejercicio 2010 se realizó la reestructuración de la deuda a través de un crédito sindicado por $95 millones de dólares a 5 años con un período de gracia de 18 meses y posteriormente amortizaciones semestrales. El financiamiento fue hecho en 2 exhibiciones: Exhibición “A” en dólares por un monto de $45 millones. Exhibición “B” en pesos por un monto de $655 millones (Equivalentes a $50 millones de dólares a un tipo de cambio de $13.1059 por dólar americano). Las instituciones participantes en esta operación con la Entidad son: Coöperatieve Centrale Raiffeisen-Boerenleenbank B. A., "Rabobank Nederland" Banco Nacional de México, S. A. HSBC México, S. A. Banco Invex, S. A. Asimismo se refinancio el crédito del programa de financiamiento de cuentas por cobrar a un nuevo plazo de 5 años para vencer en 2015 y pasando de un monto de $40 millones de dólares a un monto de $50 millones de dólares (Ver nota 6). 16 Tipo de Crédito Rabobank International (3) Crédito Sindicado Exhibición “A” (4) Crédito Sindicado Exhibición “B” (4) Obligación por contrato de arrendamiento financiero Tasas de interés 2013 Libor más 4.40% 5.33 % 11.33% $618,060 $ 648,290 417,191 478,257 495,942 543,786 6,733 7,464 1,520,241 (302,887) 2012 1,695,482 (278,718) Porción circulante del pasivo a largo plazo 1,217,354 $1,416,764 (3) Crédito por un monto de US$50 millones de dólares a una tasa de interés Libor más 4.40% y con vencimiento del principal en 2016, el cual forma parte de los programas de financiamiento de cuentas por cobrar. (4) Crédito Sindicado contratado en agosto de 2010 para refinanciar la deuda de Copamex, S. A. de C. V. Como se menciona anteriormente en esta nota. Los vencimientos de la deuda a largo plazo al 31 de marzo de 2013, son como sigue: Año 2014 2015 2016 $151,449 461,059 604,846 $1,217,354 Algunos créditos imponen a la Entidad algunas limitaciones de “hacer” y “no hacer”, mismas que al 31 de marzo de 2013 y al 31 de diciembre de 2012 han sido cumplidas. 16. Capital Social Al 31 de marzo de 2013, el capital social se integra por 28,522,751 acciones comunes, con valor nominal de $100 pesos cada una, íntegramente suscritas y pagadas, de las cuales 22,818,201 corresponden a la parte fija y 5,704,550 a la parte variable. La porción variable del capital social es ilimitada. El capital contable de la Compañía incluye la reserva legal. De acuerdo con la Ley General de Sociedades Mercantiles, de las utilidades netas del ejercicio debe separarse un 5% como mínimo para formar la reserva legal, hasta que su importe ascienda al 20% del capital social a valor nominal. La reserva legal puede capitalizarse, pero no debe repartirse a menos que se disuelva la sociedad, y debe ser reconstituida cuando disminuya por cualquier motivo. Al 31 de marzo de 2013 y al 31 de diciembre de 2012 , su importe a valor nominal asciende a $188,752. La distribución del capital contable, excepto por los importes actualizados del capital social aportado y de las utilidades retenidas fiscales, causará el ISR a cargo de la Compañía a la tasa vigente al momento de la distribución. El impuesto que se pague por dicha distribución, se podrá acreditar contra el ISR del ejercicio en el que se pague el impuesto sobre dividendos y en los dos ejercicios inmediatos siguientes, contra el impuesto del ejercicio y los pagos provisionales de los mismos. Los saldos de las cuentas fiscales del capital contable a los periodos presentados son: Cuenta de capital de aportación Cuenta de utilidad fiscal neta 2013 $4,979,528 1,335,222 2012 $ 4,808,351 1,153,909 17 Otros componentes de la utilidad integral a) Efecto por conversión de operaciones extranjeras El movimiento del periodo se registra al convertir los estados financieros de la moneda funcional a la moneda de informe. Durante el periodo no existieron otros movimientos que afecten el saldo acumulado del efecto por conversión que se reconoce dentro del capital contable. b) Remediciones actuariales Las remediciones actuariales se reconocen como otros componentes de la utilidad integral. Durante el periodo, los efectos de remediciones correspondieron únicamente a variaciones en los supuestos actuariales y se presentan netas de impuestos a la utilidad. 18

![[b]COMUNICACION C 47.920. 23/04/2007](http://s2.studylib.es/store/data/002091109_1-e64248f3d277eb078a224c1da09af3b6-300x300.png)