EL CONTRATO SWAP EN EL PERÚ

Anuncio

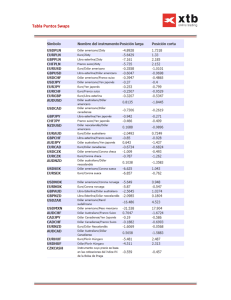

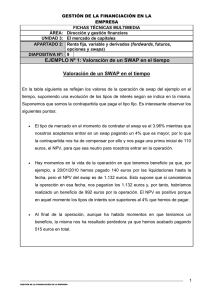

EL CONTRATO SWAP EN EL PERÚ Napoleón Cabrejo Ormachea Abogado El swap tuvo su origen en el Reino Unido como medio para evitar la rigidez del cambio de divisas, que buscaba, a su vez, prevenir una salida de capital británico. Durante los años setenta, el gobierno británico gravó con impuestos las transacciones en divisas, incluyendo su propia moneda. La intención era encarecer la salida de capital, lo que alentaría la inversión doméstica haciendo que la inversión en el exterior fuese poco atractiva. Como medida alternativa a esta situación los bancos utilizaron una extensión natural de los préstamos llamados paralelos, o back-to back, por el cual se podía evitar estos impuestos. Este préstamo back-to-back era una modificación del préstamo paralelo, y el swap de divisas fue una extensión del préstamo back-to-back. Para mejor compresión de esta situación tenemos a dos bancos domiciliados en dos diferentes países: El primer banco acuerda solicitar fondos en su propio mercado doméstico y los presta al segundo banco. Este segundo banco, a cambio, solicita fondos en su mercado doméstico y los presta al primer banco. Mediante este sencillo acuerdo, cada banco está en posibilidad de tener acceso a mercados de capital en un país diferente al suyo sin algún intercambio en los mercados de divisas. El swap se introdujo por primera vez al público en 1981 entre IBM y el Banco Mundial, cuando IBM convirtió a dólares unas emisiones anteriores de deuda en francos suizos y marcos alemanes de IBM. El swap permitió a IBM aprovecharse del aumento del dólar a principios de los años 80 y fijar el tipo de cambio al que repagar su deuda. Por su parte el Banco Mundial emitió bonos en dólares que le proporcionaron los dólares necesarios para el swap, y consiguió a cambio financiamiento en francos suizos y marcos. Hoy ante los actuales cambios que en el mercado bancario peruano se vienen ejecutando producto del despegue de nuestra economía, del suministro de bienes y servicios y por las propias necesidades que tenemos en el tráfico comercial, se vienen poco a poco incrementando nuevas y modernas modalidades contractuales bancarias; y es justamente este incremento de nuevos contratos lo que se requiere regular 1 en su desarrollo como elemento fundamental en la intermediación financiera, que paulatinamente va adquiriendo autonomía legal. Uno de estos contratos bancarios que va obteniendo una singular importancia hoy en día es el denominado “contrato de swap”, o también llamado “contrato de intercambio de tipos/cuota”, o “contrato de permuta financiera”, el cual es una figura usada por los bancos y sin regulación legal alguna a la fecha, siendo un contrato atípico para el Derecho, por el cual el cliente y la entidad bancaria se comprometen a intercambiar intercambiar flujos monetarios durante un tiempo determinado y tiene dos partes para cada uno de los contratantes: el compromiso de cobro de dinero a futuro y el compromiso de pago de dinero a futuro. Las características que se atribuyen a esta figura contractual son: 1.- Es un contrato atípico. 2.- Consensual. 3.- Genera obligaciones recíprocas para ambas partes contratantes. 4.- Conmutativo, en el que las partes conocen sus derechos y obligaciones desde el momento de su celebración. En el Perú son las Mypes las que más vienen utilizando este tipo de contrato. También en nuestro sistema bancario se negocian otros contratos derivados del swap como: 1. SWAP DE MONEDAS: dos contrapartes se comprometen a intercambiar intereses y amortizaciones sobre montos nominales pactados en dos monedas. Por ejemplo, una empresa con ingresos en soles y deudas en dólares puede cambiar su deuda a soles pactando un Swap en el que paga soles y recibe dólares. 2. SWAP DE TASAS DE INTERÉS: dos contrapartes se comprometen a intercambiar una tasa de interés fija por una variable. Por ejemplo, una empresa puede fijar la tasa variable de su deuda pactando un Swap en el que paga tasa fija y recibe una tasa variable. Existen otros swap derivados como: el swaps de materias primas, de índices bursátiles, swaps sobre tipo de cambio, swaps crediticios, swap de incumplimiento y el swap de retorno total. 2 Los swaps mayormente son empleados para coberturas calendarizadas, que pueden proteger a un negocio de ciertos fenómenos cíclicos, debido a que la mayoría de las coberturas se diseñan para compensar el riesgo asociado con una volatilidad en el precio a la que está expuestos un productor, un consumidor o un inversionista. En el mercado bancario y financiero peruano está cobrando cada vez mayor relevancia este tipo de contrato swap, debido a que éstos permiten eliminar, reducir o mitigar los riesgos de tasas de interés, riesgo sobre el tipo de cambio y en algunos casos son utilizados para reducir el riesgo de crédito, pero por su desinformación y poco conocimiento en nuestro país por parte de los usuarios, las entidades bancarias no lo ofrecen mucho a los clientes, situación que debe cambiar y que beneficiaría a muchas empresas que buscan salvaguardar y proteger sus actividades económicas y financieras futuras. 3