principales áreas de riesgo para el análisis de entidades bancarias

Anuncio

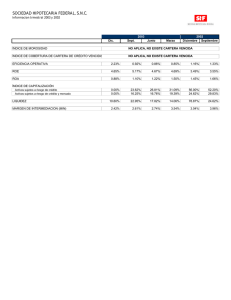

BANCO CENTRAL DE COSTA RICA DIVISIÓN ECONÓMICA DEPARTAMENTO DE INVESTIGACIONES ECONÓMICAS DIE-NT-08-2000 DICIEMBRE, 2000 PRINCIPALES ÁREAS DE RIESGO PARA EL ANÁLISIS DE ENTIDADES BANCARIAS Olivier Cruz Méndez Rodolfo Durán Víquez Mauricio Mayorga Martínez Evelyn Muñoz Salas Documento de trabajo del Banco Central de Costa Rica, elaborado en la División Económica, Departamento de Investigaciones Económicas Las ideas expresadas en este documento son responsabilidad de los autores y no necesariamente representan la opinión del Banco Central de Costa Rica TABLA DE CONTENIDO PRESENTACIÓN................................................................................................................ 2 A. RIESGO DE LIQUIDEZ .............................................................................................. 2 1. Criterios Aplicados en Costa Rica.......................................................................... 3 2. Propuestas de Medición ......................................................................................... 4 3. Principales Interrelaciones Macroeconómicas ....................................................... 4 B. 1. 2. 3. C. 1. 2. D. RIESGO CREDITICIO ................................................................................................ 6 Criterios Aplicados en Costa Rica.......................................................................... 8 Propuestas de Medición ......................................................................................... 8 Principales Interrelaciones...................................................................................... 9 Interrelaciones microeconómicas ........................................................................... 9 Interrelaciones macroeconómicas .......................................................................... 9 RIESGO CAMBIARIO ............................................................................................... 11 Propuestas de Medición ....................................................................................... 12 Principales Interrelaciones Macroeconómicas ..................................................... 13 DOLARIZACIÓN DE CARTERA .............................................................................. 14 E. 1. 2. 3. 4. 5. RIESGO DE TASA DE INTERÉS (RTI) ................................................................... 16 Método de Análisis de la Brecha .......................................................................... 17 Método de Duración.............................................................................................. 17 Valor en Riesgo (Value at Risk) ........................................................................... 18 Método de Simulación .......................................................................................... 18 Aspectos Cualitativos............................................................................................ 19 BIBLIOGRAFÍA................................................................................................................. 20 PRINCIPALES ÁREAS DE RIESGO PARA EL ANÁLISIS DE ENTIDADES BANCARIAS RESUMEN En esta nota técnica se presentan los principales aspectos teóricos sobre cuatro diferentes riesgos que enfrentan las entidades financieras: liquidez, crediticio, cambiario y de tasa de interés. Para cada uno de los riesgos mencionados se presentan las diferentes formas de cuantificación, así como algunos aspectos regulatorios vigentes en Costa Rica. Adicionalmente, se efectúa un análisis de las principales interrelaciones entre cada indicador financiero y las principales variables macroeconómicas. Los conceptos aquí detallados conforman la base para el posterior estudio de la vulnerabilidad financiera de la banca comercial costarricense ante cambios en el entorno macroeconómico. PRINCIPAL RISK AREAS FOR THE BANKING ANALYSIS ABSTRACT This paper shows the main theoretical topics related with four different types of banking risks: liquidity, default, foreign exchange and interest rate risk. For each of them it is performed the definition, some quantification ways and regulations in Costa Rica. In addition, some relationships between this risks and some macroeconomic variables are presented. This issues are basic concepts for the analysis of the sources of fragility for the Costa Rican banking system in front of changes in macroeconomic environment. CLASIFICACIÓN JEL: G.2 1 PRESENTACIÓN Este documento reúne los principales aspectos referentes a diferentes riesgos a los cuales se ven expuestas las entidades financieras, en especial los bancos dentro del desarrollo de sus actividades normales; los cuales serán posteriormente empleados para analizar la vulnerabilidad financiera de la banca comercial costarricense ante cambios en el entorno macroeconómico. Se definen los indicadores a través de los cuales se captura cada uno de esos riesgos, y se analizan con algún detalle los signos teóricos esperados para la relación entre cada uno de estos riesgos y las variables macroeconómicas que podrían representar fuentes de vulnerabilidad para el sistema bancario costarricense. El análisis no es exhaustivo y se encuentra referido a las reacciones esperadas en el corto y mediano plazo. A. RIESGO DE LIQUIDEZ El riesgo de liquidez de un banco se define como aquella situación en donde los activos líquidos del banco son insuficientes para cumplir sus obligaciones financieras de corto plazo ante un retiro relativamente fuerte de depósitos. La cuantificación de la liquidez se realiza mediante la comparación de las necesidades de fondos de la institución para satisfacer los retiros o demandas de los depositantes y los incrementos previstos de los préstamos, de acuerdo con lo que le permiten sus actuales o potenciales fuentes de liquidez, que pueden resultar tanto de la venta de un activo que posee o adquiriendo un pasivo adicional. En este campo existe una gran cantidad de indicadores y de razones financieras elaboradas con la finalidad de cuantificar y dar seguimiento a la liquidez de una institución financiera y a través de ellas aproximar el posible riesgo que ésta representa para una institución. El uso de este tipo de razones para cuantificar la liquidez, es una metodología que se puede considerar como de naturaleza estática. Desde este punto de vista, los más utilizados en esta área son los siguientes 1: • (Activo corto plazo – Pasivo corto plazo) / Pasivo total. • Activo corto plazo / Pasivo corto plazo. • Disponibilidades / Depósitos del público. Una mejor medición de la liquidez de una institución financiera es la construcción de perfiles de maduración de los activos y pasivos más importantes en el tiempo, basados en el plazo real o efectivo hasta los respectivos vencimientos. Este tipo de indicadores dan una mejor idea de lo que puede ser el riesgo futuro por problemas de liquidez. Asimismo, también existen mediciones alternativas que consisten en un análisis de los flujos de caja proyectados en horizontes de corto plazo (menores a un año) o calculando el calce de plazos a diferentes períodos de tiempo, usualmente a tres y seis meses. 1 Véase Ambran (1998) y Durán y Mayorga (1998). 2 En un mercado bancario desarrollado, un banco fuerte o con sólida presencia puede mantener una posición de liquidez más baja que un banco más pequeño o con escasa presencia en el mercado, dado que el primero puede conseguir fondos más fácilmente en el mercado interbancario o con fuentes externas. Por el contrario, en un mercado bancario no muy desarrollado en donde típicamente los bancos toman depósitos de corto plazo y forman créditos de corto plazo efectuando escasas transferencias de recursos entre los bancos (bajo desarrollo del mercado interbancario), la liquidez puede ser cuantificada en forma apropiada mediante la utilización de los índices estáticos tradicionales. En síntesis, mientras más desarrollados los mercados monetarios, los bancos podrían administrar más fácilmente su posición de liquidez, con lo cual los indicadores tradicionales perderían buena parte de su aplicabilidad2. La identificación y cobertura del riesgo por liquidez a que podría verse expuesta una institución financiera, es de crucial importancia ya que su adecuada administración es la que determinará la capacidad de poder cumplir con los egresos demandados por la operación diaria del banco, tanto por operaciones activas como pasivas. Esto es, una eficiente gestión de este riesgo influye en la capacidad de cumplir con las obligaciones en el corto plazo así como en promover operaciones activas que generen rendimiento. Una inadecuada administración de la liquidez en una institución financiera puede degenerar, con el tiempo, en serios problemas de solvencia que podrían propiciar la quiebra de la institución. 1. Criterios Aplicados en Costa Rica En el caso de Costa Rica, la SUGEF, de acuerdo con lo establecido en la normativa SUGEF 11-96 (Reglamento para juzgar la situación económica financiera de las entidades fiscalizadas), evalúa la administración de la liquidez mediante la comparación del flujo de entrada de fondos proyectado a dos meses respecto a las salidas de fondos proyectadas para ese mismo período. Se utiliza para este propósito el informe denominado “flujos de efectivo proyectados”. También se emplean las relaciones de calce de plazos a uno y tres meses y ambos índices se ajustan por la volatilidad de las obligaciones a la vista con el público. Por otro lado, la División Económica del Banco Central también efectúa un seguimiento de la situación económico-financiera de la banca comercial mediante un sistema de indicadores de alerta temprana que posee, dentro de uno de sus componentes, un análisis de razones financieras en las principales áreas de interés: adecuación patrimonial, calidad y concentración de activos, liquidez, rentabilidad y perfil de riesgo. En lo que respecta al área de liquidez, los indicadores que se incluyen son los siguientes: • Activos de corto plazo / Pasivos de corto plazo (moneda nacional y extranjera). • Pasivos de corto plazo / Pasivos totales (moneda nacional y extranjera). • (Activo de corto plazo – Pasivo de corto plazo) / Pasivo total. • Disponibilidades / Depósitos del público. 2 Véase Ambran (1998). 3 2. Propuestas de Medición Para el caso de Costa Rica se recomienda medir la liquidez con base en los indicadores: • • • (Activo de corto plazo – Pasivo de corto plazo) / Pasivo total. (moneda nacional y extranjera) Disponibilidades / Depósitos del público. (moneda nacional y extranjera) Activo corto plazo / Pasivo corto plazo. (moneda nacional y extranjera) Si bien es cierto se reconocen las limitaciones de los indicadores estáticos, para el caso costarricense en donde el desarrollo del mercado interbancario no ha alcanzado el suficiente grado de profundidad, se considera conveniente aproximar la liquidez por medio de estas razones financieras. Asimismo, estas mediciones se deberían cuantificar para la moneda nacional y la extranjera, dado el creciente porcentaje de captación y movilización de fondos en moneda extranjera por parte de la banca costarricense. Aparte de que estas razones se encuentran dentro de las más utilizadas en el área del análisis financiero de la liquidez, la primera de ellas fue utilizada en un trabajo previo de la División Económica que trató de cuantificar la sensibilidad de la banca comercial ante cambios en el entorno macroeconómico3. 3. Principales Interrelaciones Macroeconómicas Con el fin de analizar la respuesta del riesgo de liquidez ante los cambios en el entorno macroeconómico, se expondrán las principales hipótesis en relación con los signos teóricos esperados de la sensibilidad de dicho riesgo ante el cambio de las principales variables macroeconómicas. Dichas hipótesis son de naturaleza general y no necesariamente se encuentran ligadas con alguna razón financiera o indicador de liquidez en particular. Los signos esperados para las diferentes relaciones, los cuales se indican entre paréntesis, son los siguientes: Nuevas Colocaciones (-): Es de esperar que ante un aumento en las nuevas colocaciones en el Sistema Bancario Nacional, la liquidez de una entidad particular disminuya, por tanto habría una relación negativa entre ambas. Indice Mensual de Actividad Económica (-): La respuesta de la liquidez de los intermediarios ante cambios en el nivel de actividad puede analizarse de la siguiente forma: el incremento del nivel de actividad real motiva a los empresarios para aumentar su volumen de operaciones para lo cual requieren de financiamiento adicional, por tanto disminuye la liquidez de los intermediarios, o bien que sus expectativas de crecimiento les motiven a expandirse y solicitar créditos adicionales, generando el mismo efecto en la liquidez de los bancos. Por consiguiente la relación entre cambios en el IMAE y la razón de liquidez de los intermediarios es negativa, reflejando un aumento en el riesgo de liquidez. 3 Véase Durán et.al. (1999). 4 Tasa de interés activa (+): Se espera una relación directa entre la liquidez y la tasa activa del mercado bancario, pues ante aumentos en esta tasa, algunos demandantes de crédito no desearán formalizar sus operaciones o buscarán fuentes alternativas de financiamiento, aumentando las disponibilidades de las entidades bancarias. ITCER (+): Un aumento en el índice de tipo de cambio efectivo real (depreciación de la moneda local), es de esperar que genere aumentos en los niveles de liquidez de los intermediarios, puesto que una devaluación del colón pone al sector exportador en una posición relativamente mejor en un primer momento, lo cual no lo incentiva a solicitar nuevas operaciones crediticias generando aumentos en la liquidez de los bancos. Por tanto en primera instancia es de esperar una relación directa entre ambos indicadores 4. Términos de Intercambio (+): Un aumento en la relación de términos de intercambio es de esperar que tenga un efecto positivo en la liquidez de las entidades bancarias, especialmente por el efecto que este precio relativo tiene sobre el sector exportador de nuestro país. Ante un aumento (mejora) en los términos de intercambio, el sector exportador no tiene tanta necesidad de recurrir al financiamiento bancario, lo cual podría redundar en aumentos en los niveles de liquidez de estas instituciones. Relación Déficit Fiscal/PIB (+): Es de esperar que un aumento en esta relación, se vea reflejado en presiones adicionales sobre la tasa de interés de mercado como efecto intermedio, lo cual representa un encarecimiento en el costo de los recursos para los diferentes agentes desestimulando la solicitud de nuevos créditos y aumentando la liquidez de los intermediarios bancarios. Por tanto la relación entre la liquidez y la razón déficit fiscal/PIB es de esperar que sea directa5. Crecimiento de la Base Monetaria (+): Es de esperar una relación directa entre la base monetaria y la liquidez. Si se produce un aumento de la emisión monetaria (su peso es aproximadamente de un 60% de la base) esto produce condiciones en la economía de una mayor liquidez que, en una segunda instancia, puede incrementar los niveles de captación de la banca comercial. Por otro lado, si el incremento es por la vía de los depósitos de los bancos en el Banco Central, ello de por sí es un indicador de mayores disponibilidades de recursos por parte de los intermediarios bancarios 6. 4 Existen dos supuestos que apoyan este tipo de causalidad. En primer lugar, que buena parte de la cartera crediticia de los bancos se encuentra colocada en el sector exportador y, en segundo lugar, que la banca comercial no aplica de manera generalizada la práctica de otorgar financiamiento en moneda extranjera en actividades que producen bienes no transables. 5 Bajo las condiciones particulares de la economía costarricense se podría esperar también que con un elevado déficit fiscal y mayores tasas de interés, existan presiones para que los bancos comerciales inviertan en títulos del Gobierno, viendo reducido su nivel de liquidez. Sin embargo, se podría argumentar que el destino que escoja el banco para asignar sus excedentes de liquidez en relación con su demanda de crédito, ocurre en una segunda etapa luego de que el otorgamiento de este disminuye como consecuencia de las mayores tasas de interés. 6 En una segunda vuelta de interacciones, también podrían presentarse mayores presiones inflacionarias con lo que se producirían los efectos mencionados seguidamente para el caso de la inflación. 5 Tasa de inflación (+): Ante aumentos generalizados en el nivel de precios, los agentes económicos pueden percatarse que el costo real de sus recursos invertidos a la vista (parte del pasivo circulante de los bancos) está aumentando, por lo que se produce una baja en dicho pasivo. Por otro lado, se supone que el activo circulante de los intermediarios se mantiene constante, dado que representa los requerimientos mínimos de liquidez para su funcionamiento. Dado lo anterior, la razón de liquidez seleccionada aumentaría. Tasa de subasta (+): Es de esperar que cambios en la tasa de subasta se reflejen en cambios en la liquidez de los intermediarios en el mismo sentido. Esto sería, ante aumentos en la tasa de subasta, se generan aumentos en las tasas activas de los intermediarios lo cual desincentiva a los agentes económicos a endeudarse, y aumenta la liquidez de los bancos. La tabla siguiente resume los efectos de las variables macroeconómicas sobre la razón Activo de corto plazo/Pasivo de corto plazo y a su vez sobre el riesgo de liquidez. TABLA N°1 RIESGO DE LIQUIDEZ RESUMEN DE EFECTOS TEÓRICOS ESPERADOS SOBRE LAS RAZONES FINANCIERAS Y RIESGOS SELECCIONADOS VARIABLE Nuevas colocaciones IMAE Tasa de interés activa ITCER Términos de intercambio Déficit fiscal / PIB Base monetaria Tasa de inflación Tasa de subasta EFECTO SOBRE RAZÓN EFECTO SOBRE RIESGO Negativo Negativo Positivo Positivo Positivo Positivo Positivo Positivo Positivo Positivo Positivo Negativo Negativo Negativo Negativo Negativo Negativo Negativo B. RIESGO CREDITICIO El riesgo crediticio se refiere al posible incumplimiento por parte de los clientes bancarios de las obligaciones crediticias, bajo las condiciones originalmente pactadas, es decir se relaciona con la capacidad de los prestatarios de realizar pagos de intereses y principal en el tiempo establecido en el contrato, con las consecuencias que esto tiene sobre las ganancias o el capital de la entidad. Por lo anterior se dice que este riesgo es una consecuencia natural de las actividades de prestamista de los bancos. El riesgo crediticio de una entidad bancaria se ve afectado por elementos tanto de carácter macroeconómico como microeconómico, es decir en la evolución de este son importantes tanto el comportamiento del entorno macroeconómico como el desempeño de cada entidad particular. 6 Es importante tener presente que existe una diferencia entre lo que se entiende como calidad de la cartera crediticia y el riesgo crediticio propiamente dicho, este último se refleja expost en la cartera atrasada del banco. Por lo anterior, el indicador tradicionalmente empleado para medir este riesgo, cual es, la evolución de la cartera atrasada respecto a la cartera total de los bancos, si bien describe la situación de la cartera para un determinado período no necesariamente permite evaluar las pérdidas o el deterioro patrimonial que podría enfrentar una entidad financiera en el futuro. Además, la evolución de la cartera atrasada se ve influida por otros aspectos que generan “ruido” en este indicador. Tal es el caso por ejemplo, de prácticas inadecuadas de clasificación de algunas operaciones o de “limpiezas de cartera”. Adicional al indicador tradicional ya comentado, la literatura propone el uso de indicadores complementarios como son: • • Provisiones por pérdida de cartera/ cartera vencida. Provisiones por pérdida de cartera/ cartera riesgosa7. Existen muchas razones por las cuales se justifica y se hace necesario dar seguimiento a un riesgo de la naturaleza del crediticio. No solo por el hecho de que en el caso de la banca costarricense un alto porcentaje de los activos se encuentra en colocaciones crediticias, sino porque se trata de un factor que se encuentra relacionado con diferentes aspectos de carácter macro y microeconómico. El desenvolvimiento macro puede afectar a los bancos y conducir a crisis. Por ejemplo, un ciclo económico adverso puede provocar problemas de recuperación en la cartera de créditos de los bancos, afectando finalmente su solvencia. Muchos estudios evidencian la ocurrencia de ciclos recesivos previos a la ocurrencia de crisis bancarias en algunos países latinoamericanos 8. Ante auges crediticios el riesgo de cartera se incrementa y los créditos otorgados a empresas con dudosa capacidad de pago probablemente también se incrementan puesto que los intermediarios poseen información imperfecta9. Por otro lado, las políticas monetaria y fiscal, que operen sobre la demanda agregada con el fin de alcanzar los objetivos últimos de política económica (inflación y crecimiento), pueden a su vez reducir los auges de crédito y de este modo indirecto contribuir a preservar la solvencia del sistema financiero. Los aspectos microeconómicos incluyen algunos elementos que son controlables por parte de las entidades financieras como las sanas políticas de crédito al interior de las entidades o una buena gestión de cobro. Otros elementos, microeconómicos escapan al control directo de los intermediarios tales como una adecuada legislación que evite malas prácticas por parte de deudores morosos con capacidad pero sin voluntad de pago y la existencia de estándares de supervisión prudencial que fomenten en los bancos un adecuado registro y control de la calidad de su cartera. 7 8 9 Entendiendo por cartera riesgosa aquella clasificada como C+D+E. Véase, Durán y Mayorga (1998). Un tema relacionado con ese término es la asimetría de la información. 7 1. Criterios Aplicados en Costa Rica En investigaciones realizadas para el caso de Costa Rica se ha hecho uso del indicador tradicional de riesgo crediticio, tal es el caso del estudio sobre la sensibilidad de la banca comercial ante variaciones en el entorno macroeconómico10. Por su parte, SUGEF analiza la calidad de los activos según la morosidad de su cartera de préstamos, el nivel de pérdidas esperadas en relación con el activo total y la concentración de créditos por categorías de riesgo a través de las siguientes relaciones: • • • Morosidad mayor a 90 días/ cartera directa. Pérdida esperada en activo total/ activo total. Cartera A+B / cartera total. Dentro del enfoque de la SUGEF, el análisis de estos indicadores se contempla dentro del riesgo de solvencia pues, este último se presenta cuando el nivel de capital es insuficiente para cubrir las pérdidas no protegidas por las estimaciones, erosionando su base patrimonial11, tal como se mencionó al inicio. Una posibilidad adicional que se plantea recientemente para estimar este riesgo es encontrar una función de distribución de probabilidad que permita evaluar el riesgo de no pago o de deterioro en la calidad de la cartera, para ello se procede a estimar funciones de probabilidad beta12. En este último campo, la sección de Operaciones Bancarias del Departamento Monetario efectuó una estimación de este tipo de riesgo empleando funciones de probabilidad beta, con información agregada: bancos estatales y bancos privados 13. 2. Propuestas de Medición Para el caso costarricense y dadas las limitaciones de información con que se cuenta, es más recomendable aproximar el riesgo crediticio a través del siguiente indicador: • Cartera morosa / cartera total de los bancos (Por tipo de moneda, nacional y extranjera). Este indicador refleja el riesgo crediticio del banco: aquellos bancos con elevada proporción de activos problemáticos deberán cubrir las pérdidas asociadas a dichos activos reduciendo sus utilidades y, finalmente su capital. Por tanto una elevada tasa de cartera atrasada a colocaciones brutas estará positivamente relacionada con la probabilidad de insolvencia o quiebra bancaria. 10 Véase, Durán et. al. (1999). Véase, SUGEF 11-96. 12 Este procedimiento es un caso particular de la metodología de “valor en riesgo”, conocida como VaR por sus siglas en inglés. 13 Véase, Redondo (2000). 11 8 La información necesaria para la elaboración del indicador de riesgo que se utilizará son los estados financieros mensuales de los intermediarios bancarios que suministra la SUGEF al Banco Central. 3. Principales Interrelaciones • Interrelaciones microeconómicas i) Costos del Crédito (+): Tasa de interés en moneda nacional en términos reales y en moneda extranjera que cobra cada banco. Esta variable influye sobre capacidad de pago de los deudores. Se propone el uso de las tasas activas promedio ponderadas por actividad por banco. O bien las tasas activas de actividades como industria, agro y comercio. Si bien se asume que mayores tasas de interés activas pueden incidir en una elevación de la tasa de morosidad del portafolio, es necesario señalar la probable existencia de bidireccionalidad en las relaciones de causalidad entre ambas variables 14. • Interrelaciones macroeconómicas i) Nuevas Colocaciones (+): Es de esperar que ante un aumento en las nuevas colocaciones en el Sistema Bancario Nacional, la morosidad de la cartera de una entidad particular tiene mayor probabilidad de verse deteriorada, por tanto se espera una relación positiva entre ambas 15. Se trabajó con el criterio de mora legal que consiste en determinar la totalidad de la deuda como atrasada a partir de un día de incumplimiento de la fecha de pago. ii) Indice Mensual de Actividad Económica (-): Se espera que ante aumentos en el nivel de actividad real, los deudores estén en mayor capacidad de hacer frente a sus obligaciones bancarias a través de un mejoramiento en sus flujos de caja operacionales, por tanto la relación de morosidad de cartera tendería a mostrar un mejor desempeño. En este sentido el signo esperado para esta relación es negativo. En este punto es importante evaluar indicadores de producción por sector puesto que probablemente aquellos en los cuales exista una mayor concentración o mayor acceso al crédito bancario serán los que incidan más significativamente sobre la situación de la cartera crediticia del banco. Para el caso costarricense se propone el uso de los indicadores mensuales de actividad de los sectores agropecuario, industria y comercio. iii) Tasa de interés activa (+): Para analizar esta relación se emplea la tasa de interés activa promedio del sistema bancario nacional correspondiente al rubro “otras actividades”. Considerando que en la actualidad casi la totalidad de las operaciones crediticias se pacta a tasa variable, es de esperar que ante aumentos en este precio, la morosidad de cartera de los bancos se vea deteriorada, dado que algunos deudores 14 Véase, Muñoz, J (?) Aquí se parte del supuesto de que una mayor expansión de las colocaciones bancarias busca incrementar la tasa de ganancias, para lo cual se debe recurrir a clientes con mayor inclinación al riesgo. Además, se presentan los problemas deriva dos de la selección adversa. 15 9 podrían entrar en problemas de pago. Por tanto se daría una relación directa entre el riesgo de crédito y la tasa activa del mercado bancario. iv) ITCER (-): Ante aumentos en el índice de tipo de cambio efectivo real (depreciación de la moneda local), se espera un efecto sobre la morosidad de la cartera crediticia de los bancos en sentido contrario, en vista de que el sector exportador se está viendo relativamente beneficiado con este movimiento del tipo de cambio, lo cual debería generar mejoras en el servicio de sus deudas con el sistema financiero en general y bancario en particular. v) Términos de Intercambio (-): Ante un aumento (mejora) en los términos de intercambio (los precios de exportación aumentan relativamente más que los de importación), el sector exportador se ve beneficiado, lo cual podría traducirse en una mejora en la atención de las obligaciones crediticias por parte de este sector, disminuyendo el riesgo de crédito de los intermediarios bancarios. vi) Riesgo cambiario: Medido a través de un coeficiente de volatilidad del tipo de cambio del colón respecto al dólar, con el objetivo de evaluar el impacto de devaluaciones no esperadas sobre la situación de mora en la cartera de créditos denominada en moneda extranjera. Esta variable tiene sentido en modelos que expliquen los determinantes del riesgo crediticio en moneda extranjera. Es de esperar que los indicadores de cartera atrasada respondan en relación directa esto obedece a la hipótesis intuitiva de que una mayor devaluación “no esperada” deteriora la calidad de los créditos denominados en dólares. vi) Relación Déficit Fiscal /PIB (+): Esta relación se considera como un indicador de la necesidad de financiamiento por parte del Gobierno, por tanto del estrujamiento del sector privado. Así, el efecto de un aumento en esta relación genera presiones en el mercado financiero (alzas en las tasas de interés), y éste a su vez un deterioro de las carteras crediticias de los bancos. Es de esperar una relación directa entre este indicador y la morosidad de cartera. vii) Crecimiento de la Base Monetaria (+): Es de esperar una relación positiva entre el crecimiento en la base monetaria y la morosidad de algunos agentes económicos, dado que la expansión monetaria puede provocar mayores presiones inflacionarias, debilitando la capacidad de pago de los deudores. viii) Tasa de inflación (+): Se espera que conforme aumente la tasa de inflación de una economía, la morosidad de cartera de los intermediarios se vea deteriorada. Un proceso inflacionario genera mayor incertidumbre en la economía producto de un deterioro generalizado del entorno macroeconómico lo que motiva a que los deudores (empresas) decidan asignar sus recursos escasos a la atención de otras prioridades. En este sentido la relación teórica esperada es directa. ix) Tasa de subasta (+): La relación entre la tasa de subasta a 6 meses y el riesgo de crédito, es de esperar que sea directa, puesto que ante aumentos en este precio, se espera un efecto intermedio sobre las tasas activas de los intermediarios bancarios, lo cual encarece el financiamiento para los agentes económicos, generando problemas de pago para algunos de ellos en detrimento de la calidad de cartera de los bancos del sistema. 10 La tabla N°2 muestra las relaciones esperadas entre el indicador seleccionado y las variables macroeconómicas que serían relevantes para el estudio de problemas en la cartera crediticia de los bancos. TABLA N°2 RIESGO DE CRÉDITO RESUMEN DE EFECTOS TEÓRICOS ESPERADOS SOBRE LAS RAZONES FINANCIERAS Y RIESGOS SELECCIONADOS VARIABLE Costo del crédito por actividad Nuevas colocaciones IMAE Tasa de interés activa ITCER Términos de intercambio Riesgo Cambiario Déficit fiscal / PIB Base monetaria Tasa de inflación Tasa de subasta EFECTO SOBRE RAZÓN EFECTO SOBRE RIESGO Positivo Positivo Negativo Positivo Negativo Negativo Positivo Positivo Positivo Positivo Positivo Positivo Positivo Negativo Positivo Negativo Negativo Positivo Positivo Positivo Positivo Positivo C. RIESGO CAMBIARIO El riesgo cambiario se define como la exposición a los movimientos en el tipo de cambio que puedan generar una reducción en los ingresos o un incremento en los gastos financieros de una institución que capta y presta recursos en divisa extranjera, o sea el efecto directamente sobre el margen financiero. El grado de exposición al riesgo cambiario de una entidad bancaria depende del volumen o posición existente entre activos y pasivos en moneda extranjera. La volatilidad de los tipos de cambio genera incertidumbre sobre el valor de los activos y pasivos y sobre los ingresos y gastos en divisa extranjera que se perciben y/o realizan. Las fluctuaciones o volatilidades de los tipos de cambio son la causa directa del riesgo cambiario. Las exposiciones al riesgo cambiario pueden reducirse o minimizarse mediante técnicas de cobertura. La cobertura lo que pretende es asegurar, en la medida de lo posible, que los beneficios obtenidos de sus activos o los costos de sus pasivos sean menos sensibles a las variaciones de los tipos de cambio. No obstante que el mercado local no ofrece alternativas de coberturas o derivados 16, los agentes económicos nacionales tienen la posibilidad de realizar sus coberturas en el extranjero mediante una empresa especializada en el campo. 16 Son innovaciones financieras o ingeniería financiera, mediante la cual se desarrollan instrumentos de protección ante la volatilidad en los tipos de cambio, tasas de interés, precios de las acciones, precios de bienes y servicios, así como, de los procesos inflacionarios. Algunos de estos derivados son: swaps, opciones, futuros y forward, y cada uno de estos tienen diferentes modalidades de aplicación. Para mayor detalle véase a Mansell, Catherine, 1994. 11 Al respecto, se considera que el riesgo cambiario para la banca costarricense se puede aproximar por medio de la estructura de los estados financieros según sea la posición en moneda extranjera 17, dolarización de la cartera crediticia, dolarización de los pasivos, etc., tal y como se planteará más adelante. Las posiciones en moneda extranjera de los bancos están expuestas al riesgo cambiario, aunque también estas operaciones dan origen a otro tipo de riesgos como riesgos de crédito y liquidez. En este sentido, el riesgo cambiario en el mediano plazo se puede transformar en riesgo crediticio ante la imposibilidad de pago de los prestatarios, dado el incremento en el servicio de la deuda a moneda nacional, y finalmente esta situación también podría afectar la liquidez de las entidades, llevándola al incumplimiento de sus pasivos. El riesgo cambiario puede tener efectos en los intermediarios financieros en el corto y mediano plazo, ambos importantes y depende fundamentalmente de la volatilidad del tipo de cambio y sus interrelaciones, lo cual se mencionó anteriormente: • En el plazo inmediato, el riesgo cambiario se puede reflejar en los estados financieros, en función de la posición de sus activos y pasivos en moneda extranjera con respecto a la moneda local de cada institución o a nivel del sistema bancario global. • En el mediano plazo, el riesgo cambiario puede convertirse en riesgo crediticio cuando la devaluación dificulte a los deudores hacerle frente a sus obligaciones dado el incremento en el costo financiero de la moneda extranjera. La SUGEF dentro del modelo de calificación de riesgo global, según lo establecido en la normativa SUGEF 11-96, le da seguimiento al indicador de posición de moneda extranjera respecto al patrimonio dolarizado, así como el cumplimiento del Reglamento de Operaciones Cambiarias. Este Reglamento tiene como objetivo establecer las normas que regulan las operaciones con divisas del Mercado Cambiario en el territorio nacional, de conformidad con lo dispuesto en la Ley Orgánica del Banco Central de Costa Rica 7558, del 27 de noviembre de 1995. 1. Propuestas de Medición Con el objetivo de darle seguimiento a las operaciones en dólares que se realizan dentro del sistema bancario nacional, se proponen los siguientes indicadores: • Pasivos en dólares / Activos en dólares. Entre mayor sea esta razón más será el riesgo cambiario de una entidad bancaria puesto que sus obligaciones crecen cada vez más respecto a sus activos, lo cual le da menos grados de libertad para reaccionar ante una fuerte devaluación del tipo de cambio, pues se le dificultaría pagar sus pasivos y por otra parte la probabilidad de 17 Para mayor detalle véase a Segura, Genaro, (1997). 12 recuperación de sus activos sería cada vez menor, generándose una crisis bancaria eminente. • Pasivos en dólares / Reservas internacionales netas 18. Este es un indicador a nivel macro cuyo objetivo es determinar la eventual pérdida de divisas que podría tener el Banco Central ante una crisis bancaria ocasionada por una fuerte devaluación, en donde los inversionistas (depositantes) sacarán rápidamente sus recursos para protegerse de la crisis. Este indicador nos dirá aproximadamente la proporción de divisas que podría perder el país en presencia de una crisis bancaria generada por una fuerte devaluación, y por tanto, entre mayor sea esta razón mayor será el riesgo cambiario. 2. Principales Interrelaciones Macroeconómicas El conjunto de interrelaciones macroeconómicas con respecto al riesgo cambiario gira en torno a la variabilidad del tipo de cambio. En la medida en que el comportamiento de esta variable sea más incierto, elevadas posiciones en los diferentes indicadores adquieren un carácter especulativo, en el sentido de que implícitamente las entidades bancarias “apuestan” a la permanencia del sistema de minidevaluaciones. Seguidamente se analizan las principales hipótesis en relación con los signos teóricos esperados sobre los indicadores de riesgo cambiario ante cambios en variables macroeconómicas. Tipo de Cambio (+): Una fuerte devaluación tendrá un efecto directo y positivo sobre los indicadores de riesgo propuestos, ya que las entidades bancarias tendrían dificultad para hacerle frente a sus pasivos. Además, esta devaluación llevaría a una sustitución monetaria por parte de los agentes económicos con el interés de protegerse en una moneda más fuerte, lo cual llevará a que estos indicadores de riesgo sean aun mayores. Tasa de indiferencia (+): Un aumento en esta tasa implicará un mayor rendimiento de las inversiones en dólares respecto a moneda local, lo que llevaría a aumentar los pasivos en dólares del sistema bancario, incrementándose el riesgo en ambos indicadores. Tasas de interés internacionales (-): Cuando estas aumentan (en un primer momento) harán que los inversionistas trasladen sus recursos al exterior donde obtendrán un mayor rendimiento, disminuyendo los pasivos bancarios locales, lo que dará un menor riesgo cambiario. Inflación (+): un mayor aumento en el nivel general de precios de la economía nacional implicará una reducción de los rendimientos en colones en términos reales, lo que hará que se presente una mayor sustitución monetaria, aumentando los pasivos en dólares de las entidades bancarias y su nivel de riesgo también será mayor. 18 Véase, Durán et. al. (1999). 13 Términos de intercambio (-): Un aumento en los términos de intercambio se traduce en un mayor precio relativo de las exportaciones, lo que dará un ingreso adicional de divisas y por tanto las RIN también crecerán, dando como resultado una reducción del riesgo cambiario. Las interrelaciones que se esperan entre un indicador de riesgo cambiario y algunas variables macroeconómicas se esquematiza a continuación. En este caso se consideran principalmente variables precio por la naturaleza del riesgo que es está presentando. TABLA N°3 RIESGO CAMBIARIO RESUMEN DE EFECTOS TEÓRICOS ESPERADOS SOBRE LAS RAZONES FINANCIERAS Y RIESGOS SELECCIONADOS VARIABLE EFECTO SOBRE RAZÓN EFECTO SOBRE RIESGO Positivo Positivo Negativo Positivo Negativo Aumenta Aumenta Disminuye Aumenta Disminuye Tipo de cambio Tasa de indiferencia Tasas de interés internacionales Inflación Términos de intercambio D. DOLARIZACIÓN DE CARTERA En Costa Rica, el proceso de dolarización de las actividades bancarias ha cobrado importancia en los últimos años, en vista de ello se considera oportuno incorporar al análisis un indicador de este proceso, el cual consiste en la relación entre la cartera de crédito en dólares a la cartera total del banco. Esta variable corresponde a una medida que permite aproximar dos tipos diferentes de riesgos bancarios: riesgo de crédito y riesgo cambiario. Aproxima el riesgo de crédito porque en un país pequeño con una moneda débil, cuanto mayor sea la cartera en una moneda extranjera mayor es también la probabilidad de que una fuerte devaluación induzca atrasos en los pagos. El riesgo cambiario se presentaría ante la eventualidad de una apreciación del colón, ya que con ésta el valor de la cartera en dólares expresada en colones se reduce. Sin embargo en Costa Rica la devaluación ha sido la norma desde inicios de los ochenta (salvo en algunos meses de 1992, período en que se presentó una apreciación); por lo anterior, la probabilidad de una reducción en el valor de la cartera por apreciación del colón es casi nula, no obstante la posibilidad existe. Seguidamente se presentan las relaciones teóricas esperadas entre el indicador de dolarización de cartera y las principales variables macroeconómicas analizadas. Tasa de interés activa en dólares: (-) Un incremento de la tasa de interés activa en dólares hace menos atractivo endeudarse en esta moneda por lo que los créditos bancarios y la razón cartera en dólares / cartera total tiende a reducirse. 14 Tasa de interés activa en colones: (+) La tasa de interés activa en colones tiene el efecto contrario sobre el valor del coeficiente cartera en dólares a cartera total, puesto que ante un incremento de ésta se produce un efecto de sustitución de la deuda en dólares por la deuda en colones, de esta manera tiende a reducirse la razón. ITCER: (+) El índice de tipo de cambio real tiene un efecto positivo sobre la razón de dolarización de cartera de los bancos. Un aumento del ITCER mejora la competitividad de los exportadores quienes, probablemente mejoren sus márgenes de utilidad e incrementen sus ventas. Si los exportadores tratan de aprovechar las oportunidades de crecimiento que ofrece el mercado y suponiendo que ellos son demandantes de crédito principalmente en dólares (dado su vínculo con el mercado internacional) se genera un incremento de la cartera en dólares de los bancos. Tipo de cambio: (-) La devaluación genera un aumento del costo de endeudarse en dólares con lo que se reduce la cartera en dólares de los bancos. Este estudio supone que este efecto de corto plazo es el que se presenta. A más largo plazo la devaluación generaría una mejoría en la competitividad y un incremento de la razón. En resumen, a corto plazo el signo sería negativo, pero con algunos rezagos el signo se tornaría incierto. Volatilidad del tipo de cambio: (-) La volatilidad del tipo de cambio tiene un efecto negativo sobre el endeudamiento en dólares, pues ante la mayor incertidumbre sobre el valor futuro del dólar los agentes económicos estarán menos dispuestos a contraer compromisos nominados en dicha moneda. En Costa Rica desde hace aproximadamente 15 años existe mucha certeza sobre la variación del valor del tipo de cambio, la volatilidad del tipo de cambio es prácticamente constante y de un solo sentido (devaluación), esto hace que sea inconveniente usar la variación porcentual del tipo de cambio como una medida de volatilidad. Déficit fiscal / PIB: (+) El efecto del déficit fiscal se presenta a través de la tasa de interés. Cuanto mayor sea el déficit mayor será la tasa de interés en colones y como se indicó anteriormente la tasa de interés tiene un efecto positivo sobre el cociente cartera en dólares / cartera total. IMAE: (+,-) El efecto de la actividad económica sobre la dolarización de la cartera es incierto. Cuanto mayor es el IMAE mejora la situación económica de los agentes económicos y probablemente muchos de ellos incrementen sus deudas en los bancos, sin embargo no se puede saber a priori en que tipo de moneda preferirán endeudarse, si lo hacen en mayor proporción en dólares el signo será positivo, pero si es en colones éste será negativo. Si el incremento en el endeudamiento es proporcional en ambas monedas no existe efecto de la actividad económica sobre la razón. 15 La siguiente tabla resume las interrelaciones macroeconómicas en torno a este indicador de dolarización de cartera. TABLA N°4 RIESGO DE DOLARIZACIÓN DE CARTERA RESUMEN DE EFECTOS TEÓRICOS 1 ESPERADOS SOBRE LAS RAZONES FINANCIERAS Y RIESGOS SELECCIONADOS VARIABLE Tasa de interés activa dólares Tasa de interés activa colones ITCER Devaluación del tipo de cambio Volatilidad del tipo de cambio Déficit fiscal / PIB IMAE EFECTO SOBRE RAZÓN Negativo Positivo Positivo Negativo* Negativo Positivo Incierto EFECTO SOBRE RIESGOS CRÉDITO CAMBIARIO Negativo Negativo Positivo Positivo Positivo Positivo Negativo* Negativo* Negativo Negativo Positivo Positivo Incierto Incierto * El efecto de la devaluación sobre la razón de dolarización de cartera a mediano plazo es incierto. El primer efecto de una mayor devaluación corresponde un incremento del costo de endeudarse en dólares, por lo que se reduce la cartera en dólares, pero a más largo plazo ésta genera una mejoría en la competitividad que eventualmente produce un incremento del endeudamiento en dólares. E. RIESGO DE TASA DE INTERÉS (RTI) Es el riesgo de que cambios en la tasa de interés puedan afectar negativamente la situación financiera de un banco19. Dicho riesgo puede tener efectos adversos desde dos enfoques diferentes, pero complementarios, los ingresos 20 del banco y su valor económico21. Desde la perspectiva de los ingresos, la cual es la forma tradicional de medir el riesgo de tasa de interés, el análisis se concentra en el impacto de los cambios en la tasa de interés sobre los ingresos financieros netos del banco, los que tradicionalmente han sido la más significativa fuente de beneficios para los bancos. El uso del valor económico trata de aproximar la sensibilidad del valor neto del banco (medido por el valor presente de los flujos netos de caja esperados) ante las fluctuaciones de la tasa de interés. Este brinda una visión más amplia de los potenciales efectos a largo plazo de los cambios en la tasa de interés, sin embargo la medición del valor económico requiere de mayor número de supuestos y su precisión depende de la seguridad y validez de esos supuestos. 19 Hay diferentes formas de medir la situación financiera de un banco, tres de las más comunes variables objetivo asociadas con el manejo del riesgo de tasa de interés son el ingreso financiero neto, el valor de mercado del patrimonio y la razón entre el patrimonio y el activo total. 20 El ingreso financiero neto (la diferencia entre los intereses percibidos y los pagados) es una medida que se concentra en el corto plazo, en el efecto de los cambios en la tasa sobre los ingresos netos en los próximos 3 a 12 meses. Tiene un carácter contable y está orientada a un objetivo de ingresos. 21 El valor de mercado del patrimonio es la diferencia entre los valores presentes de los activos y los pasivos. Esta es una medida orientada al concepto de capitalización, al ingreso económico a largo plazo y al valor de mercado del banco. La razón entre el patrimonio y el activo es otra medida orientada al valor de mercado y a la proporción del activo que representa el capital. 16 Se han propuesto algunas metodologías para medir el riesgo de tasa de interés que asume un banco. Seguidamente se presentan algunas de éstas. 1. Método de Análisis de la Brecha Consiste en la medición del RTI a través de la diferencia entre activos y pasivos financieros sensibles a la tasa de interés. Los activos y pasivos se clasifican en bandas temporales de acuerdo a sus plazos de vencimiento, si éstos son pactados a tasa fija; o a sus periodos de ajuste de la tasa de interés si la tasa acordada es variable. Para cada banda de tiempo t se calcula la brecha Brecha t = Activos t - Pasivos t El supuesto central de esta metodología es que si las tasas activas y pasivas de un banco se comportan con una correlación positiva casi perfecta, un exceso de activos sobre pasivos (brecha positiva) mejorará los ingresos financieros netos ante un incremento de las tasas de interés y los reducirá ante una disminución de éstas; por el contrario, un excedente de los pasivos sobre los activos (brecha negativa) reducirá el saldo de ingreso financiero ante un aumento de la tasa de interés y lo incrementará ante una disminución. Cuando se presenta una brecha positiva se dice que el banco es sensible por activos y si ésta es negativa el banco es sensible por pasivos. Como resultado de aplicar esta metodología se obtienen un determinado número de brechas, una por cada banda temporal. En la literatura se habla de brecha incremental para referirse a la brecha correspondiente a cada banda y de brecha acumulativa, a la suma de las brechas incrementales. En la medida en que las brechas sean cero el banco asume un menor riesgo de tasa de interés. Una forma común de trabajar este método es incluir todas las fuentes de los activos, cuando se hace de esta manera la brecha acumulativa total es necesariamente cero. La brecha puede calcularse omitiendo las bandas temporales, es decir se calcula una brecha total. Sin embargo esta medida es más imprecisa pues no toma en cuenta los periodos de reajuste de las tasas de interés. El cálculo de las brechas se hace con la finalidad de administrar la estructura de activos y pasivos de la entidad y de esta manera reducir la exposición al riesgo. 2. Método de Duración El método de duración utiliza la clasificación de los activos y pasivos en bandas temporales del método anterior y lo combina con el cálculo de la elasticidad del valor presente de los instrumentos financieros ante variaciones de la tasa de interés. A esta elasticidad también se le conoce como duración modificada, pues parte del concepto de duración. 17 La duración de un instrumento financiero (Duración de Macaulay) es el cálculo del promedio de los diferentes plazos de los flujos de caja que genera ese instrumento, ponderados por los valores presentes de cada uno de esos flujos de caja. Al dividir ésta por uno más la tasa de rendimiento del activo al vencimiento se obtiene una medida que aproxima la elasticidad22. Este método toma los activos y pasivos financieros correspondientes a cada banda de tiempo y les aplica la elasticidad, obteniendo así el monto en colones, pesos, dólares, etc. de cada activo que podría perderse o ganarse ante una variación del 1% de la tasa de interés. Esos valores de activos y pasivos expuestos a riesgo se suman (o restan si son pasivos) con lo que se obtiene un valor de exposición total. Este último valor se puede relacionar con la posición financiera neta o con el activo total para obtener un índice de exposición al RTI que permita hacer comparaciones entres bancos. 3. Valor en Riesgo (Value at Risk) El método de valor en riesgo (VaR por sus siglas en inglés) pretende medir la pérdida potencial de un portafolio que resultaría si ocurren movimientos adversos relativamente grandes en los precios de mercado (tasa de interés, tipo de cambio, precios de activos financieros, etc.), en un periodo de tiempo determinado y con una significancia dada. Para determinar el VaR se asume que la pérdida (ganancia) potencial sigue una cierta función de densidad de probabilidad, es decir el cálculo consiste en encontrar la distribución de probabilidad de la pérdida o ganancia esperada en el portafolio ante un cambio (usualmente un 1%) en los precios de mercado, sobre un determinado horizonte de tiempo. Con esta distribución se busca cuál es el valor que determina una pérdida mayor o igual a sí mismo cuya probabilidad de ocurrencia corresponde al nivel de significancia seleccionado. 4. Método de Simulación El método de simulación consiste en la reproducción de lo que podría ocurrir en el futuro con la posición financiera del banco ante diferentes escenarios de cambio en la tasa de interés, dada la estructura actual del balance general. Su aplicación demanda una gran cantidad de información y recursos computacionales, así como la formulación de supuestos sobre el comportamiento futuro de diversas variables. Este método inicia con un balance general, toma en cuenta los calendarios de vencimientos y ajuste de las tasas de interés, las tasas de interés de cada ítem, hace pronósticos de ingresos, saldos de cuentas y flujos de caja para una serie de periodos futuros, se simulan los ajustes de tasas, vencimientos, refinanciamientos y nuevos negocios; en fin se trata de reproducir computacionalmente la posible realidad financiera contable que se espera se presente en el futuro. 22 Para más detalle sobre el procedimiento de cálculo de la elasticidad véase Houpt y Embersit (1991). 18 5. Aspectos Cualitativos Aunque se reconoce que históricamente el RTI no ha sido el que ha causado las mayores pérdidas a la banca comercial (Houpt y Wright. 1996), no deja de ser muy importante su medición y adecuada administración. Efectivamente, el negocio bancario debe aceptar, por su propia naturaleza, el tener que enfrentar el riesgo de que las tasas de interés se muevan de manera adversa para su situación financiera. Esta necesidad del manejo óptimo del RTI se vuelve más imperativa en un ambiente de variabilidad de las tasas de interés y de mayor competencia, lo cual obliga a los intermediarios a ser más eficientes en la administración de su portafolio. El desarrollo de avances tecnológicos y nuevos instrumentos financieros también es un elemento que puede originar incrementos en el RTI. Por otra parte, estos nuevos desarrollos cuando son administrados eficientemente permiten reducir dicho riesgo. En Costa Rica no se tiene conocimiento de que se aplique alguna de las técnicas para medir RTI. La Superintendencia General de Entidades Financieras (SUGEF) tampoco usa ninguno de estos métodos en su evaluación de la exposición a riesgos de los bancos, sin embargo tiene planeado próximamente implementar alguna forma de cuantificación. El Banco Central ha realizado algunos esfuerzos para cuantificar este riesgo, con el fin de tomar en cuenta sus implicaciones sobre la política económica23. Por otra parte, debe tenerse en cuenta que en nuestro país las tasas activas pueden ser ajustadas 24, situación que reduce el riesgo de tasa de interés. Muchas de las operaciones de crédito de los bancos se establecen con tasas ajustables. Por su parte, en las operaciones pasivas existen tanto tasas fijas como ajustables. Las tasas sobre certificados de inversión del público son en su mayoría fijas, sin embargo, las tasas sobre depósitos de ahorro y otras formas de depósitos de corto plazo son ajustables; también los bancos son prestatarios de créditos con entidades externas que muchas veces están pactados a tasas variables. Con todo, las tasas pasivas "fijas" lo son por el tiempo de vigencia del título, al vencimiento el banco puede si así lo desea negociar una tasa de interés diferente si es de su conveniencia. No obstante, esta misma variabilidad de la tasa puede incrementar el riesgo en la medida en que los contratos establezcan cierta rigidez al ajuste de las tasas. También debe tomarse en cuenta el incremento de las operaciones en moneda extranjera de los bancos nacionales, de las cuales las operaciones pasivas muestran concentraciones en instrumentos de corto plazo,25 lo cual expone a los bancos al riesgo de movimientos en la tasa de interés internacional. Se hace necesario, al menos, cuantificar este riesgo y si se considera pertinente tomar medidas para su adecuada administración. En este sentido la SUGEF está llamada a establecer regulaciones a los bancos para que éstos evalúen su RTI. 23 Véase Villalobos (2000). Ley 1644 Ley Orgánica del Sistema Bancario Nacional, artículo 70. 25 Véase Cruz et. al. (2000) y Villalobos (2000). 24 19 BIBLIOGRAFÍA Ambran, Jorge (1998). “Segunda generación de análisis de instituciones financieras”. Seminario efectuado los días 24 y 25 de julio de 1998 por J.A. Capital Markets. Ayuso, J; Pérez Jurado, M y Restoy, F. (1994). “¿Se ha incrementado el riesgo cambiario en el S.M.E. tras la ampliación de bandas?”. Banco de España, Servicio de estudios, Documento de trabajo No. 9419. Costa Ran, L, y Font Villalta, M. (1995). “Divisas y riesgos de cambio”. Instituto Español de Comercio Exterior (ICEX). Cruz, Guillermo, Durán Rodolfo, Mayorga Mauricio y Muñoz Evelyn (2000). “Organización y Comportamiento estratégico en la Industria Bancaria Costarricense”. GBF-02-2000 ESTUDIO. Departamento de Investigaciones Económicas, División Económica. Banco Central de Costa Rica. Durán, R., Mayorga, M. (1998). “Crisis bancarias: factores causales y lineamientos para su adecuada prevención y administración”. DIE-PI-03-98. Estudio. Departamento de Investigaciones Económicas. Banco Central de Costa Rica. Durán, R; Montero. R.; Muñoz, E. Y Mayorga, M. (1999). “Análisis de sensibilidad de la banca comercial ante cambios en el entorno macroeconómico “. GBF-43-99. ESTUDIO. Departamento de Investigaciones Económicas. División Económica. Banco Central de Costa Rica. Houpt, James V.; Embersit, James A. (1991). “A method for evaluating interest rate risk in U.S. commercial banks”. Vol. 77 Issue 8, p625, 13p. Federal Reserve Bulletin, August. Mansell Carstens, C. (1994). “Las nuevas finanzas en México”: Instituto Tecnológico Autónomo de México (ITAM), cuarta reimpresión. Muñoz, Jorge. (?) “Calidad de cartera del sistema bancario y el ciclo económico: Una aproximación econométrica para el caso peruano”. Departamento de Intermediación Financiera Bancaria. Banco de la Reserva del Perú. Redondo, Bernardita. (2000). “Calidad de la Cartera de Crédito y Riesgo Crediticio en el Sistema Bancario Costarricense”. DM-231, 22 de mayo. Departamento Monetario, División Económica, Banco Central de Costa Rica. Segura Calderón; G. (1997). “Definición de un marco general para el estudio de la fragilidad financiera en Costa Rica”. Trabajo de graduación, Universidad de Costa Rica, Sistema de Estudios de Posgrado, Maestría profesional en economía, Superintendencia General de Entidades Financieras (1996). Normativa SUGEF 11-96. “Reglamento para juzgar la situación económica-financiera de las entidades fiscalizadas”. 20 Villalobos, Pablo (2000). “Riesgo de Tasa de Interés en el Sistema Bancario Nacional. Brecha Estructural entre Activos y Pasivos”. DM-282. Departamento Monetario, Banco Central de Costa Rica. Wright, David M.; Houpt, James V. (1996). “An analysis of commercial bank exposure to interest rate risk”. Vol. 82 Issue 2, 9115, 14p. Federal Reserve Bulletin, February. cruzmg@bccr.fi.cr duranvr@bccr.fi.cr mayorgamm@bccr.fi.cr munozse@bccr.fi.cr 21 K:\Secretarias-Dirección\Investigaciones\Notas Técnicas\Notas Técnicas 2000\NT-08-2000-PDF.doc 23/04/a2:23