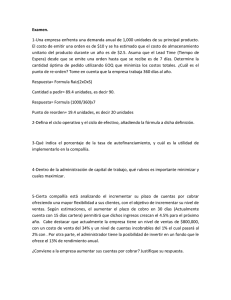

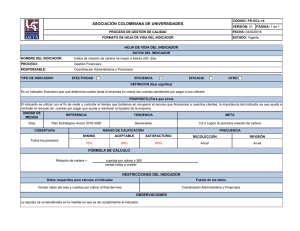

administración de cuentas por cobrar -un enfoque para la

Anuncio