Descargar documento

Anuncio

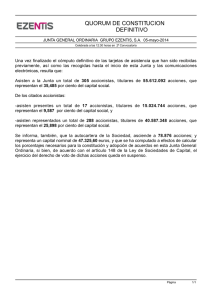

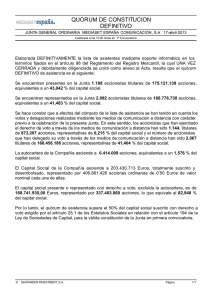

SOL MELIA S.A. Acuerdos Junta General Ordinaria y Extraordinaria de Accionistas 1 de junio de 2010 PUNTO PRIMERO. Examen y aprobación, en su caso, de las Cuentas Anuales (Balance, Cuenta de Pérdidas y Ganancias, Estado de Cambios en el Patrimonio Neto, Estado de Flujos de Efectivo y Memoria.) e Informe de Gestión de SOL MELIA S.A. y de las Cuentas Anuales e Informe de Gestión de su Grupo Consolidado, todo ello correspondiente al ejercicio cerrado el 31 de diciembre de 2009. Se somete a la aprobación de la Junta la siguiente propuesta: Aprobar las Cuentas Anuales y el Informe de Gestión tanto Individuales de SOL MELIÁ, S.A., como del Grupo Consolidado correspondientes al ejercicio social finalizado el 31 de diciembre de 2009, verificadas por el auditor de cuentas de la Compañía, PRICEWATERHOUSECOOPERS S.L. Se aprueba con los votos a favor de los titulares de 152.283.952 acciones, los votos en contra de los titulares de 100.000 acciones y la abstención de los accionistas titulares de 200 acciones. PUNTO SEGUNDO . Aplicación del resultado del ejercicio 2009 Se somete a la aprobación de la Junta la siguiente propuesta: En cuanto a las Cuentas Individuales se desprende un resultado negativo de CUARENTA Y OCHO MILLONES OCHOCIENTOS NOVENTA Y NUEVE MIL QUINIENTOS SESENTA Y TRES EUROS Y NOVENTA Y NUEVE CÉNTIMOS (48.899.563,99 €) que se propone sea aplicado a resultados negativos de ejercicios anteriores. Se acuerda la distribución de un dividendo neto de 0,0343 € por acción con cargo a reservas voluntarias de libre disposición de la Sociedad, que se hará efectivo el día 01 de Julio de 2010, conforme a los detalles previstos en el texto íntegro de la propuesta de acuerdo. Se aprueba con los votos a favor de los titulares de 152.384.152 acciones, los votos en contra de los titulares de 0 acciones y la abstención de los accionistas titulares de 0 acciones. PUNTO TERCERO. Examen y aprobación, en su caso, de la gestión del Consejo de Administración durante el ejercicio 2009. Se somete a la aprobación de la Junta la siguiente propuesta: A la vista de los Informes de Gestión presentados por la Administración, aprobar, sin reservas de clase alguna, la gestión realizada por el Consejo de Administración durante el mencionado ejercicio 2009. Se aprueba con los votos a favor de los titulares de 152.065.248 acciones, los votos en contra de los titulares de 318.704 acciones y la abstención de los accionistas titulares de 200 acciones. PUNTO CUARTO. Reelección de Consejeros 1. Reelección de D. Gabriel Escarrer Juliá como Consejero Ejecutivo 2. Reelección de D. Juan Vives Cerdà como Consejero Externo Dominical 3. Reelección de la Caja de Ahorros del Mediterráneo como Consejero Externo Dominical 4. Reelección de D. Alfredo Pastor Bodmer como Consejero Externo Independiente Se someten a la aprobación de la Junta las siguientes propuestas: 1. Renovar el cargo del Consejero Don Gabriel Escarrer Julià, por el plazo estatutario de cinco años en calidad de Consejero Ejecutivo. D. Gabriel Escarrer Julià seguirá ostentando el cargo de Presidente del Consejo de Administración. Se aprueba con los votos a favor de los titulares de 145.040.469 acciones, los votos en contra de los titulares de 7.343.483 acciones y la abstención de los accionistas titulares de 200 acciones. 2 2. Renovar el cargo del Consejero Don Juan Vives Cerdà por el plazo estatutario de cinco años en calidad de Consejero Externo Dominical. Se aprueba con los votos a favor de los titulares de 144.770.952 acciones, los votos en contra de los titulares de 7.613.000 acciones y la abstención de los accionistas titulares de 200 acciones. 3. Renovar el cargo del Consejero CAJA DE AHORROS DEL MEDITERRÁNEO por el plazo estatutario de cinco años en calidad de Consejero Externo Dominical. Su representante en el Consejo de Administración será D. Armando Sala Lloret. Se aprueba con los votos a favor de los titulares de 145.033.896 acciones, los votos en contra de los titulares de 7.350.056 acciones y la abstención de los accionistas titulares de 200 acciones. 4. Renovar el cargo del Consejero Don Alfredo Pastor Bodmer por el plazo estatutario de cinco años en calidad de Consejero Externo Independiente. Se aprueba con los votos a favor de los titulares de 145.643.903 acciones, los votos en contra de los titulares de 6.740.049 acciones y la abstención de los accionistas titulares de 200 acciones. PUNTO QUINTO. Autorización al Consejo de Administración para acordar la ampliación de capital con arreglo al artículo 153.1. b) de la Ley de Sociedades Anónimas, y delegación al mismo para la exclusión del derecho de suscripción preferente conforme a lo dispuesto en el artículo 159.2 de dicha Ley, dejando sin efecto la autorización conferida por acuerdo de la Junta General celebrada el pasado 2 de junio de 2009. Se somete a la aprobación de la Junta la siguiente propuesta: Autorizar al Consejo de Administración de la Compañía para acordar la ampliación de capital de la Sociedad, sin previa consulta a la Junta General de Accionistas, hasta un importe máximo de DIECIOCHO MILLONES CUATROCIENTOS SETENTA Y SIETE MIL SEISCIENTOS SETENTA Y SIETE EUROS (18.477.677,- Euros), por un plazo máximo de cinco años a contar desde el día de hoy, dejando sin efecto la autorización en la Junta General de Accionistas de fecha 2 de junio de 2009 en cuanto al plazo de la autorización todavía pendiente de cumplir. Dicha ampliación o ampliaciones del capital social podrán llevarse a cabo en los términos y condiciones previstos en el texto íntegro de la propuesta de acuerdo. 3 Se aprueba con los votos a favor de los titulares de 151.579.678 acciones, los votos en contra de los titulares de 804.474 acciones y la abstención de los accionistas titulares de 0 acciones. PUNTO SEXTO. Autorización al Consejo de Administración para emitir valores de renta fija, convertibles y/o canjeables por acciones de la Sociedad, dentro del plazo de cinco años a contar desde el acuerdo de la Junta, determinación de las bases y modalidades de la conversión y/o canje, con atribución de las facultades de excluir el derecho de suscripción preferente de los accionistas y obligacionistas, de garantizar las emisiones de sociedades filiales y de ampliación de capital en la cuantía necesaria, dejando sin efecto la autorización conferida por acuerdo de la Junta General celebrada el pasado 2 de junio de 2009. Se somete a la aprobación de la Junta la siguiente propuesta: Autorizar al Consejo de Administración de la Sociedad, al amparo de lo dispuesto en el artículo 319 del Reglamento del Registro Mercantil en el capítulo X de la vigente Ley de Sociedades Anónimas y demás norma sobre emisión de obligaciones, la facultad de emitir valores de renta fija, convertibles y/o canjeables, de conformidad con los términos y condiciones previstos en el texto íntegro de la propuesta, dejando sin efecto la autorización conferida por el acuerdo de la Junta General celebrada el pasado 2 de junio de 2009 en cuanto al plazo de la autorización todavía pendiente de cumplir. Se aprueba con los votos a favor de los titulares de 152.135.664 acciones, los votos en contra de los titulares de 248.488 acciones y la abstención de los accionistas titulares de 0 acciones. PUNTO SÉPTIMO. Autorización al Consejo de Administración para la adquisición derivativa de acciones de SOL MELIA S.A., directamente o a través de sociedades dominadas, dentro del plazo de 18 meses, a contar desde el acuerdo de la Junta y ratificación de las adquisiciones realizadas desde la última Junta General, dejando sin efecto, en la parte no utilizada todavía, la autorización conferida por acuerdo de la Junta General celebrada el pasado 2 de junio de 2009. Se somete a la aprobación de la Junta la siguiente propuesta: 4 Autorizar al Consejo de Administración para adquirir y enajenar acciones propias de la Sociedad hasta el límite permitido, según los términos y condiciones previstos en el texto íntegro de la propuesta de acuerdo, dejando sin efecto la autorización conferida por la Junta General de Accionistas de 2 de junio de 2009 en cuanto al plazo de autorización todavía pendiente de cumplir. Se aprueba con los votos a favor de los titulares de 137.911.179 acciones, los votos en contra de los titulares de 14.454.269 acciones y la abstención de los accionistas titulares de 18.704 acciones. PUNTO OCTAVO. Información sobre la emisión de bonos aprobada por el Consejo de Administración en sesión extraordinaria de 4 de noviembre en virtud de la facultad conferida en la Junta General de Accionistas celebrada el día 2 de junio de 2009. El Consejo de Administración de Sol Meliá en su sesión de 4 de noviembre de 2009, en uso de la autorización efectuada por la Junta General Ordinaria y Extraordinaria de Accionistas celebrada el 2 de junio de 2009, aprobó una emisión de Obligaciones canjeables en acciones de la Sociedad. Posteriormente, en sesión de 25 de noviembre de 2009, el Consejo aprobó la convertibilidad de las Obligaciones, la exclusión del derecho de suscripción preferente de los accionistas de la Sociedad y aumentar el capital social para atender a las obligaciones de convertibilidad de las Obligaciones aprobada por el Consejo de Administración en sesión de fecha. Con fecha 18 de diciembre de 2009, se inscribió en el registro Mercantil de Palma de Mallorca la escritura de emisión de Obligaciones Convertibles/Canjeables por importe de doscientos millones de Euros (200.000.000.-€). Asimismo, en dicha fecha tuvo lugar la admisión a negociación de las Obligaciones en el mercado no oficial y no regulado Euro MTF de la Bolsa de Valores de Luxemburgo. El preceptivo informe elaborado en fecha 25 de noviembre de 2009 por el Consejo de Administración de la Sociedad, en virtud de los artículos 292 y 293 del Texto Refundido de la Ley de Sociedades Anónimas, así como el informe sobre el mismo elaborado por Deloitte, S.L., en calidad de experto independiente, se encuentran a disposición de los señores accionistas en la página web de la Sociedad (http://inversores.solmelia.com). Los principales términos y condiciones de la Emisión Convertibles/Canjeables de Sol Meliá, S.A., son los siguientes: 5 de Obligaciones Principales Términos y Condiciones de la Emisión Emisor Sol Meliá, S.A. Valores emitidos Obligaciones Convertibles/Canjeables Importe Inicial 175.000.000 Euros Opción de Greenshoe 25.000.000 Euros Importe Total de la Emisión 200.000.000 Valor subyacente Acciones de Sol Meliá, S.A. Valor nominal 50.000 Euros Precio de Emisión A la par (100%) Precio de Amortización 100% de su valor nominal Fecha de Emisión 18 de diciembre de 2009 Fecha de Amortización 18 de diciembre de 2014 (5 años) Tipo de interés 5,00 % anual, pagadero semestralmente (el 18 de junio y el 18 de diciembre de cada año) Garantía de la Emisión La Emisión cuenta con la garantía del patrimonio del Emisor. Precio de Conversión Inicial 7,9325 Euros por cada acción de la Sociedad, sujeto a determinados ajustes en el supuesto de acontecer ciertas circunstancias tasadas habituales en este tipo de operaciones. Derecho de Conversión/Canje Desde el 28 de enero de 2010 hasta el final del día hábil inclusive igual a la fecha que caiga siete Días de Negociación antes de la Fecha de Vencimiento Final (ambos días inclusive). La Sociedad podrá optar por atender la conversión y/o canje de las Obligaciones mediante la entrega de acciones de nueva emisión, de acciones existentes, de efectivo o de una combinación entre efectivo y acciones existentes y/o de nueva emisión. 6 Principales Términos y Condiciones de la Emisión Amortización Anticipada a elección del Emisor Notificándolo a los Obligacionistas con una antelación no inferior a 30 días ni superior a 90, el Emisor puede amortizar todas las Obligaciones por el importe principal, junto con los intereses acumulados y no abonados hasta la fecha: (a) en cualquier momento desde el 2 de enero de 2013, si el valor de una Obligación durante 20 días de cotización como mínimo, en cualquier periodo de 30 días consecutivos de cotización , supera los 65.000 euros en ese día de negociación, o (b) si, se han ejercitado los derechos de conversión y/o efectuado compras (y las cancelaciones correspondientes) y/o amortizaciones en concepto del 90% o más del nominal de las Obligaciones emitidas originalmente. Amortización Anticipada a elección del Obligacionista Los Obligacionistas tendrán derecho a exigir al Emisor la amortización de las Obligaciones por su importe principal, junto con los intereses devengados hasta la fecha, si se produce alguno de los supuestos definidos en el Offering Circular de la Emisión (cambio de control del Emisor o importante reducción del capital flotante). Ley aplicable Ley inglesa, salvo por las normas de constitución y funcionamiento del Sindicato de Obligacionistas y el nombramiento del Comisario del Sindicato, que se rigen por la Ley española. Agente de Pagos, Deutsche Bank AG, London Branch Transmisión y Conversión Comisario del Sindicato de Deutsche Bank, S.A. Obligacionistas Entidades Aseguradoras y CALYON y Deutsche Bank AG, London Branch Colocadoras Al ser meramente informativo este punto no se somete a votación. 7 PUNTO NOVENO. Delegación de facultades para formalizar y ejecutar los acuerdos adoptados por la Junta General. Se somete a la aprobación de la Junta la siguiente propuesta: Facultar a todos los miembros del Consejo de Administración de la Compañía para que cualquiera de ellos pueda elevar a público los acuerdos aquí adoptados Se aprueba con los votos a favor de los titulares de 152.383.952 acciones, los votos en contra de los titulares de 0 acciones y la abstención de los accionistas titulares de 200 acciones. PUNTO DÉCIMO. Lectura y aprobación, si procede, del acta de la Junta. Estando presente D. Miguel Mulet Ferragut, Notario del Ilustre Colegio de Baleares, quien levantará acta notarial que tendrá la consideración de Acta de la Junta, no se procede a la lectura ni aprobación del Acta. 8