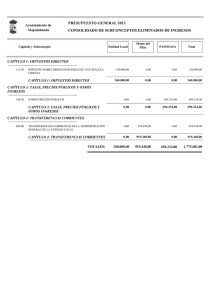

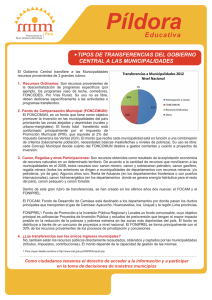

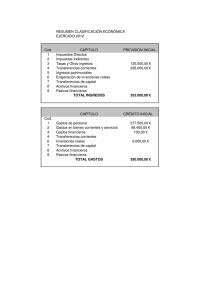

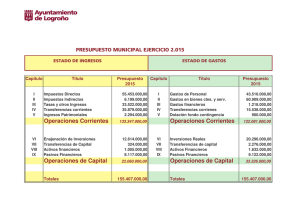

Análisis del proceso de descentralización fiscal en el Perú

Anuncio