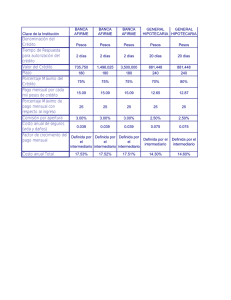

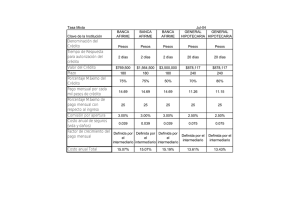

BANCA AFIRME, S

Anuncio