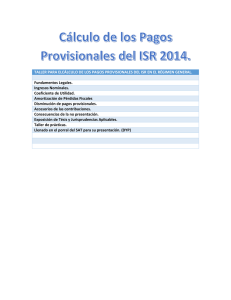

personas fisicas con prestacion - Revista Investigación Académica

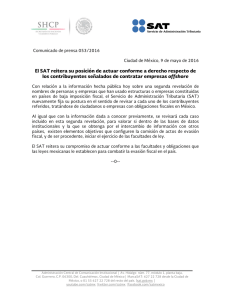

Anuncio