Nº 71 - Universidad Nacional de Colombia

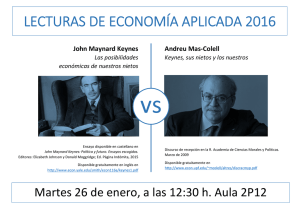

Anuncio

FCE Econografos Nº 71 Junio 2014 GÉNESIS, DESARROLLO E IMPACTO DE LA EFICIENCIA MARGINAL DEL CAPITAL EN TEORÍAS ECONÓMICAS NO KEYNESIANAS Genesis, Development and Impact of the Marginal Efficiency of Capital on non-Keynesian Economic Theories Cristhian Alejandro Cruz Moreno ¡Escribe y publica la FCE te apoya! Econografos Escuela de Economía Nº 71 Junio 2014 Génesis, Desarrollo e Impacto de la Eficiencia Marginal del Capital en Teorías Económicas no Keynesianas Cristhian Alejandro Cruz Moreno1 Resumen Esta propuesta de ensayo contempla la posibilidad de contrastar la posición keynesiana sobre ciclos económicos con algunos contrapesos históricos. Particularmente se busca comprobar la aceptación, o no, del concepto de Eficiencia Marginal del Capital por parte de algunos pares teóricos de Keynes. Para ello se hará una revisión literaria que advierta la mayor cantidad de conexiones – ya sea a favor o en contra – entre la teoría keynesiana y otras escuelas económicas. La breve revisión histórica toma elementos de la economía clásica; luego se revisan otras posiciones teóricas contemporáneas a Keynes para terminar con algunos aportes neoclásicos. En ese orden de ideas, se podrán presentar algunos aportes de autores como Marshall, Mitchell, Hicks y Lucas. Se concluirá que no existe consenso, ni mucho menos beneplácito, sobre la teoría sobre ciclos de Keynes en las escuelas de pensamiento económico más modernas. Particularmente, se reconocerá y expondrá las diferencias entre unas teorías sobre ciclos donde prima la inestabilidad – caso de Keynes –, por otras donde se asegura la trayectoria hacia un equilibrio de parte del sistema económico. Palabras clave: keynesianismo, ciclo económico, Eficiencia Marginal del Capital, equilibrio. 1 Estudiante de Economía en VIII Semestre de la Universidad Nacional de Colombia. Correo: cracruzmo@unal.edu.co Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Página 2 Clasificación JEL: B12, B20 Cristhian Alejandro Cruz Moreno Genesis, Development and Impact of the Marginal Efficiency of Capital on non-Keynesian Economic Theories Cristhian Alejandro Cruz Moreno Abstract This proposal of essay considers the possibility to corroborate the Keynesian stance about economic cycles regarding to some „historical counterpoises‟. Particularly it is looking up to confirm the acceptance or not, around the concept of Marginal Efficiency of Capital by some theoretical peers of Keynes. For that reason, it will be done a review of literature which notices the greatest number possible of connections – in favor or against – between Keynesian theory and other economic schools. The brief historical review takes elements about classic economics, afterwards it is reviewed other Keynes‟ contemporary theory stances, and it ends with some neoclassical contributions. In that way, it may present some contributions of authors such as Marshall, Mitchell, Hicks and Lucas. It will conclude that there is not agreement, not to mention acceptance, about Keynes‟s theory of cycles in the most modern schools of economic thought. Mainly, it will recognize and will expound the differences between some cycle theories where takes precedence the instability – Keynes case – against some others where the equilibrium path is ensured by the economic system. Keywords: Keynesianism, economic cycle, Marginal Efficiency of Capital, equilibrium. Página 3 JEL Classification: B12, B20 Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas FCE Econografos La Colección Econografos considera para publicación manuscritos originales de estudiantes de pregrado de la Facultad de Ciencias Económicas de la Universidad Nacional de Colombia, que hayan sido propuestos, programados, producidos y evaluados en una asignatura, en un grupo de estudio o en otra instancia académica. Econografos Escuela de Economía ISSN 2011-6292 Econografos FCE puede ser consultada en el portal virtual: http://www.fce.unal.edu.co/publicaciones/ Director Centro Editorial-FCE Álvaro Zerda Sarmiento Equipo Centro Editorial-FCE Nadeyda Suárez Morales Pilar Ducuara López Jesús David Suárez Sosa Contacto: Centro Editorial FCE-CID Correo electrónico: publicac_fcebog@unal.edu.co Este documento puede ser reproducido citando la fuente. El contenido y la forma del presente material es responsabilidad exclusiva de sus autores y no compromete de ninguna manera a la Escuela de Economía, ni a la Facultad de Ciencias Económicas, ni a la Universidad Nacional de Colombia. Rector Ignacio Mantilla Prada Vicerector General Jorge Iván Bula Escobar Facultad de Ciencias Económicas Decano José Guillermo García Isaza Vicedecano Rafael Suárez Escuela de Economía Director Álvaro Martín Moreno Rivas Coordinador Programa Curricular de Economía Raúl Chamorro Narváez Centro de Investigaciones para El Desarrollo CID Director Jorge Armando Rodríguez Subdirectora Vilma Narváez FACULTAD DE CIENCIAS ECONÓMICAS CENTRO DE INVESTIGACIONES PARA EL DESARROLLO - CID Escuela de Economía Cristhian Alejandro Cruz Moreno Contenido Introducción…………………………………………………………………………………6 La teoría sobre Ciclos de Keynes y el Concepto de EMgK…………………………………7 Algunos Rasgos Históricos de la Teoría…………………………………………………….8 „Primeras Reacciones‟ a la Obra de Keynes……………………………………………….10 Teorías Económicas Recientes……………………………………………………………..11 Conclusiones……………………………………………………………………………….15 Página 5 Bibliografía………………………………………………………………………………...16 Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 1. Introducción El análisis de las fluctuaciones económicas ha hecho parte de los programas de investigación en la mayoría de las escuelas de pensamiento y en sus subsecuentes teorías económicas. Una de estas, presentó su propia versión del ciclo en el año 1936 en cabeza de John Mynard Keynes bajo el nombre de la Teoría General. El capítulo 22 de esta obra nos presenta un acercamiento a la posición keynesiana sobre el ciclo económico. Los capítulos 11 y 12 juegan un papel crucial en el entendimiento de las fluctuaciones para Keynes, ya que introducen y desarrollan el concepto de Eficiencia Márginal del Capital (EMgK, de ahora en adelante), así como las previsiones a largo plazo dentro del proceso económico. Ahora bien, es momento de preguntarse por la aceptación de la EMgK y su relación con la inversión en la construcción de una teoría sobre fluctuaciones económicas en escuelas de pensamiento no keynesianas. Es decir, ¿cuál ha sido la relevancia del concepto de EMgK como determinante de la inversión, y este a su vez como factor principal en la construcción del ciclo de Keynes en teorías económicas alternativas? Se parte de la premisa que aceptar la relevancia de estos elementos keynesianos, por parte de otras escuelas de pensamiento, es algo con lo que no todas estarán de acuerdo. Así mismo, se analizará la posición keynesiana respecto a un proceso económico en constante tendencia al desequilibrio. Este trabajo se dividirá en cuatro ejes temáticos, con la esperanza de recoger la mayor cantidad de elementos de juicio que permitan realizar una evaluación coherente respecto al propósito del mismo. Una primera parte girará alrededor del análisis de la teoría sobre ciclos de Keynes; luego, se presentarán algunos rasgos históricos en los que se inscribe la teoría; en tercer lugar, se mostrarán algunas „primeras reacciones‟ a la obra de Keynes y; finalmente, se examinarán teorías económicas más recientes. Se entiende que el espectro de ideas sobre ciclos es demasiado grande2, por lo que se ha analizado un reducido grupo de éstas; sin detrimento de su relevancia. Samuelson se refiere al hecho que un estudiante podría recopilar fácilmente una lista con docenas de teorías 6 distintas sobre el ciclo económico. Cada una con rasgos distintivos y con características que les hacen únicas. Página 2 Él recomienda revisar el libro de G. Haberler llamado Prosperidad y Depresión. (Samuelson 1972, 296). No Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Cristhian Alejandro Cruz Moreno 2. La Teoría sobre Ciclos de Keynes y el Concepto de EMgK El desarrollo del concepto de EMgK se basó en la exposición sobre la Tabla de Demanda Inversión3 que se encuentra en el capítulo 11 de la Teoría General. La autoría de Keynes sobre este concepto se pone en duda, pues hay rasgos importantes de éste en la obras de Wicksell y particularmente, Fisher4. De acuerdo a esta tabla, “el incentivo para invertir será fuerte si el valor de un bien de capital adicional es mayor que su costo5” (Hansen, 1957, 105). La EMgK representa la tasa de descuento que igualaría el valor actual de una serie de retornos al costo de reposición. Keynes describe cómo a medida que el volumen de inversión se hace más grande, la EMgK tiende a ser menor. No obstante, es Hansen quien señala que la previsión de una tasa de interés más baja tendrá cierto efecto depresor sobre la inversión corriente (Ídem., 108). El análisis sobre previsión e incertidumbre se torna importante en este punto, ya que definen una serie de rendimientos „probables‟ de un bien de capital descontado a una tasa de interés. Por lo que no es difícil notar cómo la decisión de inversión estará sujeta a la EMgK, y así mismo esta tiene un carácter subjetivo. Es precisamente la existencia de la incertidumbre lo que le permite a Keynes hacer una aguda crítica al papel de los gestores de riesgo y más que nada, a los mercados racionales que lo creen predecir. Keynes en este punto señala cómo la „efervescencia‟ en los mercados organizados puede impedir nuevas inversiones (Ibídem., 112) obstante, ese texto es analizado por J. Tinbergen en sus Observaciones Críticas sobre algunas Teorías del Ciclo Económico, el cual fue republicado por Hansen (1956) 3 En el capítulo 11 de la Teoría General, Keynes hace una exposición bastante clara que ayudó a precisar los conceptos y además, se hace mayor hincapié en el papel de las previsiones respecto a los trabajos de sus predecesores. 4 En Fisher (1986) se presenta una primera relación entre Inversión y Tasa de Interés. Así mismo, sienta las bases de lo que será el concepto de EMgK bajo decisiones intertemporales de inversión (Fisher 1986, 105) 7 Es el precio que deberá pagarse para adquirir un bien de capital similar al que se tiene. O lo mismo que el valor de los bienes a precios prevalecientes (de los años anteriores) en el año de estudio. Es decir, el monto de Página 5 la erogación – a precios del periodo de estudio – que tiene adquirir un activo de periodos anteriores. Una extensión y expresión matemática del mismo es fácilmente entendible en Hansen (1957) Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 En la exposición del Capítulo 22, Keynes menciona tres elementos que necesitará para explicar el ciclo económico, a saber: fluctuaciones en la propensión a consumir, preferencia por liquidez y variaciones en la EMgK. Luego, el ciclo económico como resultado de la „sobreinversión‟6, se inscribe perfectamente en el programa sobre EMgK (Minsky, 1987, 70). La propensión a consumir y la preferencia por la liquidez afectan, mas no son determinantes de las fluctuaciones económicas. Por lo tanto, “lo esencial en la discusión de Keynes sobre el ciclo puede resumirse en la siguiente forma: 1) el ciclo consiste principalmente en fluctuaciones de la tasa de inversión y; 2) las fluctuaciones en la tasa de inversión son originadas principalmente por fluctuaciones en la eficacia marginal del capital” (Hansen, op. Cit., 187) 3. Algunos Rasgos Históricos de la Teoría Siguiendo la línea que traza Schumpeter, existen dos grupos diferentes sobre teorías del ciclo económico. Por una parte, los que consideran que el sistema económico no es oscilatorio y la explicación de sus fluctuaciones se encuentran en „circunstancias particulares‟ – quizá monetarias – que alteran el flujo constante de la economía. Mientras que el otro grupo lo componen las teorías que consideran el proceso económico como esencialmente ondulatorio y donde “los ciclos constituyen la forma substancial de la evolución capitalista” (Schumpeter, 1971, 346). Valga la pena señalar que en ambos grupos se inscriben referentes teóricos de Keynes. Alfred Marshall hace énfasis en las previsiones, la confianza, el crédito y los movimientos de precios en la evolución capitalista (Hansen, 1956, 102). Así mismo, refiriéndose a las crisis Marshall señala “(…) no es más que un estado de desorganización comercial y que su remedio es un renacimiento de la confianza (…) porque cuando se ha perdido la confianza por bancarrotas no puede obtenerse capital para iniciar nuevas empresas o reformar las existentes” (Ídem., 106). Por otro lado – en aparente simpatía –, Schumpeter asegura que Marshall presentó una teoría bien definida de la evolución económica donde “los valores En el capítulo 22 de la Teoría General, Keynes es diáfano en lo que él considera realmente sobreinversión. 8 Particularmente, más que una repentina inversión en sectores desprovistos de dinamismo y capitales en giro, Página 6 es una saturación de toda clase de bienes. No es necesaria una ocupación plena para ello. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Cristhian Alejandro Cruz Moreno tendenciales de H. L. Moore se aproximan a los valores de equilibrio” (Schumpeter, op. Cit., 155). Entonces, las teorías „marshallianas‟ sobre el ciclo son aquellas que sugieren la existencia de un equilibrio económico con tendencias y trayectorias hacía éste. Dentro de las escuelas de pensamiento que se acogen a este tipo de estudios sobre ciclos, se podrían señalar a las teorías „basadas en inventos‟ – Schumpeter y Hansen – y a los neoclásicos7, principalmente. Las referencias históricas del ciclo que lo conciben como esencialmente ondulatorio se pueden remontar a Mitchell, quien definió a la economía capitalista como “una economía de lucro en la que la actividad económica depende de los factores que influyen sobre los beneficios monetarios presentes o esperados (subrayado propio)” (Ídem., 346). Fácilmente, se puede construir una relación conceptual entre Mitchell y Keynes, ya que esos beneficios no son más que una eventual EMgK. Por último, Fisher, quien es contemporáneo a Mitchell, aseguró que la tasa de retorno sobre todo costo – que es una ponderación entre costo de adquisición de un bien de capital y retorno que se espera de éste – juega un papel decisivo en las oportunidades de inversión8 (Fisher, 1986, 151). De tal manera que las referencias históricas más prominentes en la construcción teórica de Keynes sobre el ciclo se encuentran en Fisher y Mitchell, luego es allí donde se puede descubrir un primer acercamiento al concepto de EMgK en teóricos „clásicos‟. Aunque no hay que perder de vista que la formación académica de Keynes giró en torno a Marshall; por eso el acogimiento de la confianza y las previsiones en su análisis sobre inversión y fluctuaciones9. 7 Para Marshall, Schumpeter solo tuvo elogios: “estimulando o suscitando prevención, Marshall sigue siendo aún nuestro gran maestro. (Schumpeter, op. Cit., 158) No es difícil asociar a Marshall toda la construcción teórica de la economía de equilibrios que „encanta‟ a los neoclásicos. “¿no es la dinámica de la psicología empresarial y la confianza la que determina, en última instancia, el ciclo 9 Es posible extender el análisis de este concepto en el Capítulo 7 de la Parte 2 del libro de este autor. 9 de Keynes?”, es la pregunta que se hace Juan David Durán, monitor de Economía Política II – Segundo Página 8 Semestre 2013 –, revisando el párrafo. Y esa pregunta es de gran utilidad en la medida que reafirma la importancia que tuvo Marshall en la construcción de la teoría sobre ciclos de Keynes, además de garantizar Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 4. ‘Primeras Reacciones’ a la Obra de Keynes En un escrito que recopila Hansen (1956) del año 1942, hecho por el profesor J. Tinbergen, se recogen tres grupos de teorías sobre ciclos. Vale la pena hacer mención a una de las conclusiones que presenta el profesor holandés10, a saber: “la actividad de inversión puede decirse está regulada por la diferencia entre la tasa de beneficio y la tasa de interés. No obstante, las fluctuaciones de las tasas de beneficios son más importantes que aquellas de las tasas de interés” (Hansen, 1956, op. Cit., 392). Así mismo, rechaza el racionamiento del crédito en periodos de auge, siendo esta posición de Tinbergen un valiente apoyo a Keynes en su crítica a las teorías del subconsumo11. La conclusión está en sintonía con la presentación de la EMgK que hace Keynes, más aún cuando la tasa de beneficio es una expectativa y en ella hay subjetividad. Esta presentación de Tinbergen se basa en el estudio sobre teorías del ciclo debido a la sobreinversión, que desarrollan Spiethoff y Cassel (Ídem., 385). Hasta el momento se han presentado posiciones teóricas que parecen aceptar la hipótesis keynesiana sobre el ciclo económico, de una u otra manera. Sin embargo, la aparición de la denominada síntesis neoclásica supuso un gran reto a la teoría del ciclo por sobreinversión. El autor intelectual de este desafío fue J. R. Hicks, quien planteó un interesante debate alrededor de la validez de la teoría sobre ciclos keynesianos. Es llamativo que Hicks señale a Keynes como uno de sus “progenitores” en el sentido económico; aunque no tenga reparos al atacar su teoría sobre fluctuaciones. Al respecto: a) para Hicks, la obra de Keynes no es ciertamente original, en el sentido que se inscribe en la tradición de Cambridge dados los elementos “típicos” de Marshall. En ese sentido, da más crédito a ese carácter subjetivo de la confianza. He ahí la base para la sustentación del proceso económico inestable que plantea Keynes. 10 Como se mencionó previamente, el profesor J. Tinbergen, revisa tres grupos de teorías sobre ciclos presente en este grupo y; c) teorías del subconsumo. 11 En el ocaso del capítulo 22 de la Teoría General, se presenta una crítica a las teorías del „subconsumo‟. Para Keynes, son del tipo de „curas que matan al enfermo‟. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Página encuentra a Hayek –; b) teorías de sobreinversión por factores no monetarios – el mismo Keynes se hace 10 basándose en el trabajo de Haberler. Entre estas: a) teorías de sobreinversión por factores monetarios – allí se Cristhian Alejandro Cruz Moreno Pigou, Khan y Robertson, entre otros. Igualmente desestima la presentación que hace Keynes sobre el acelerador12, al otorgar su autoría a J. M. Clark (Hicks, 1963, 7); b) no se refiere de manera esquemática a la EMgK ya que “no es que quiera negar la importancia que Keynes ha atribuido a estas cuestiones, pero pertenecen a fuerzas que yo considero secundarias” (Ídem., 6); c) alagando el trabajo sobre equilibrio dinámico que presenta Harrod, Hicks señala que el “ el sistema parece como si tuviera que ser más inestable de lo que realmente es” (Ibídem., 13), en clara referencia al interés por darle a la inversión el papel central en el análisis de ciclos. Se concluye un rechazo a la teoría sobre ciclos de Keynes, por parte de los „keynesianos espurios‟13, al desestimarse el papel de la EMgK y de la inversión en las fluctuaciones económicas. De modo similar, llama la atención la posible adherencia de Hicks al grupo de teóricos que hablan de un proceso económico esencialmente no ondulatorio. 5. Teorías Económicas Recientes Se reconoce en la inflación la caída político-económica del keynesianismo. La política monetaria tuvo un papel insignificante en los „25 años felices‟ posteriores a la Segunda Guerra Mundial. El referente teórico del „entierro de Keynes‟ fue Milton Friedman, quien “ha sido el principal exponente norteamericano del mercado competitivo clásico, que a su entender sigue existiendo sin mayores alteraciones, salvo en la medida que ha sufrido los efectos de improcedentes intervenciones del gobierno (subrayado propio)” (Galbraith, 1992, 296). No es difícil señalar que Friedman responde a la tradición marshalliana sobre la tendencia equilibradora del proceso económico. La posición neoclásica y los desarrollos teóricos recientes en materia de ciclos, de acuerdo al profesor Skidelsky (2009), se dividen en tres vertientes: Expectativas Racionales (REH, 12 El principio de aceleración se define como el efecto sobre la inversión que tienen las variaciones en el nivel de renta real o de producción (Hicks, op. Cit., 7) Página 11 13 Es un término que se le acuña a Joan Robinson – aunque es más conocido como „keynesianismo bastardo‟ en español – para referirse a los creadores de la síntesis neoclásica. La autora inglesa quería hacer mención de ese grupo de pensadores como Hicks y Samuelson que deformaron la teoría keynesiana, a pesar de pregonar una simpatía por ésta. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 por sus siglas en inglés), Teoría del Ciclo Económico Real (RBC, por sus siglas en inglés) y la Teoría del Mercado Eficiente (EFMT, por sus siglas en inglés), cada una con algún rasgo que permite contrastarla con la posición keynesiana sobre ciclos. Respecto a la REH, se conoce que es una teoría ampliamente aceptada por neoclásicos y algunos neokeynesianos14. Su origen se remonta a la teoría de las “expectativas adaptativas” que presentó Friedman, aunque fue perfeccionada y denominada como REH, por Lucas (Skidelsky, 2009, 133). Esta teoría consagra como rasgo distintivo, la suposición de agentes económicos racionales que son capaces de hacer predicciones sin error; es decir, un mundo sin incertidumbre ni riesgo. Así mismo, las valoraciones sobre rendimientos futuros de una inversión no son subjetivas, por lo que no habría fluctuaciones en la denominada EMgK de Keynes. Sobre la RBC, se “acepta la versión más dura de la hipótesis de REH: los mercados siempre se despejan, es decir, la demanda siempre iguala a la oferta” (Ídem., 56). En esta teoría se asegura que las fluctuaciones económicas son resultado de desviaciones temporales de un nivel óptimo de producción…, no sin antes hacer mención al ajuste casi automático que tiene el sistema (Ibídem., 57). Por lo que esta RBC no es más que una extensión del modelo REH donde se pone de manifiesto la tendencia a un equilibrio, tanto parcial como general, de la economía. Por último, la EFMT es un intento teórico que basa su hipótesis en la capacidad que tienen los mercados para gestionar la „inseguridad‟. Es decir, un mercado de este tipo es capaz de generar mecanismos de evaluación, control y previsión del riesgo (Ibídem., 59), por lo que un „mercado eficiente‟ puede ser el perfecto decisor en materia de inversión. Claramente, las tres teorías recientemente presentadas son opuestas a las ideas de Keynes. Puede notarse cómo se rechaza la hipótesis sobre EMgK en el sentido que se anula la Skidelsky muestra una preocupación evidente por la falta de criterio de los keynesianos modernos, quienes han llegado a aceptar conceptos sobre racionalidad de los agentes y conceptos sobre mercados eficientes. Al respecto señala al profesor Paul Davidson como uno de los pocos académicos que aún respetan la Teoría General (Skidelsky, op. Cit., 63) Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Página 14 12 incertidumbre. Además, se inscriben – como lo hizo Friedman – en la tendencia Cristhian Alejandro Cruz Moreno equilibradora de la economía, en contraste con “la economía keynesiana, que es la economía del desequilibrio permanente” (Minsky, op. Cit., 78) Al entender de este trabajo, la diferencia que presenta Schumpeter entre grupos de teorías es interesante. Porque es posible observar que Keynes – teorías del ciclo esencialmente ondulatorio – da un valor importante al tema de la previsión, la incertidumbre y la confianza en la decisión de inversión; este último elemento, a su vez, fija las fluctuaciones del ciclo económico. Como se mencionó al comienzo del trabajo, Keynes es claro en señalar la necesidad de que las previsiones han de ser de carácter personal – intuición, azar, etc. – y que los niveles de inversión corriente no pueden tener carácter regular15, dada la subjetividad de este tipo de decisiones, en individuos irracionales. Las teorías neoclásicas incorporan la incertidumbre y la confianza en su análisis, tratando de suponer individuos no irracionales. Al margen del nivel de abstracción que se necesita, el supuesto de racionalidad es demasiado fuerte. La pregunta es, ¿qué ha de garantizar ese supuesto?, al entender de este trabajo: la estabilidad del proceso económico. No es difícil notar como la REH y la RBC, al suponer individuos con información perfecta y de carácter racional, no tienen problemas para ajustarse automáticamente a una trayectoria. Como segunda medida, la fluctuación es resultado del desfase entre el proceso de aprendizaje y la decisión, algo que es casi nulo y que con el tiempo, se hace menos fluctuante. Son dos teorías que buscan destruir el concepto keynesiano sobre ciclos. La EFMT no es más que una teoría que privilegia la efervescencia de los mercados – como Keynes lo denominó –, 15 De acuerdo a Minsky (1987) en Un Tratado sobre Probabilidad (1921) de Keynes se amplía el análisis sobre la diferencia entre incertidumbre y riesgo. Se hace énfasis en la benevolencia que representa la incertidumbre, ya que es la garantía de un proceso esencialmente ondulatorio del sistema económico; ello es, que el ser humano siempre ha de tener algún grado de incertidumbre sobre el futuro. Algo que no es posible – ni deber „artificialmente‟ ser – medido dadas las características única y enraizadas en la „psiquis‟ de cada Página 13 individuo. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 por lo que se pone de manifiesto, una contravía total con las ideas sobre confianza e incertidumbre de Keynes. Así pues, estas alternativas „novedosas‟ aseguran la objetividad de una decisión, por lo que se espera que los flujos de inversión sean constantes y sólo fluctúen si el mercado así lo decide. Como tal oscilación los individuos racionales la prevén, no habrá mayor sorpresa; por lo tanto, se regulariza la tendencia y se garantiza una trayectoria al equilibrio. Claro está, bajo ese ingenuo supuesto de individuos racionales y mercados eficientes – piénsese Página 14 en la crisis de 2008 – que hacen valoraciones tan complejas, „objetivas‟ y eficientes. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Cristhian Alejandro Cruz Moreno Conclusiones Se ha presentado una serie de argumentos que permiten ver cómo algunas escuelas de pensamiento económico se han adherido a la idea keynesiana sobre ciclos; se hizo un recuento histórico y se descubrieron algunas raíces de la teoría. Luego, no es difícil notar que la aceptación de las doctrinas keynesianas fue cuestión de pocos años y casi contemporáneo al autor de la misma. La aparición de los keynesianos espurios supuso la primera „piedra en el zapato‟ para los ciclos de Keynes y las ideas neoclásicas desembocaron en su final. Se concluye que el ciclo económico de Keynes es inestable y en constante desequilibrio. Las escuelas alternativas, cautivadas por esos „equilibrios newtonianos‟ que buscaba Marshall, han propuesto „estabilidades‟ donde quizá no las haya. Se hace esta aseveración basándose en el trabajo del profesor Tinbergen – anteriormente reseñado – para EEUU, Holanda e Inglaterra, encontrándose allí, que las decisiones de inversión no parecen tener ningún tipo de regularidad. Es decir, si se acepta la versión keynesiana, se concluye que las fluctuaciones económicas son producto de la sobreinversión. Se espera haber presentado un trabajo conciso y que le permita al lector contrastar las ideas de Keynes sobre ciclos con algunos pares teóricos. No se le prestó la atención suficiente a las posiciones austriacas neokeynesianas puras – de la línea de Robinson y Kaldor –, incluso, a la del respetado Kalecki. Se considera que ellos requieren de un trabajo más extenso y con mayor rigurosidad, dada su elevada trascendencia en la construcción teórica Página 15 sobre ciclos. Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas Econografos Escuela de Economía Nº 71 Junio 2014 Bibliografía Fisher, I. (1986). The theory of Interest. Estados Unidos de América: Augustus M Kelly Publishers Friedman, M., Hansen, A. H., Sweezy, P. M., et al. (1983). Crítica de la Economía Clásica. España: Editorial Ariel S A Galbraith, J. K. (1992). Historia de la Economía. Colombia: Planeta Colombiana Editorial SA Hansen, A. H. (1957). Guía de Keynes. Colombia: Fondo de Cultura Económica Hansen, A. H., Clemence, R. V. (1956). Lecciones sobre Ciclos Económicos y Renta Nacional. Argentina: Comisión de Educación Estadística del Instituto Interamericano de Estadística Hicks, J. R. (1963). Una Aportación a la Teoría del Ciclo Económico. España: Aguilar S A de Ediciones Keynes, J. M. (2000). Teoría General de la ocupación, el interés y el dinero. México: Fondo de Cultura Económica. Lekachman, R. (Compilador). (1967). La teoría general de Keynes: informe de tres décadas. México: Fondo de Cultura Económica Minsky, H. P. (1987) Las Razones de Keynes. México: Fondo de Cultura Económica Samuelson, P. A. (1972). Curso de Economía Moderna. España: Aguilar S A de Ediciones Schumpeter, J. A. (1971). 10 Grandes Economistas de Marx a Keynes. España: Alianza Página Skidelsky, R. (2009). El Regreso de Keynes. España: Editorial Crítica S L 16 Editorial S A Universidad Nacional de Colombia Sede Bogotá - Facultad de Ciencias Económicas