Página 1 de 21 INTRODUCCION El Servicio de Recaudación de la

Anuncio

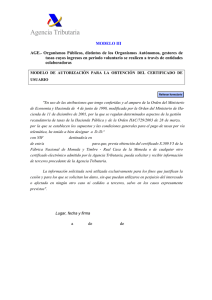

INTRODUCCION El Servicio de Recaudación de la Hacienda Foral de Bizkaia poniendo de manifiesto su compromiso de alcanzar mayores niveles de calidad en su gestión, elabora esta Carta de Servicios con el propósito de dar a conocer a los obligados al pago la evolución de los procedimientos recaudatorios. La recaudación tributaria es el conjunto de procedimientos y actuaciones que tienen como finalidad el cobro de las deudas públicas Entre los principales cometidos del Área de Recaudación se encuentran: 9 El cobro de deudas tanto en período ejecutivo como en periodo voluntario 9 Concesión de aplazamientos, 9 Concesión de suspensiones del procedimiento recaudatorio 9 Acordar derivaciones de responsabilidad, 9 Iniciar procedimientos contra los sucesores de las deudas 9 La gestión y defensa de los créditos públicos forales en los procedimientos concursales 9 La persecución, entre otros mediante el ejercicio de acciones civiles y penales, el fraude en la última fase del proceso tributario, 9 La compensación de deudas 9 La gestión del ingreso de las deudas Se está innovando dando una dedicación especial a la atención al público, a la seguridad jurídica y a la modernización de los procedimientos. Página 1 de 21 Dirección General de Hacienda Subdirección de Recaudación Servicio de Recaudación / Servicio de Tesorería Inspección Proced. de Recaudación Gestión Recaudatoria Aplazamientos Unidad Ejecutiva Actuaciones Especiales Suspensiones / Apremios / Recursos / Subastas Aplazamientos / Estudios Generales Seguimiento / Información Deudores / Embargos Proced. Sancionadores / Responsabilidades / Sucesión deudas Procedimientos Jurídicos y Documentados Entidades Colaboradoras Derechos Administración / Funciones Ejecutivas / Convenios El Área de Recaudación depende de la Dirección General de Hacienda POLITICA DE CALIDAD El sistema implantado en la gestión de la Recaudación, basado en la Norma ISO 9001:2000, tiene como finalidad última velar por el cumplimiento por parte de los obligados al pago de su obligación de ingreso de sus deudas, facilitándoles el pago de la manera más cómoda y ágil, dentro de las posibilidades que ofrece la normativa actual, así como la gestión de cualquier actuación que precisen dentro del ámbito del proceso de Recaudación. En base a ello, esta Hacienda Foral se compromete a: 1.-Implantar todos los medios tecnológicos procedentes y desarrollar convenios con entidades externas que faciliten el cumplimiento de las obligaciones de pago. 2.-Potenciar el cumplimiento de las obligaciones tributarias en periodo voluntario de pago mediante acciones disuasorias y de concienciación. 3.-Perseguir con máximo rigor las actividades fraudulentas. 4.-Facilitar el pago mediante la concesión de aplazamientos y fraccionamientos de la deuda dentro del marco legal. 5.-Simplificar, agilizar y modernizar las relaciones con los obligados al pago. Página 2 de 21 Ejecución de Pagos 6.- Aplicar eficientemente los recursos teniendo en cuenta las actuaciones que conlleven un mayor impacto recaudatorio. 7.-Defender los intereses de la Hacienda Foral en los concursos de acreedores. 8.-Identificar y cumplir con los requisitos legales y del obligado al pago 9.- Garantizar la existencia de un sistema de formación continua que asegure la capacitación del personal para la realización de sus actividades. SERVICIOS PRESTADOS POR LOS SERVICIOS DE RECAUDACIÓN DE LA HACIENDA FORAL DE BIZKAIA 1 FACILITAR EL CUMPLIMIENTO DE LAS OBLIGACIONES TRIBUTARIAS. a) Formas de presentación de autoliquidaciones Las autoliquidaciones o declaraciones correspondientes impresos: se presentan en los Si el resultado es a ingresar: • Se efectuará el ingreso en cualquier entidad colaboradora, aunque sea de periodos ya vencidos. • Si no se efectúa ingreso, la presentación se hará en cualquier oficina de la Hacienda Foral, bien porque se solicita aplazamiento en el momento de la presentación o porque supone solamente un reconocimiento de deuda. Si la presentación es de reconocimiento de deuda y se realiza en las oficinas centrales de Hacienda, en Bilbao , se hará en el mostrador de Recaudación. Si el documento presentado es Página 3 de 21 una solicitud de aplazamiento su presentación se hará en el Registro de Hacienda. Si el resultado es a compensar, a devolver o cuota cero, la presentación se hará en cualquier oficina de la Hacienda Foral . No obstante durante la campaña de Renta las presentaciones relativas a dicho impuesto entidad podrán realizarse en la oficinas colaboradoras Por Bizkaibai, en cuyo caso:wDeberá ser usuario. www.bizkaia.net wEn caso de resultado a ingresar, el abono se podrá realizar: 1. Obteniendo carta de pago para posteriormente abonar el importe en la entidad colaboradora, 2. Por banca electrónica, es decir, conectando con la entidad colaboradora correspondiente, 3. Por domiciliación en la cuenta que se indique. wEn caso de desear aplazamiento de pago, éste se solicita a la vez que se presenta por Bizkaibai. b) Formas de pago de las deudas Las autoliquidaciones se pueden abonar: •Por ingreso en entidades colaboradoras o en Hacienda Foral. En este último caso, en metálico o bancario o conformado. •Por domiciliación bancaria (si se han presentado telemáticos o son del modelo 102, segundo plazo corresponden a aplazamientos concedidos. •Por banca electrónica si se ha presentado por además se tiene conexión con una entidad bancaria. la caja de con cheque por medios de IRPF) o Bizkaibai y Las liquidaciones se pueden abonar por ingreso en entidades colaboradoras o en la caja de Hacienda Foral. En este último caso, en metálico o con cheque bancario o conformado. Los aplazamientos de pago se abonan, exclusivamente por domiciliación, salvo los concedidos con anterioridad al 1.1.2003 que se pueden abonar con carta de pago o domiciliación. Página 4 de 21 Los recibos: se pueden abonar por domiciliación o por abono en entidades colaboradoras o caja de Hacienda Foral. Las deudas también se pueden extinguir mediante compensación o dación en pago. c) Plazos de pago Los plazos para el pago voluntario son: •Autoliquidaciones: según los plazos establecidos en la normativa de cada tributo. •Liquidaciones: en el plazo de un mes desde la fecha de notificación. • En las deudas de vencimiento periódico y notificación colectiva será del 10 de septiembre al 10 de octubre, o inmediato hábil posterior si el último día de plazo es inhábil En caso que sean tributos abonables mediante efectos timbrados, en el momento del hecho imponible 2 CONCEDER APLAZAMIENTOS DE PAGOS DE LAS DEUDAS a) Aplazamientos de pago Las deudas se podrán aplazar o fraccionar (una forma de aplazamiento) solicitándolo expresamente. Modelo de solicitud en www.bizkaia.net Se pueden aplazar todas las deudas, salvo efectos timbrados y las tasas de juego. . •Solicitud: 9 Liquidaciones, autoliquidaciones y recibos: se podrá solicitar el aplazamiento en cualquier situación en que se encuentre la deuda. •Garantía: Página 5 de 21 9 Aval bancario 9 Hipoteca inmobiliaria o mobiliaria 9 Cualquier otra que se considere conveniente por la Administración. •Exoneración de garantías. No se exigirá garantía para: 9 -Deudas de menos de 7.500 €, incluyendo en este importe la totalidad de deuda de un mismo contribuyente. 9 -Deudas de menos de 250.000€ a seis meses máximo ó 100.000€ a un año máximo. Estos casos son siempre y cuando no correspondan a retenciones, estén en periodo voluntario de pago y cuando el resto de la deuda del contribuyente se encuentre debidamente garantizada. • Dispensa de garantía: 9 Cuando una empresa no pueda prestar garantías por falta o insuficiencia de bienes, y la Administración estime que la actividad se pueda ver afectada 9 Dispensará el Diputado Foral de Hacienda y Finanzas. 9 Deberá solicitarse la dispensa y presentar los estados contables de los tres últimos ejercicios cerrados. •Plazos: dependerán de los importes adeudados y de las garantías. Cuanto mayor seguridad ofrezca la garantía más amplio podrá ser el plazo. •Intereses: Se exigirán en todos los plazos, y al menos una vez al año. El tipo vendrá fijado por la Ley de Presupuestos, y para 2007 es del 6,25% para deudas tributarias y del 5% para otras de derecho público. b) Aplazanet Página 6 de 21 Hacienda Foral de Bizkaia ha puesto en marcha el servicio Aplazanet con la finalidad de facilitar al obligado el pago de sus deudas a través de un procedimiento ágil y sencillo para el contribuyente. Mediante este sistema los obligados al pago cuya deuda con Hacienda no supere la cantidad de 7.500 €, podrán solicitar un aplazamiento de pago, cuya concesión será inmediata, siempre y cuando reúna los siguientes requisitos mínimos: • • • La solicitud deberá realizarla el interesado o su representante, en su caso. El plazo máximo de aplazamiento es de 24 meses, con las siguientes particularidades: ¾ Si el plazo máximo es hasta 12 meses, el importe por plazo no podrá ser inferior a 50 € al mes. ¾ Si el plazo máximo es de 12-24 meses, el importe por plazo no podrá ser inferior a 180€ al mes. Deberá aportarse certificado o justificante de la cuenta bancaria de una entidad colaboradora con Hacienda Foral de Bizkaia, en la que se domiciliará el pago de los plazos. En Bilbao, las personas interesadas en utilizar este servicio de aplazamiento deberán personarse en la sede de Hacienda Foral situada en calle Capuchinos 2 y dirigirse a la sección de Aplazamientos de pago, en la primera planta, puerta “G”. Además se podrá solicitar aplazamiento por este sistema en las ocho oficinas de Hacienda ubicadas en Getxo, Basauri, Barakaldo, Portugalete, Durango, Gernika, Mungia y Balmaseda Se han incorporado a este sistema aquellas deudas inferiores a 100.000 y 250.000€ donde la normativa actual permite la concesión de aplazamiento sin garantía, siempre que se cumplan una serie de condiciones como son que el plazo del pago sea inferior a 12 ó 6 meses, en un periodo voluntario de pago, y que la deuda no tenga su origen en retenciones. c. Pérdida de eficacia de un aplazamiento de pago Un aplazamiento perderá eficacia: Página 7 de 21 Con carácter general cuando se incumplan dos plazos a su vencimiento. Cuando se incumpla un plazo y requerido el pago de éste, no se efectúe el ingreso en el plazo establecido en el requerimiento. Cuando, teniendo dispensa, total o parcial de la garantía, el deudor tenga bienes y no los ofrezca. Cuando no se tenga regularizada la situación fiscal. Cuando se incumpla alguna de las condiciones establecidas para cada aplazamiento de pago, como no reparto de beneficios, no transmisión de acciones sin autorización previa, etc. Cuando un aplazamiento pierde eficacia, si se solicitó en período voluntario se iniciará el procedimiento ejecutivo y si se solicitó en período ejecutivo se continúa el procedimiento recaudatorio 3 RESOLUCIÓN DE RECURSOS, SUSPENSIÓN a) La presentación de un recurso o reclamación no suspende el procedimiento recaudatorio, salvo en los casos siguientes: Interposición en tiempo y forma de recurso de reposición o de la reclamación económico-administrativa cuando la deuda tributaria estuviese en periodo voluntario de pago o se hubiese interpuesto el recurso contra la providencia de apremio, y siempre que, en ambos casos, la cuantía de la deuda pendiente a fin del periodo voluntario de pago fuese igual o inferior a 7.500 euros. Superado éste límite será necesario garantizar la deuda, los intereses de demora que genere la suspensión Página 8 de 21 y los recargos que pudiera proceder en el momento de la solicitud de suspensión. Sanciones, sin límite de importe, siempre que no sean firmes en la vía administrativa. Impugnación del acuerdo de comprobación de valores b) Intereses. durante el periodo de suspensión, y siempre que el recurso resulte desestimado, se devengarán intereses de demora con un límite máximo de tres meses en recurso de reposición y un año en reclamación ante el Tribunal Económico Administrativo Foral (TEAF), salvo que la demora en su resolución sea imputable al deudor. c) El tipo de interés aplicable, será el aprobado por la Ley de Presupuestos para cada ejercicio, que para 2006 es del 6,25% para las deudas tributarias y del 5% para las demás de derecho público. d) Solicitud de suspensión: salvo para los que no es precisa la garantía, deberá solicitarse expresamente. Podrá solicitarse en www.bizkaia.net 4 PROMOVER Y GARANTIZAR LA EQUIDAD EN EL PAGO DE LAS DEUDAS, ACTUANDO CONTRA EL PATRIMONIO DE LOS QUE NO CUMPLEN a) Periodo ejecutivo de pago Se inicia automáticamente, con el vencimiento del periodo voluntario y supone: a. El devengo del recargo ejecutivo del 5% b. Inicio del devengo de intereses de demora ejecutivos c. Posibilidad de emisión de providencia de apremio contra los bienes y derechos del deudor. d. Aplicación de la compensación entre pagos y deudas. e. Pérdida de eficacia de aplazamientos en vigor. Página 9 de 21 b) Procedimiento de apremio Se inicia por la propia Administración, de oficio, con la notificación de la providencia de apremio al obligado al pago. Una vez notificada queda abierto un plazo extraordinario de pago durante un mes con el 5% de recargo, tras el cual será exigible el 20% de recargo y se procederá al embargo de los bienes del deudor. Se embargaran bienes y derechos del obligado tributario y/o su cónyuge, en su caso, que sean mas fáciles de realizar y causen menos perjuicios al obligado hasta que se cubra el importe de la deuda pendiente. A solicitud del interesado y previa aceptación de la Administración, se podrán sustituir los bienes y derechos embargados por otros que éste señale. - Subasta, concurso o adjudicación directa, para aquellos que no se materializan inmediatamente o no tienen un precio fijo. en los casos y condiciones que se fijen reglamentariamente. Información sobre recaudación-subastas. subastas www.bizkaia.net , hacienda, 5 ACTUAR CONTRA EL FRAUDE FISCAL MEDIANTE ACCIONES CIVILES, PENALES Y PROCEDIMIENTO SANCIONADOR • Se perseguirán los posibles delitos de alzamiento de bienes, así como negocios jurídicos fraudulentos. • Se iniciará el correspondiente expediente en los supuestos en que se aprecien indicios de actuaciones tendentes a ocultar los bienes o disminuir la solvencia del deudor en perjuicio de los acreedores, trasladando el tanto de culpa a la jurisdicción competente mediante la correspondiente denuncia o querella. • Se iniciarán procedimientos de comprobación tributaria sobre empresas que se encuentren en procedimiento concursal. Página 10 de 21 • Plan de comprobación de contestaciones a diligencias de embargo con el fin de detectar incumplimientos y ocultación de bienes. 6 DERIVACIÓN DE RESPONSABILIDAD Y SUCESIÓN EN LA DEUDA TRIBUTARIA La deuda se puede exigir por la vía de derivación de responsabilidad, mediante acto administrativo dictado de acuerdo al procedimiento expresamente establecido, a otros obligados tributarios, por responsabilidad solidaria, subsidiaria o sucesión. La responsabilidad solidaria se puede exigir a: -los causantes o colaboradores en la realización de infracciones tributarias -coparticipes, cotitulares Art. 34.3 NFGT -sucesores en la titularidad o ejercicio de explotaciones o actividades económicas pudiéndose limitar mediante el procedimiento de certificación establecido. - personas físicas o jurídicas en las que se distribuyan los activos y organización empresarial necesarios para desarrollar una explotación o actividad económica que está bajo control efectivo único -colaboradores en la ocultación de bienes, incumplimiento órdenes de embargo, colaboradores en levantamiento de bienes. El alcance de la responsabilidad solidaria será a la totalidad de las deudas en periodo voluntario de pago salvo las excepciones normativamente establecidas. La responsabilidad subsidiaria exige la declaración previa de fallido del deudor principal y obligados solidarios, y se exige a: -Administradores de hecho o de derecho de entidades, por infracciones tributarias -Administradores concursales y liquidadores -Administradores de hecho o de derecho por cese de actividad La responsabilidad subsidiaria se extiende a la deuda exigible en periodo voluntario Página 11 de 21 DERECHOS DEL OBLIGADO AL PAGO La Norma Foral General Tributaria recoge los derechos que tienen los administrados en sus relaciones con la Administración. Así, entre otros, podemos encontrar los siguientes: 1. Respeto a los derechos y garantías reconocidos por el ordenamiento jurídico a los obligados al cumplimiento de las prestaciones tributarias, a sus representantes y a los obligados a suministrar información o a prestar colaboración a la Administración Tributaria. 2. Derecho a recibir por parte de la Administración la necesaria asistencia e información acerca de sus derechos y garantías, facilitándoles en todo momento el ejercicio de sus derechos y el cumplimiento de sus obligaciones. 3. Derecho a ser informados de los criterios administrativos existentes para la aplicación de la normativa tributaria, y a que se les facilite la consulta a las bases informatizadas donde se contienen dichos criterios. 4. Derecho a que las actuaciones de la Administración tributaria, que requieran la actuación de los obligados tributarios, se lleven a cabo de la forma que resulte menos gravosa para éstos. 5. Derecho a actuar ante el Departamento personalmente o por medio de representante. 6. Derecho a que, cuando presenten declaraciones tributarias, se les expida certificación de las mismas. Igualmente, quienes presenten documentos ante la Administración tributaria tienen derecho a obtener copia sellada de los mismos (siempre que la aporten junto con los originales). 7. Derecho a que, quienes sean parte de un procedimiento tributario, conozcan el estado de la tramitación del mismo. Página 12 de 21 8. Derecho a formular alegaciones, aportar documentos y ser oído en el trámite de audiencia antes de la propuesta de resolución del expediente. 9. Derecho a conocer la identidad de las autoridades y personal bajo cuya responsabilidad se tramiten los procedimientos tributarios de los que sean parte interesada. 10. Derecho a realizar consultas debidamente documentadas respecto al régimen, la clasificación o la calificación tributaria que en cada caso les corresponda. La consulta se presentará por escrito y se contestará en un máximo de seis meses. 11. Derecho a ser informados, al inicio de las actuaciones de comprobación e investigación por parte de la Inspección de los Tributos, acerca de su naturaleza y alcance, así como de sus derechos y obligaciones en el curso de tales actuaciones. NORMATIVA REGULADORA La Recaudación se regirá: Por el Concierto Económico entre el Estado y el País Vasco Por las cláusulas de los Acuerdos o Tratados internacionales suscritos por el Estado e incorporados a su ordenamiento jurídico aplicables en la materia. Por la Norma Foral General Tributaria y disposiciones vigentes en materia presupuestaria. Por las leyes y disposiciones que regulan los tributos y otros ingresos objeto de la actuación recaudatoria. Por el Reglamento de Recaudación y por las disposiciones que lo desarrollen. FORMAS DE COLABORACIÓN DE LOS CONTRIBUYENTES Para la mejora de los servicios, existe a disposición de los interesados, en todas las oficinas del Departamento, modelo normalizado a través del cual pueden presentar las sugerencias o quejas que consideren oportunas, que serán atendidas por el Servicio de Información y Asistencia al Contribuyente (SIAC) con el compromiso de dar contestación a todas en un máximo de 15 días. Lugares de presentación: Página 13 de 21 1. Ante alguno de los responsables de los servicios en Bilbao o en las oficinas descentralizadas 2. En el teléfono 901 50 2000 3. A través de www.bizkaia.net Asimismo los contribuyentes pueden colaborar en la mejora de los servicios, programas... de la Hacienda Foral manifestando su opinión en las encuestas de satisfacción, estudios y análisis que se realizan periódicamente. DIRECCIONES, HORARIOS Y TELEFONOS DE LOS LUGARES DE ATENCIÓN TELEFONO DE CONSULTA: 901 50 2000 Horario de atención telefónica continuada de 8.30 a 19.00 horas de lunes a viernes, excepto los meses de julio, agosto y la primera quincena de septiembre en los que el servicio finaliza a las 14.30 horas OFICINAS DE ATENCIÓN AL PÚBLICO Bilbao Capuchinos, 2-4 901 50 2000 901 50 2000 Balmaseda Avda. de la Encartaciones, 13 94 610 30 65 94 610 32 34 Barakaldo Basauri Fueros , 4 Nagusia, 38 94 406 59 10 94 406 59 15 94 406 59 11 94 426 06 98 Gernika San Juan Ibarra, 5 94 625 61 43 94 625 11 99 Getxo Konporte, s/n 94 406 59 00 94 406 59 01 Mungia Herriabide, 5 94 615 59 09 94 615 64 71 94 406 5921 94 406 59 05 94 406 5920 94 406 59 06 Portugalete General Castaños 41 Durango Askatasun Etorbidea 12 Página 14 de 21 Horario de atención presencial: de lunes a viernes de 8.30 a 14.00. En horario de verano (desde mediados de junio hasta la mitad del mes de septiembre) de 8.30 a 13.30. Además de en Bilbao, en las oficinas de Barakaldo, Portugalete, Gernika , Basauri y Balmaseda existe personal de recaudación. La atención con respecto a expedientes de deudores de más de 2.000€, será personalizada previa cita con el funcionario que lleva el mencionado expediente. ( Excepto en Getxo, Gernika, Durango y Mungia) PAGINA WEB: www.bizkaia.net Página 15 de 21 COMPROMISOS DE CALIDAD ASUMIDOS POR EL DEPARTAMENTO DE HACIENDA EN RELACION CON EL PROCEDIMIENTO RECAUD ATORIO Página 16 de 21 Nos comprometemos a revisar toda la documentación emitida a los obligados al pago para adecuarla a sus necesidades. De tal forma que se asegure un lenguaje claro, entendible y que contenga la información necesaria para comprender el objeto de la notificación. Nos comprometemos a conceder los aplazamientos para deudas inferiores a 7.500 € (servicio de APLAZANET) en tiempo máximo de 15 minutos si acompañan toda la documentación requerida. Nos comprometemos a atenderle personalmente y a estudiar su situación de forma individualizada para buscar diferentes soluciones a su petición de aplazamiento. OBLIGACIONES DEL CIUDADANO Según se recoge en la Norma Foral General Tributaria, la obligación principal de todo obligado al pago consiste en el pago de la deuda tributaria. Asimismo, queda obligado a formular cuantas declaraciones y comunicaciones se exijan para cada tributo. Están igualmente obligados a llevar y conservar los libros de contabilidad, registros y demás documentos que en cada caso se establezca; a facilitar la práctica de inspecciones y comprobaciones y a proporcionar a la Diputación Foral los datos, informes, antecedentes y justificantes que tengan relación con el hecho imponible. Entre otras obligaciones de los obligados al pago recogidas en la Norma Foral General Tributaria podemos encontrar las siguientes: * Toda persona natural o jurídica, pública o privada, estará obligada a proporcionar a la Administración tributaria toda clase de datos, informes o antecedentes con trascendencia tributaria, deducidos de sus relaciones económicas, profesionales o financieras con otras personas. * Los sujetos pasivos están obligados a declarar su domicilio a la Administración tributaria. Cuando un sujeto pasivo cambie su domicilio, deberá ponerlo en conocimiento de la Administración tributaria, mediante declaración expresa a tal efecto, sin que el cambio de domicilio produzca efectos frente a la Administración hasta tanto se presente la citada declaración tributaria. * Los sujetos pasivos que tengan su domicilio fiscal fuera del Territorio Histórico de Bizkaia y realicen actos u operaciones que deban ser Página 17 de 21 gravados por cualquiera de los tributos cuya exacción corresponde a la Diputación Foral de Bizkaia, vendrán obligados a designar un representante con domicilio en territorio vizcaíno, a efectos de sus relaciones con la Hacienda Foral. GLOSARIO DE TERMINOS Aplazamiento de pago: Facultad de la Administración Tributaria por la cual se permite al obligado diferir el pago de la deuda tributaria en periodo voluntario o ejecutivo, a solicitud del mismo. Autoliquidación: Declaración, cuantificación del importe de un tributo realizado por el contribuyente Carta de pago: Documento expedido por la Administración Tributaria para efectuar el pago. Tras su validación por el órgano competente o entidades autorizadas sirve como justificante de pago Compensación: Modo de extinción de deuda tributaria entre el contribuyente y la Hacienda Pública cuando son recíprocamente acreedores y deudores por un importe reconocido por ambos. Página 18 de 21 Fallido: Acuerdo de la Administración por el que se declara que un deudor tributario carece de bienes conocidos o suficientes para hacer efectiva la deuda. Derivación de responsabilidad: Procedimiento por el que se acuerda trasladar y exigir la responsabilidad del pago de una deuda tributaria a persona física o jurídica distinta del sujeto pasivo obligado (contribuyente o sustituto del mismo en el tributo) Devengo: Momento en que se entiende realizado el hecho imponible Diligencia de embargo: Documento administrativo mediante la que se procede a la retención o traba de bienes o derechos para su ejecución destinada a satisfacer una deuda con Hacienda Pública Providencia de apremio: Documento emitido por la Administración Tributaria, mediante el cual se comunica al deudor la iniciación del procedimiento de apremio. Es título acreditativo suficiente del crédito para poder solicitar la ejecución contra el patrimonio del deudor Reclamación ante el T.E.A.F.: Procedimiento administrativo de carácter revisor que se interpone ante el Tribunal Económico Administrativo Foral respecto a una resolución expresa o presunta de Hacienda Foral. Es previo al Recurso Contencioso-Administrativo Recurso de reposición: Recurso administrativo que se presenta ante el mismo órgano que dictó la resolución recurrida. Es potestativo, y no puede ser simultáneo con una reclamación económico-administrativa. Requerimiento: Solicitud de información realizada al contribuyente por parte de la Hacienda Pública exigiendo o interesando que se aporte documentación. Responsabilidad solidaria: La que afecta de forma simultánea y conjunta a varios obligados, a cualquiera de los cuales se les puede exigir el pago del total de deuda. Responsabilidad mancomunada: La que se da cuando hay varios obligados al pago o responsables, a los que se le puede exigir la correspondiente cuota. Página 19 de 21 Responsabilidad subsidiaria: La que requiere previamente la declaración de fallido del sujeto pasivo y los responsables solidarios, en su caso. Subasta: Procedimiento de ejecución de bienes del deudor. Sucesión de actividad: Se produce sucesión de actividad cuando una persona (física o jurídica) adquiere y continúa el ejercicio de explotación y actividad económica de otra anterior, por cualquier concepto. También se da en caso que la adquisición de elementos aislados de una empresa permite la continuación de la actividad o explotación original. Suspensión: Derecho del deudor a que no se le ejecute la deuda, cuando la misma se encuentra recurrida o reclamada, hasta dictar resolución... Vencimiento: Cumplimiento del plazo de una deuda. Página 20 de 21 Deudas en voluntaria Deuda pagada. Sí ¿Paga? Deudas en ejecutiva Sí ¿Paga? No No ¿Solicita aplazamiento? No SI ¿Solicita aplazamiento? Sí Providencia de apremio contra los bienes del deudor Sí ¿Paga? Sí No ¿Paga? Embargos No No No ¿Se concede? SI ¿Se concede? No ¿Solicita aplazamiento? ¿Solicita aplazamiento? Sí SI Sí ¿Se concede? Sí Pago aplazado Página 21 de 21 No No ¿Se concede? Sí No Subastas