Información

Anuncio

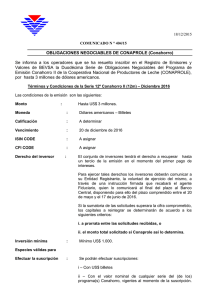

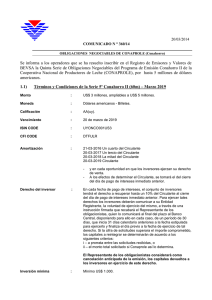

22/9/2016 COMUNICADO N ° 413/16 OBLIGACIONES NEGOCIABLES DE CONAPROLE (Conahorro) Se informa a los operadores que se ha resuelto inscribir en el Registro de Emisores y Valores de BEVSA la decimoquinta Serie de Obligaciones Negociables del Programa de Emisión Conahorro II de la Cooperativa Nacional de Productores de Leche (CONAPROLE), por hasta 5 millones de dólares americanos y con vencimiento Setiembre 2017. Términos y Condiciones de la Serie 15º Conahorro II (12m) – Setiembre 2017 Las condiciones de la emisión son las siguientes: Monto : Hasta US$ 5 millones. Moneda : Dólares americanos – billetes. Calificación : F1+(uy) Vencimiento : 20 de setiembre de 2017 ISIN Code : A determinar CFI Code : A determinar Derecho del inversor : El conjunto de inversores tendrá el derecho a recuperar hasta un tercio de la emisión en el momento del primer pago de intereses. Para ejercer tal derecho los inversores deberán comunicar a su Entidad Registrante, la voluntad de ejercicio del mismo, a través de una instrucción firmada que recabará el agente Fiduciario, quien lo comunicará al final del plazo al Banco Central, disponiendo para ello del plazo comprendido entre el 20 de Febrero y el 17 de Marzo de 2017. Si la sumatoria de las solicitudes supera la cifra comprometida, los capitales a reintegrar se determinaran de acuerdo a los siguientes criterios: i – a prorrata entre el total de solicitudes recibidas, o ii – el monto total solicitado, si Conaprole así lo determina. Inversión mínima : US$ 1.000. Especies válidas para efectuarla suscripción : Se podrán efectuar suscripciones: i – Con US$ billetes ii – Con el valor nominal de cualquier serie del (de los) programa(s) Conahorro, vigentes al momento de la suscripción. En este caso si un tenedor de cualquier serie del (de los) referido(s) programa(s) quisiera integrar la nueva serie canjeando total o parcialmente su tenencia de las mismas, Conaprole tomará el importe a canjear como una cancelación anticipada al valor del 100% de la serie de que se trate, a los solos efectos de integrar el capital a la serie que se estará suscribiendo, acreditando los intereses corridos hasta el día 20 del mes de la integración en la cuenta del inversor que solicite el canje. Precio : 100% de su Valor Nominal. Amortización : Al 20 de Marzo de 2017 la suma que resulte del ejercicio que hagan los inversores de su derecho de recuperar su capital. Al 20 de setiembre de 2017: 100% del capital emitido menos lo eventualmente amortizado el 20 de marzo de 2017. Interés Compensatorio : Lineal anual fijo 2%. El interés será calculado en base a un año de 365 días. Pago de Intereses : 20 de marzo de 2017 y 20 de setiembre de 2017. Interés Moratorio : 200 pbs por encima de la tasa de interés compensatorio. Fecha de emisión : 22 de setiembre de 2016. Agente de Distribución : Banco de la República O. del Uruguay, Bolsa de Valores de Montevideo, ITAU y BBVA Comisión de Distribución : 0,25% Día de Apertura de la Suscripción : 20 de setiembre de 2016. Suscripción : Se tomarán suscripciones durante todo el día 20 de setiembre de 2016 (de las 0:00 horas hasta las 24:00 horas) Modo de suscripción : Cada inversor podrá realizar solicitud(es) de suscripción, a través de los medios que el (los) Agentes de distribución establezca(n) a estos efectos. Este procedimiento supondrá la aceptación de un contrato por el cual el inversor mandata irrevocablemente al Agente de Distribución a comprar títulos de la emisión de ConahorroII 12m - Setiembre 2017 por el mismo valor que el capital suscripto. El importe suscripto permanecerá bloqueado en la cuenta que el suscriptor asocie a esta operativa, desde el momento de la suscripción hasta la fecha de emisión, y tendrá como única finalidad la compra de Conahorro, no siendo por tanto de libre disponibilidad para el inversor. El día de la emisión el importe que se adjudique será debitado de dicha cuenta en tanto que, de existir remanente no adjudicado, éste permanecerá en la cuenta sin bloqueo. Criterio de Asignación : Cerrada la suscripción y en función de la demanda recibida, el emisor fijará el monto máximo a aceptar por suscripción individual en función del monto global de emisión que decida aceptar dentro del rango establecido en este prospecto. Este monto máximo de suscripción individual será el mismo para todos los suscriptores. Forma de pago : Tanto las amortizaciones como los intereses se efectivizarán mediante crédito en cuenta. Opción de rescate : El Emisor tendrá la opción de rescatar en forma anticipada el monto total vigente de la Emisión en cualquier momento, al precio de 100%. Para ejercer tal opción, Conaprole deberá cursar un preaviso en tal sentido al Banco Central del Uruguay, con una antelación mínima de 30 días corridos previos al momento de efectuarse el rescate. Inscripción : A determinar. Agente Organizador : Banco de la República O. del Uruguay Representante de Obligacionistas : Banco de la República O. del Uruguay Agente de Pago : Banco de la República O. del Uruguay Entidad Registrante : Banco de la República O. del Uruguay Ley Gobernante : República Oriental del Uruguay. Asamblea de Obligacionistas: 1. Para decidir sobre el otorgamiento de quitas, modificaciones en la tasa de interés, cambio en las garantías, y/o concesión de mayores plazos o esperas, se necesitará contar con el voto favorable de una mayoría especial de Obligacionistas que representen 75% del saldo de capital adeudado de esta serie con derecho de voto. Esta decisión será vinculante para todos los tenedores de Obligaciones de esta serie. 2. No tendrán voto en la Asamblea de Obligacionistas aquellos tenedores que integren la Comisión Fiscal, el Directorio, o el personal superior del Emisor. Por Personal superior se entiende la Gerencia General y las Gerencias de Área que se detallan en el Anexo 10 del Prospecto del Programa de Emisión. Tampoco estarán habilitados para votar aquellas sociedades comerciales en las cuales el Emisor participe en su capital integrado con una participación superior al 50%. MERCADO SECUNDARIO a) Tipo de operación: Títulos Deuda Privada b) Clase: Obligaciones Negociables c) Nemotécnico: El nemotécnico de estos instrumentos se ajustará de acuerdo al siguiente modelo: 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 i) Instrumento: Posición 1: Identifica el tipo de instrumento: CODIGO TIPO DE INSTRUMENTO O Obligaciones Negociables ii) Emisión: Posiciones 2 a 6: CII15 iii) Tipo de Emisión: Posición 7: CODIGO TIPO E Escritural iv) Moneda: Posiciones 8 a 9: Identifican la moneda del instrumento CODIGO MONEDA US Dólares v) Especie: Posición 10: Identifica la especie de la moneda de contravalor de acuerdo con los códigos siguientes: CODIGO ESPECIE B Billete vi) Plazo: Posición 11 a 13: Identifica el plazo de liquidación de la transacción en el formato nnn. vii) Vencimiento: Posición 14 a 19: Identifica la fecha de vencimiento del instrumento en el formato ddmmaa Nemotécnico Final: OCII15EUSB nnn 200917 d) Cotización y Cantidad: La cotización de estos títulos se ingresarán en términos de porcentaje sobre el Valor Nominal. La cantidad identifica el valor nominal (VN) operado expresado en Dólares. e) Contravalor: Resulta de la fórmula Nº10: CV = VN *(P /a + Tasa x n/365) donde: VN =Valor Nominal (Cantidad) P = Precio a = divisor de precio (100) n = días transcurridos desde el último pago de cupón hasta la fecha de liquidación contados en base a días reales. f) Ente Liquidador: Las opciones son: CODIGO ENTE LIQUIDADOR R BROU g) Tipo de Liquidación: Las opciones son: CODIGO TIPO DE LIQUIDACION Otros Entrega libre de pago i) Lote padrón: U$S 20.000 j) Máximo no divisible: U$S 100.000 k) Salto de precio: 0.05 (cinco centésimos) En BEVSA hay información complementaria disponible para consulta. Por BEVSA,