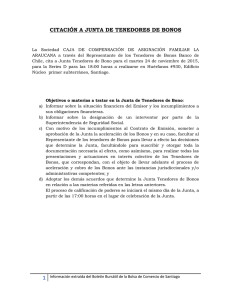

Santiago, 2 de enero de 2014 REF.: Cotización en

Anuncio