anexo i f-65

Anuncio

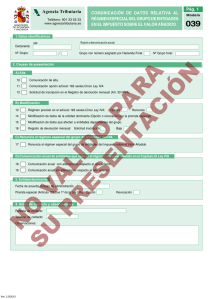

INSTRUCCIONES Cumplimentarán este impreso los sujetos pasivos que se indican a continuación: 1.- Aquellos que ejerciten las opciones, renuncias y revocaciones de las mismas, o comuniquen exclusiones referentes a los regímenes especiales del Impuesto sobre el Valor Añadido que se señalan. 2.- Aquellos que soliciten el alta en el “Registro de Devolución mensual” a fin de poder ejercer el derecho a la devolución del saldo a su favor al final de cada periodo impositivo por reunir los requisitos legalmente establecidos para ello, o causen baja en el referido Registro. No obstante, la solicitud de alta o baja en el mencionado Registro, que realice la entidad dominante en relación a las entidades acogidas al régimen especial de grupo de entidades a las que representa, se realizará cumplimentando el modelo 039. 3.- Quienes realicen la renuncia, revoquen la misma o comuniquen su exclusión del método de estimación objetiva en el I.R.P.F. 4.- Quienes inicien o cesen en el ejercicio de actividades agropecuarias u otras sujetas al I.V.A., por las cuales no exista la obligación de figurar de alta en el Impuesto sobre Actividades Económicas o Licencia Fiscal (actividades ejercidas fuera de Navarra y representantes de comercio). 5.- Los empresarios o profesionales que deseen comunicar su condición de tales a efectos del Impuesto sobre el Valor Añadido por haber iniciado su actividad empresarial o profesional al haber realizado la adquisición de bienes o servicios con la intención, confirmada por elementos objetivos, de destinarlos al desarrollo de tales actividades. 6.- Aquellos que realizando en Navarra una actividad por la que deba figurarse de alta en los Registros de la Licencia Fiscal, no deben tributar por el Impuesto sobre Sociedades o por el I.V.A. a la Administración Foral por no cumplir los requisitos establecidos en los arts. 19 y 33, respectivamente, del vigente Convenio Económico. 7.- Aquellas personas o entidades que tengan su domicilio fiscal en Navarra y que vayan a efectuar entregas o adquisiciones intracomunitarias de bienes sujetos al Impuesto sobre el Valor Añadido. Igualmente, los sujetos pasivos de dicho Impuesto que vayan a ser destinatarios de prestaciones de servicios cuyo lugar de realización a efectos de aquél, se determine efectivamente en función de cual sea el Estado que haya atribuido al adquirente el Número de Identificación Fiscal con el que se haya realizado la operación. 8.- Aquellos que ejerciten la opción de aplicar la regla de prorrata especial o, en su caso, revoquen dicha opción. PLAZOS DE PRESENTACIÓN v Durante el mes de NOVIEMBRE anterior al año en que deban surtir efectos: El alta o baja en el Registro de Devolución Mensual. No obstante, los sujetos pasivos que no hayan solicitado el alta en el mencionado plazo, así como aquellos empresarios o profesionales que no hayan iniciado la realización de entregas de bienes o prestación de servicios, pero hayan adquirido bienes o servicios con la intención de destinarlos al desarrollo de sus actividades, podrán igualmente solicitar su inscripción en el Registro durante el plazo de presentación de las declaraciones-liquidaciones periódicas. El plazo de presentación de la solicitud de baja en el Registro, para aquellos sujetos pasivos que comiencen a tributar por el régimen especial simplificado coincidirá con el plazo de presentación de la declaración-liquidación correspondiente al mes en que se produzca la mencionada circunstancia. v Durante el mes de DICIEMBRE anterior al año en que deban surtir efectos: a) La RENUNCIA a la aplicación del régimen de la agricultura, ganadería y pesca. b) La RENUNCIA a la aplicación del régimen especial simplificado del Impuesto sobre el Valor Añadido o del método de estimación objetiva del I.R.P.F., salvo que la Orden Foral que desarrolle dichos regímenes habilite plazos especiales. c) La REVOCACIÓN de la renuncia efectuada a los regímenes especiales simplificado y de la agricultura, ganadería y pesca del I.V.A., así como el método de estimación objetiva del I.R.P.F. ANEXO I Esta revocación no podrá efectuarse si no han transcurrido los períodos mínimos de vigencia de la renuncia. (3 años para el régimen simplificado y para el método de estimación objetiva del I.R.P.F. y 3 años para el régimen de la agricultura, ganadería y pesca). 23&,21(6<5(181&,$6 &(1626(63(&,$/(6,9$ &2081,&$&,Ð135(9,$$/,1,&,2'(/$$&7,9,'$' d) La OPCION para la aplicación de la determinación de la base imponible en el régimen de bienes usados, de objetos de arte, antigüedades y objetos de colección, así como la renuncia a la opción ejercida en dicho régimen. F-65 e) La OPCION por la modalidad de determinación de la base imponible en el régimen especial de las agencias de viajes, así como la revocación de esta opción, siempre que haya transcurrido el periodo de vigencia mínimo de la misma (5 años). En defecto de opción expresa por una de las modalidades, se entenderá que el sujeto pasivo ha optado por determinar la base imponible operación por operación. IDENTIFICACIÓN N.I.F. Apellidos y nombre (o Razón social) Teléfono En el supuesto de inicio de la actividad, la opción se ejercitará durante el mes anterior al mismo. OPCIONES Y RENUNCIAS Señale con una ‘X’ las casillas que correspondan I. V. Inclusión Revocación Exclusión Régimen especial de la Agricultura, Ganadería y Pesca ................................... 02 03 04 Régimen especial Simplificado ........................................................................ 12 13 14 41 47 Determinación B.I.: Margen de beneficio global ........................... f) La OPCION para la aplicación del régimen especial del criterio de caja y, en su caso, la renuncia de la opción ejercida. En el supuesto de inicio de la actividad, el plazo referente a las opciones y renuncias contempladas en las letras a), b), d) y f) descritos, será de 30 DÍAS siguientes al comienzo de la misma. 34 Régimen especial de Recargo de Equivalencia. Aplicación art. 94.1.2ª L.F.19/1992 Régimen especial de Bienes Usados. Objetos de arte, Antigüedades y Objetos de colección A. Renuncia v 42 Régimen especial de Agencias de Viaje Determinación B.I.: Operación por operación 66 67 Global Régimen especial del criterio de caja……………………………………………….. 111 112 Registro de Devolución mensual (Solicitud por vía telemática, exclusivamente) ............. 103 104 Opción prorrata especial …………………………………………………. ............. 106 En los supuestos de inicio de actividades empresariales o profesionales, constituyan o no un sector diferenciado respecto de las que, en su caso, se vinieran desarrollando con anterioridad, hasta la finalización del plazo de presentación de la declaración-liquidación correspondiente al período en el que se produzca el comienzo en la realización habitual de las entregas de bienes o prestaciones de servicios correspondientes a tales actividades. 113 105 107 I. Actividades Agrícolas y Ganaderas: Estimación objetiva por signos, índices o módulos .... 72 73 74 R. Estimación Objetiva por signos, índices o módulos ................................................. 82 83 84 P.F. Estimación Directa simplificada .............................................................................. 92 93 94 ALTA Solicitud de alta / baja en el Registro ……………………..................................... BAJA 102 101 DECLARACIÓN DE INICIO Y CESE DE LA ACTIVIDAD (Actividades no sujetas a Licencia Fiscal) FECHA ACTIVIDAD INICIO FECHA CESE LOCALIDAD AGRÍCOLA, GANADERA DEPENDIENTE, FORESTAL O PESQUERA 210 211 212 GANADERÍA INTEGRADA 220 221 222 ACTIV. EJERCIDA EN NAVARRA Y/O EN TERRITORIO DE RÉG. COMÚN 230 231 232 REPRESENTANTES DE COMERCIO (Relación mercantil) 240 241 242 233 Epígrafe I.A.E. COMUNICACIÓN PREVIA AL INICIO DE LA REALIZACIÓN DE ENTREGAS DE BIENES O PRESTACIONES DE SERVICIOS CORRESPONDIENTES A ACTIVIDADES EMPRESARIALES O PROFESIONALES Actividad a iniciar 299 Domicilio Localidad 301 302 Fecha prevista de inicio de las entregas de bienes o prestaciones de servicios 310 Presupuesto de gastos hasta inicio de las entregas de bienes o prestaciones de servicios Epígrafe L.F. / I.A.E. 300 Provincia 303 Porcentaje provisional de deducción propuesto 320 % 330 Al solo efecto de practicar la deducción relativa a los bienes y derechos señalados en el artículo 68.5, 3º de la Ley Foral 19/1992, de 30 de diciembre del I.V.A. 360 EXCLUSIONES CENSO SOCIEDADES E I.V.A. Por aplicación artículos 19 y 33 del Convenio Económico (Fecha y firma) 99 (Sello de entrada) Año en que ha de surtir efectos 100 v En el supuesto de alta en el registro de operadores intracomunitarios, antes de efectuar las operaciones intracomunitarias sujetas al Impuesto sobre el Valor Añadido conforme a la normativa reguladora de dicho registro. v Durante el mes de ENERO de cada año: La EXCLUSIÓN de los regímenes especiales del I.V.A. y de la estimación objetiva del l.R.P.F. por haber superado durante el año anterior las magnitudes reglamentariamente establecidas en cada caso. REGISTRO DE OPERADORES INTRACOMUNITARIOS Señale con una ‘X’ la casilla que corresponda La OPCION o, en su caso, la revocación de dicha opción por la aplicación de la regla de prorrata especial podrá efectuarse hasta la finalización del plazo de presentación de la última declaración-liquidación del IVA correspondiente a cada año natural.