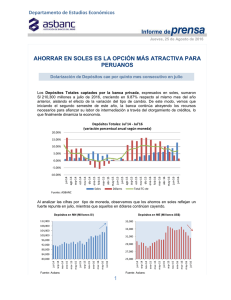

Descargar Documento

Anuncio