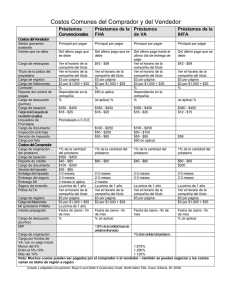

i. financiamiento de la pequeña empresa

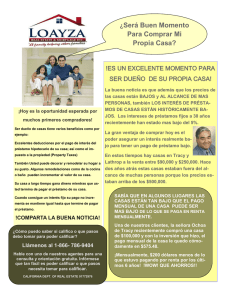

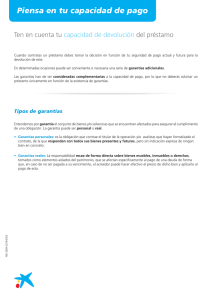

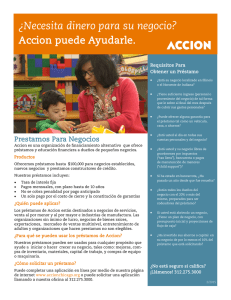

Anuncio