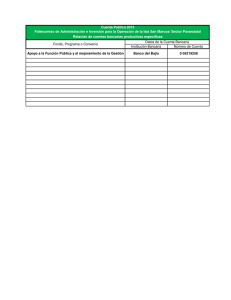

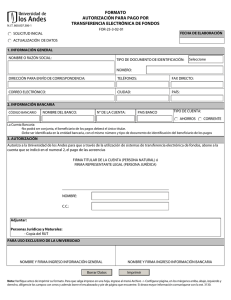

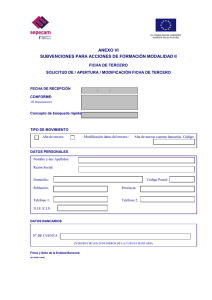

operativa bancaria

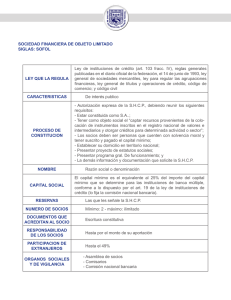

Anuncio