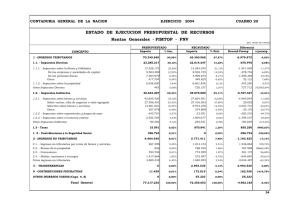

Evaluación de la aplicación de los beneficios tributarios para la

Anuncio