UNIDAD DE TRABAJO 2 EL IMPUESTO SOBRE

Anuncio

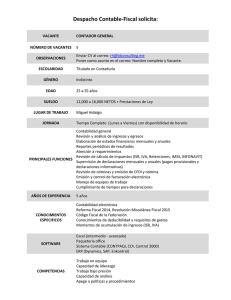

MODULO DE FISCALIDAD EN LA EMPRESA INTRODUCCI ON AL DERECHO TRIBUTARIO. EL IMPUESTO SOBRE ACTIVIDADE S ECONÓMIC AS EL IMPUESTO SOBRE TRANSMISIONE S PATRIMONIALE S Y ACTOS JURÍDICOS DOCUMENTAD OS EL IMPUESTO SOBRE SOCIEDAD ES EL IMPUEST O SOBRE LA RENTA DE LAS PERSONA S FÍSICAS. EL IMPUEST O SOBRE EL VALOR AÑADID O. TIPO DE CONOCIMIENTO: CONCEPTUAL. TAREA: CONOCER LOS ASPECTOS ESENCIALES DEL IMPUESTO UNIDAD DE TRABAJO 2 EL IMPUESTO ECONÓMICAS. SOBRE ACTIVIDADES Índice 1. Características principales....................................................................................................... 2 DECLARACIÓN CENSAL (De comienzo o cese de la actividad, que han de presentar, a efectos fiscales, los empresarios, profesionales y otros obligados tributarios) MODELO 036. ......................................................................................................................................................... 3 OBLIGADOS A DECLARAR. ............................................................................................ 4 DECLARACIONES DE COMIENZO. ............................................................................ 5 DECLARACIONES DE MODIFICACIÓN. ................................................................... 6 DECLARACIÓN DE CESE. ............................................................................................... 7 ACTIVIDADES PROPUESTAS. ........................................................................................ 8 1 Unidad de trabajo 2. Impuesto sobre Actividades Económicas (IAE) 1. Características principales. El IAE es un tributo local que grava el ejercicio de actividades profesionales y empresariales. La declaración de alta en el IAE es requisito necesario para desarrollar cualquier tipo de actividad empresarial o profesional. De esta forma, es un requisito previo al inicio de nuestra actividad darse de alta con el epígrafe correspondiente a la actividad darse de alta con el epígrafe correspondiente a la actividad que se proyecta desarrollar: … se considera que una actividad se ejerce con carácter empresarial, profesional o artístico –es decir, se trata de una actividad económica- cuando suponga la ordenación por cuenta propia de medios de producción y de recursos humanos, o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes o servicios. Están exentos del impuesto: a) El Estado, las comunidades autónomas y las entidades locales, así como los Organismos autónomos del Estado y las entidades de derecho público de análogo carácter de las comunidades autónomas y de las entidades locales. b) Los sujetos pasivos que inicien el ejercicio de su actividad en territorio español, durante los dos primeros periodos impositivos de este impuesto en que se desarrolle la misma. c) Los siguientes sujetos pasivos: • Las personas físicas. 2 • Los sujetos pasivos del Impuesto sobre Sociedades, las sociedades civiles y las entidades del artículo 33 de la Ley 230/1963, de 28 de diciembre, General Tributaria, que tengan un importe neto de la cifra de negocios inferior a 1.000.000 de euros. Es importante al darse de alta en IAE, elegir correctamente el epígrafe, de forma que corresponda realmente con la actividad que se pretenda realizar. 2. MODELOS OFICIALES El IAE se tramita ante la administración de Hacienda que corresponda o ante la Oficina de Recaudación Municipal, si están transferidas las competencias al Ayuntamiento, y para ello se deberán cumplimentar los siguientes impresos: • Impreso de Declaración Censal (modelo 036) • Impreso de alta en el IAE (modelo 845. Cuota municipal) • Impreso de alta en el IAE (modelo 846. Cuota provincial o nacional) • Impreso 850 de liquidación de cuota provincial. La declaración de alta se debe realizar por todas las empresas independientemente de si están exentas del pago del impuesto. El plazo de presentación es de 10 días antes del comienzo de la actividad. Puede existir por parte de los ayuntamientos una bonificación en la cuota para ciertos empresarios con determinadas características. DECLARACIÓN CENSAL (De comienzo o cese de la actividad, que han de presentar, a efectos fiscales, los empresarios, profesionales y otros obligados tributarios) MODELO 036. 3 OBLIGADOS A DECLARAR. La obligación que actualmente incumbe a empresarios y profesionales de presentar la correspondiente declaración censal para comunicar a Hacienda el inicio, variación o cese en sus actividades fue introducida por vez primera a través de la Ley de Presupuestos para el año 1989, si bien no es hasta 1990 cuando aparece la normativa reguladora de este tipo de declaraciones. La necesidad de elaborar un censo de tales características se basaba en facilitar y mejorar la gestión tributaria, pues hasta 1990 no existía en España un sistema censal completo que abarcase todo el territorio nacional, comprendiendo la totalidad de empresarios o profesionales, que permitiese por los datos que en él figuran la gestión de los diferentes tributos y conceptos que afectan a los obligados tributarios censados. De este modo, las personas que vayan a desarrollar en territorio español actividades empresariales o profesionales, o vayan a satisfacer rendimientos sujetos a retención, deberán comunicar a la Administración, a través de la correspondiente declaración censal, el inicio, modificación o cese de tales operaciones. No obstante, no existe tal obligación para aquellas personas que no satisfagan rendimientos sujetos a retención y realicen únicamente las siguientes actividades: Arrendamientos de inmuebles exentos de IVA, es decir, aquellos arrendamientos en los que no exista un compromiso previo de ejercer la acción de compra sobre el inmueble arrendado (caso de haberse pactado la opción), y que además se trate de inmuebles destinados exclusivamente a vivienda, o bien se trate de construcciones agrarias utilizadas para la explotación de una finca rústica. Entregas ocasionales de medios de transporte nuevos exentos de IVA. Adquisiciones intracomunitarias de bienes exentas de IVA. Por otro lado, las declaraciones censales además de presentarse con ocasión del inicio, modificación o cese en la actividad, también resultan procedentes para solicitar la asignación de un número de identificación fiscal para aquellos empresarios que todavía no lo tuviesen asignado, así como para la aplicación, renuncia o revocación de determinados regímenes tributarios. 4 DECLARACIONES DE COMIENZO. Los empresarios o profesionales que vayan a iniciar su actividad en territorio español, o satisfagan rendimientos sujetos a retención, están obligados a presentar la correspondiente declaración de alta en el censo. A esta obligación quedan también sujetas aquellas personas que, no siendo residentes en España, actúen en territorio español por medio de un establecimiento permanente. Esta declaración permitirá al la Administración Tributaria conocer todos los datos relativos a la identificación de los citados empresario o profesionales (apellidos, nombre, domicilio fiscal, condición de residente o no residente, establecimiento en que se realizan las operaciones, etc.) Asimismo, la declaración inicial servirá para los siguientes fines: Solicitar el NIF si no se dispusiera de él. Presentar la declaración previa al inicio de las operaciones a efectos de posibilitar la deducibilidad del IVA soportado antes del inicio de la actividad. Renunciar a: El régimen de estimación objetiva o a la modalidad simplificada del régimen de estimación directa en el IRPF. Los regímenes especiales simplificados y de la agricultura, ganadería y pesca. Optar por: La aplicación del régimen especial de determinación proporcional de bases imponibles en el IVA. El método de determinación de la base imponible en el régimen especial de las agencias de viaje a efectos del IVA. El método de determinación de la base imponible mediante el margen del beneficio global en el régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección. 5 Sujeción al IVA de las adquisiciones intracomunitarias de bienes. No sujeción al IVA de las entregas de bienes en ventas a distancia. Comunicar la sujeción al IVA de las entregas de bienes en ventas a distancia. Proponer a la Administración el porcentaje provisional correspondiente al régimen especial de determinación proporcional de las bases imponibles del IVA, cuando resulte imposible determinarlo según las operaciones del año precedente. El plazo de presentación de este tipo de declaraciones finaliza antes del inicio de las correspondientes actividades, entendiéndose producido dicho momento cuando se realice cualquier entrega de bienes o prestación de servicios, se efectúen cobros o pagos o se contrate personal laboral, con la finalidad de intervenir inmediatamente o en el futuro en la producción o distribución de bienes y servicios. DECLARACIONES DE MODIFICACIÓN. Este tipo de declaraciones se presentarán cuando varíe cualquiera de los datos recogidos en la declaración de comienzo, o en cualquier declaración de modificación presentada con posteridad a dicha declaración de comienzo. En particular, servirán para: Comunicar a la Administración Tributaria: El cambio de domicilio fiscal. El efectivo inicio de las actividades a efectos del IVA, cuando la declaración de comienzo hubiere servido para formular la declaración previa al inicio de las actividades. La sujeción al IVA, por opción o por haber superado los límites que marca la Ley para no estar sujeto o estar exento. 6 La sujeción al IVA de las entregas de bienes en ventas a distancia cuando se cumplan los requisitos que exija la Ley. Optar por: La aplicación del régimen de determinación proporcional de bases imponibles. El método de determinación de base imponible en el régimen especial de las agencias de viajes. No sujeción al IVA de las entregas de bienes en ventas a distancia. El cambio de período de liquidación en el IVA, así como de declaración de las cantidades retenidas a causa del volumen de operaciones. Proponer a la Administración el porcentaje provisional correspondiente al régimen especial de determinación proporcional de bases imponibles en el IVA. Solicitar la inscripción como exportadores, o comunicar la pérdida de esta condición. Revocar cualquiera de las opciones ejercitadas con anterioridad. No obstante, no será necesario efectuar declaración alguna cuando la variación se haya producido por iniciativa de la propia Administración. Por último, el plazo para presentar este tipo de declaraciones será de un mes a contar desde el día siguiente a aquél en que se hayan producido los hechos que la determinan. DECLARACIÓN DE CESE. Están obligados a presentarla los empresarios y profesionales que cesen en el ejercicio de sus actividades, o dejen de estar obligados a retener. El plazo para su presentación es de un mes desde el día siguiente a dicho cese. En caso de fallecimiento del obligado tributario, esta obligación corresponderá a sus herederos. Modelos de declaración. 7 Los modelos aprobados para efectuar las declaraciones censales es el Modelo 036. El lugar de presentación de todas las declaraciones será en la Administración o, en su defecto, Delegación de Hacienda correspondiente al domicilio fiscal del empresario o profesional. ACTIVIDADES PROPUESTAS. Un empresario individual, cuya actividad consistirá en la venta al por menor de calzado, tiene pensado iniciar su actividad el 1 de mayo de 2009, y decide presentar la declaración censal el 15 de abril de 2009. Sus datos identificativos son los siguientes: NOMBRE: Teodoro González Martín. DIRECCIÓN: Calle Doctor Olóriz, nº 6 , 1º D. 18006 Granada. Sus datos censales son los siguientes: Sujeto Pasivo del IVA (Régimen General) Sujeto al IRPF En principio no realizará operaciones intracomunitarias ni satisfará rendimientos del capital mobiliario. No está sujeto al I.S. ya que no es una sociedad. En virtud de estos datos ¿Qué modelo de declaración censal deberá presentar? ¿Cómo se haría? 8