De la empresa a su bolsillo - E08P1

Anuncio

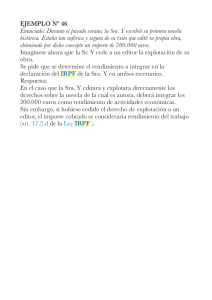

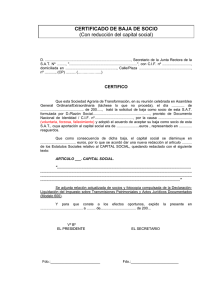

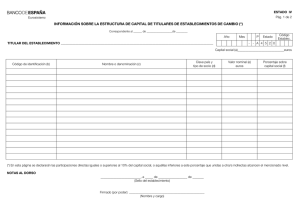

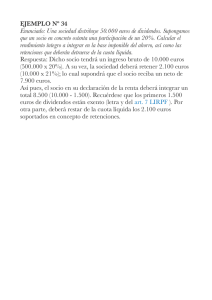

De la empresa a su bolsillo PARTE 10 parte 10 Reducción de capital introducción la empresa usted ejemplos pros y contras SECCIÓN 1: INTRODUCCIÓN ¿Qué se entiende por reducción de capital? Una persona adquiere la condición de socio o accionista de una sociedad cuando aporta a ésta dinero o bienes a cambio de participaciones o acciones de dicha sociedad. Una forma de adquirir estos títulos es mediante la ampliación del capital de la compañía. A veces sucede lo contrario: la sociedad decide, mediante un acuerdo de sus socios o accionistas, disminuir su capital y devolver a los socios parte de las aportaciones que realizaron a la compañía. En este caso la sociedad paga una cantidad (en dinero o en bienes) a cada socio, en función del número de acciones o participaciones de éste que se van a amortizar. ¿Cómo realizarla? La reducción de capital debe ser autorizada por los socios reunidos en junta general, y deben cumplirse los siguientes requisitos: • El acuerdo de reducción del capital social deberá ser publicado en el “Boletín Oficial del Registro ­Mercantil” y en un periódico de gran circulación de la provincia (SA) o de la localidad (SL) en que la sociedad tenga su domicilio. Apunte. Esta publicación tiene por objetivo no perjudicar los derechos de los acreedores de la compañía, ya que ésta, como consecuencia de la reducción de capital, podría ver reducida su capacidad para satisfacer sus deudas. • Cuando la reducción no afecte por igual a todas las participaciones será preciso el consentimiento de todos los socios (SL) o el acuerdo de la mayoría de los accionistas interesados (SA). ¿Cuál es el importe máximo que puede obtener? Las limitaciones cuantitativas al importe a obtener pueden proceder de las propias acciones o participaciones que usted posea en la compañía y de la cifra mínima de capital. Apunte. Recuerde que en ningún caso el capital final puede quedar por debajo de las siguientes cantidades: reducción de capital • 3.000 euros si la sociedad es una SL. • 60.000 euros si la compañía es una SA. 102 Guía práctica 2016 - DE LA EMPRESA A SU BOLSILLO, introducción la empresa usted ejemplos pros y contras SECCIÓN 2: consecuencias para la EMPRESA Consecuencias fiscales para la empresa No es gasto deducible. La devolución de aportaciones a los socios por reducción de capital no es ­deducible. Contablemente tampoco es un gasto, sino que reduce los fondos propios de la sociedad. Entrega de bienes. Un caso especial se produce cuando la reducción de capital se realiza mediante una devolución no dineraria (con un inmueble, por ejemplo). En este caso, los elementos transmitidos a los socios deben calcularse por su valor normal de mercado, integrándose en la base imponible del Impuesto sobre Sociedades la diferencia entre el valor de mercado y el valor contable, mediante un ajuste positivo al resultado contable. Ejemplo La empresa reduce el capital, dándole a usted a cambio una plaza de garaje valorada en 25.000 euros. El parking tiene un valor contable de 15.000 euros. En este caso, a la hora de calcular la base imponible del Impuesto sobre ­Sociedades, la sociedad deberá añadir 10.000 euros (25.000 – 15.000) al resultado contable. Seguridad Social No existe un coste asociado de Seguridad Social. ¿Está obligada la empresa a retener? La sociedad no tiene obligación de practicar retención alguna al realizar el pago a los socios o accionistas. ¿Hay alguna consecuencia a nivel del IVA? No hay consecuencias fiscales a nivel de IVA si la devolución al socio se realiza en dinero, o en inmuebles que ya han sido utilizados por la sociedad. Si la sociedad entregase otro tipo de activos (o si fuese una promotora inmobiliaria y entregase inmuebles nuevos objeto de su actividad de promoción), dicha adjudicación supondrá el devengo del IVA, impuesto que deberá soportar el socio que recibe los bienes. reducción de capital Guía práctica 2016 - DE LA EMPRESA A SU BOLSILLO, 103 introducción la empresa usted ejemplos pros y contras SECCIÓN 3: consecuencias para USTED ¿Cómo tributa en el IRPF? Hasta 2014, cuando una empresa reducía el capital social (siempre y cuando éste no procediese de beneficios no distribuidos), los socios no tributaban por la cuantía recibida que no superase el coste de sus participaciones. Hasta ese límite, los importes recibidos reducían el valor de adquisición de las participaciones. No obstante, dicho tratamiento favorable se ha limitado desde 2015: • Si los fondos propios de la empresa atribuibles al socio superan el valor de adquisición de su participación, el importe que perciba hasta alcanzar dicho exceso tiene el carácter de rendimiento del capital mobiliario. Es decir, al revés de lo que ocurre hasta 2014, ahora se considera que las primeras cantidades entregadas son las reservas, y se las debe hacer tributar como si se tratase de un dividendo. • Sólo cuando se supera dicha diferencia, el exceso reduce el valor de adquisición de la participación y no tributa en IRPF. Ejemplo Un socio es propietario del 50% de una SL con un capital social de 60.000 euros y unos fondos propios de 100.000 y se reduce el capital en 48.000 euros (el socio recibe 24.000): C oncepto 2015 Importe percibido socio (reducción de capital) 24.000 Reducción valor adquisición participaciones 4.000 (1) Rendimiento a declarar / Cuota IRPF 20.000 / 4.080 (2) 1. La diferencia entre los fondos propios atribuibles al socio y el valor de adquisición, 20.000 euros (50.000 30.000), tributa en IRPF. El exceso (4.000 euros) disminuye el valor de adquisición. 2. Tarifa del ahorro para 2016. Desde 2015 los dividendos ya no disfrutan de la exención aplicable a los primeros 1.500 euros recibidos. Otros costes fiscales Operaciones societarias. Las reducciones de capital tributan por el Impuesto sobre operaciones societarias, al 1% sobre el valor real de los bienes entregados a los socios (que son los sujetos pasivos en este caso). reducción de capital Hay que añadir, además, los costes de anuncios, notario y registro, ya que la reducción debe formalizarse en Escritura Pública e inscribirse en el Registro Mercantil. Costes por Seguridad Social No hay costes asociados por Seguridad Social. 104 Guía práctica 2016 - DE LA EMPRESA A SU BOLSILLO, introducción la empresa usted ejemplos pros y contras SECCIÓN 4: EJEMPLOS Comparación con el pago de dividendos Según lo indicado en los apartados anteriores, a partir de 2015, la reducción de capital ya no es más beneficiosa que el cobro de dividendos, ya que no supone una menor tributación en IRPF. No obstante, sí que supondrá un mayor coste de ITP. Recuerde que al reducir el capital social, los socios tributan por ITP (Operaciones Societarias) a un tipo del 1%. Por lo tanto, a partir de 2015 es mejor repartir reservas como dividendos y dejar el reparto del capital para el final. Ejemplo El capital de su compañía es de 200.000 euros, importe íntegramente desembolsado por usted. Vea las diferencias de tributación entre la recepción de un dividendo de 100.000 euros y una reducción de capital por el mismo importe (reducción que, al no superar los 200.000 euros que usted aportó a la empresa, no tributa). D ividendo R educción capital Importe recibido 100.000 100.000 Coste fiscal IRPF (21% - 23%) 21.880 21.880 0 1.000 Otros costes (operaciones societarias) reducción de capital Guía práctica 2016 - DE LA EMPRESA A SU BOLSILLO, 105 introducción la empresa usted ejemplos pros y contras Sección 5: ventajas e inconvenientes Ventajas Hasta 2014, estas operaciones permitían diferir la tributación de la plusvalía, puesto que los primeros cobros reducían el precio de adquisición de las participaciones. No obstante, a partir de 2015 esta ventaja deja de existir. Inconvenientes Participación. Si la reducción no afecta por igual a todas las acciones, la participación del socio que recibe los fondos se reducirá. Minoritario. La reducción de capital debe aprobarse en junta de socios, por lo que si su participación es minoritaria, necesitará el apoyo de otros socios. Derecho de oposición. En el caso de las SA, los acreedores pueden oponerse a la reducción, hasta que sus créditos queden garantizados. Mínimo legal. La sociedad no puede reducir su capital por debajo del mínimo legal. Garantía. Una cifra de capital más pequeña supone, frente a bancos y proveedores, una peor imagen de la empresa. reducción de capital Mayor coste. Desde 2015, las reducciones de capital de la empresa es una alternativa menos beneficiosa que repartir dividendos, ya que tributa igual en IRPF pero con el coste añadido del 1% de ITP “por Operaciones Societarias”. 106 Guía práctica 2016 - DE LA EMPRESA A SU BOLSILLO,