Unifin Financiera Resultados 4T14

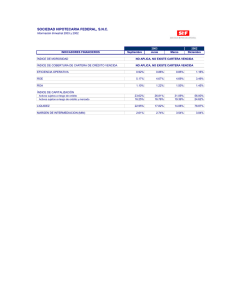

Anuncio

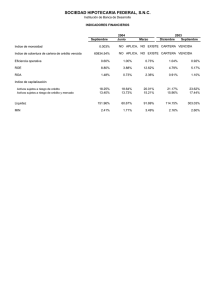

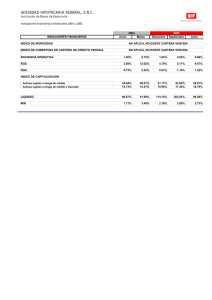

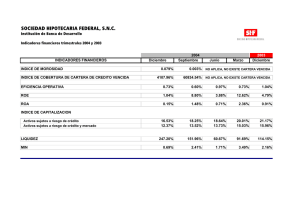

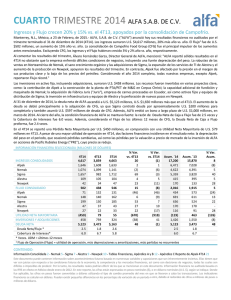

Informe de Resultados del 4T14 y dictaminados al cierre del 2014 Relaciones Institucionales José María Muñiz DGA Relaciones Institucionales +52(55)5249.5805 jmmuniz@unifin.com.mx David Pernas Relaciones Institucionales +52(55)5249.5805 david.pernas@unifin.com.mx UNIFIN incrementa 23.2% su utilidad neta durante 2014 México, Distrito Federal, a 26 de Febrero de 2015. UNIFIN Financiera, S.A.P.I. de C.V. SOFOM, E.N.R. (“UNIFIN”) anuncia sus resultados del cuarto trimestre de 2014 (“4T14”) y sus Estados Financieros Dictaminados por el ejercicio terminado el 31 de diciembre de 2014. Todas las cifras están expresadas en millones de pesos mexicanos (Ps.). Los Estados Financieros han sido preparados de acuerdo a las disposiciones de la Comisión Nacional Bancaria y de Valores (“CNBV”) y publicados en la Bolsa Mexicana de Valores (“BMV”). Puntos a destacar del 4T14 y ejercicio 2014 - Utilidad neta creció 23.2% durante el 4T14 a Ps. 156.6, en comparación con Ps. 127.1 del mismo periodo del año 2013. La utilidad del ejercicio alcanzó $482.4, registrando un incremento de 42.7% comparado con el ejercicio 2013. - Ingresos totales aumentaron 95.7% a Ps. 1,749.8 en el 4T14, y 64.2% en al año 2014. - Margen financiero incrementó 29.6% registrando Ps. 261.9 en el 4T14, en comparación con Ps. 202.1 obtenidos durante el 4T13. Durante el ejercicio 2014 el margen financiero tuvo un incremento del 32.4% en comparación al 4T13. - Cartera total ascendió a Ps. 11,488.3, 23.6% superior a la reportada en 2013. - Cartera vencida tuvo un decremento del 60.7%, de Ps. 178.4 en el 2013 a Ps. 70.2 en 2014. El índice de cartera vencida pasó de 1.92% al 0.61%. - Activos totales por Ps. 15,348.1 y 42.7% superior a lo reportado en el ejercicio 2013. - La composición de los pasivos financieros de largo y corto plazo, pasaron de 73.9% y 26.1% en 2013 a 36.6% y 63.4% respectivamente, al cierre del ejercicio 2014. - Capital contable registró Ps. 1,535.4, representando un incremento de 61.1%. Estado de Resultados 2014 Resumen 4T14 4T13 % Var. 2014 2013 % Var. Cifras en Ps. Millones Ingresos por arrendamiento operativo Ingresos por intereses Otros beneficios por arrendamiento Ingresos totales 1,058.8 745.5 42.0% 3,648.6 2,591.7 40.8% 614.0 131.3 367.8% 1,146.9 367.7 211.9% 77.0 17.3 346.2% 383.2 194.3 97.2% 1,749.8 894.0 95.7% 5,178.7 3,153.8 64.2% Depreciación de bienes en arrendamiento operativo -682.5 -521.9 30.8% -2,150.1 -1,536.1 40.0% Gastos por intereses -767.4 -87.7 775.3% -1,513.7 -573.6 163.9% -38.0 -82.3 -53.8% -425.0 -221.0 92.3% -1,487.9 -691.9 115.1% -4,088.8 -2,330.7 75.4% 261.9 202.2 29.6% 1,089.9 823.1 32.4% -188.3 -146.9 28.2% -535.1 -362.8 47.5% 238.4 122.6 94.4% 704.8 417.4 68.8% Otros gastos por arrendamiento Egresos totales Margen financiero Gastos de administración y promoción Resultado de la operación Impuestos a la utilidad -81.8 -6.8 1,099.6% -222.4 -90.7 145.0% Resultado neto consolidado 156.6 127.1 23.2% 482.4 338.0 42.7% Ingresos por arrendamiento operativo fueron de Ps. 1,058.8 lo que representa un incremento de 42.0% sobre los Ps. 745.5 del 4T13, esto por el crecimiento de la cartera de arrendamiento operativo, que pasaron de Ps. 2,591.7 en 2013 a Ps. 3,648.6 en 2014, lo que representó un incremento de 40.8% Ingresos por intereses incrementaron 367.8% durante el 4T14 comparado con el mismo período del 2013, para alcanzar los Ps. 614.0. De estos Ps. 489.4 corresponden a la valuación de la posición activa de un cross currency swap de las “Notas Internacionales” y, el remanente corresponde a los ingresos por intereses de nuestra propia operación, provenientes de: i) intereses generados por el factoraje financiero e ii) intereses generados por el crédito simple y automotriz. La distribución de nuestros ingresos está conformada de la siguiente manera: Depreciación de bienes en arrendamiento operativo registró Ps. 682.5 en el 4T14 resultando un incremento de 30.8% respecto a lo reportado en el 4T13. Durante el ejercicio 2014 la depreciación registró Ps. 2,150.1 que compara con Ps. 1,536.1 del ejercicio anterior. El incremento en la depreciación está directamente relacionado con el crecimiento del negocio de arrendamiento puro ya que todo el activo arrendado a nuestros clientes es propiedad de la compañía. Gastos por intereses aumentaron Ps. 679.7 para llegar a Ps. 767.4 durante 4T14 comparado con el mismo período del 2013 en el que se registró Ps. 87.7. De esta diferencia, Ps. 538.6 millones corresponden a la valuación de la posición pasiva de las notas internacionales, las cuales tienen una cobertura de un cross currency swap y el remanente obedece principalmente a los intereses generados por la operación. Durante el ejercicio 2014 este renglón registró Ps. 1,513.7 mismos que incluyen la afectación de los Ps. 538.6 comentados anteriormente. Margen financiero el importe registrado en el 4T14 de Ps. 261.9 millones, es un 29.6% mayor al del 4T13, de Ps. 202.2, debido al crecimiento de los ingresos operativos, el margen financiero anual fue de Ps. 1,089.9 representó un incremento del 32.4% en comparación con Ps. 823.1 de 2013. Gastos de administración y promoción se redujeron en términos porcentuales, respecto a los ingresos totales, al pasar del 11.5% en 2013 al 10.3% en 2014, registrando la cifra de Ps.188.3 en el 4T14 y Ps. 535.1en el año 2014. Los impuestos a la utilidad neta incluyen el impuesto sobre la renta causado y los efectos de los impuestos diferidos de la Compañía y sus subsidiarias, arroja un neto en el 4T14 de 81,803 que compara con los 6.8 del mismo período del 2013 y al 31 de diciembre de 2014 el importe es de 222.4 que compara con el del mismo período del 2013 por 90,743 representando un incremento del 67.5%. Al cierre de 2014, la tasa efectiva de impuestos fue de 31.5% superior a la tasa de 21.1% registrada en el año 2013, debido a un incremento en el volumen de operaciones de arrendamiento puro de activos relacionados con maquinaria y equipo y al ajuste anual por inflación, cuyos efectos se reflejan en los impuestos diferidos. Utilidad neta consolidada creció 23.2%, a Ps. 156.6 en el 4T14, comparado con Ps. 127.1 registrada durante el 4T13. La utilidad neta consolidada del ejercicio 2014 aumentó 42.7% para llegar a Ps. 482.4. Balance General al 31 de diciembre de 2014 Activo 2014 2013 Cifras en Ps. Millones Disponibilidades 573.7 Derivados 856.5 Cartera de crédito vigente: Comerciales Consumo Total de Cartera Vigente Cartera de crédito vencida Comerciales Total de cartera de crédito Reservas Cartera de crédito - Neto 2,767.6 236.7 3,004.3 70.2 3,074.5 (88.1) 2,986.4 Pasivo y Capital Contable 1,009.8 Pasivos bursátiles De corto plazo 42.2 De largo plazo 1,982.8 178.6 2,161.4 Otras cuentas por pagar 178.4 Impuestos 2,339.8 Acreedores (120.2) 2,219.6 Créditos diferidos Total Pasivo 188.2 Capital Contable Otras cuentas por cobrar 211.9 Bienes adjudicados - Neto Inmuebles, maquinaria y equipo - Neto 130.6 12.7 9,610.7 6,688.9 Inversiones permanentes Otros Activos Impuestos diferidos Pagos anticipados Activos a largo plazo Total Activo Cuentas de Orden Cuentas por devengar en fideicomiso Rentas por devengas propias Total 14.9 545.8 406.0 11.6 963.4 15,348.1 6,038.4 2,375.4 8,413.8 Préstamos bancarios De corto plazo De largo plazo Capital Social Prima en suscripción de acciones 14.9 Capital Ganado Reservas de capital 311.7 Resultados anteriores 267.7 Resultado Neto 3.0 582.4 Total Capital Contable 10,758.7 Total Pasivo + C Contable 5,587.0 1,370.7 6,957.7 2014 2013 166.6 9,975.8 10,142.4 1,016.1 5,672.7 6,688.8 2,061.7 392.8 2,454.5 1,735.5 590.9 2,326.4 100.2 982.3 1,082.5 133.3 13,812.7 83.6 611.1 694.7 95.9 9,805.8 875.0 275.0 125.0 1,000.0 125.0 400.0 46.2 6.7 482.4 535.3 1,535.4 29.3 185.7 337.8 552.9 952.9 15,348.1 10,758.7 Activos totales al cierre del 2014 son Ps. 15,348.1, cifra 42.7% superior a Ps. 10,758.7 registrados al cierre del 2013. El aumento se debe al crecimiento operativo de la compañía. Cartera de crédito total al final del ejercicio 2014 registró Ps. 11,488.3, que equivale a un incremento del 23.6% respecto al año anterior. Este rubro lo integran: i) la cartera de crédito vigente (Ps. 3,004.3), ii) la cartera de crédito vencida (Ps. 70.2) y iii) las rentas por devengar en cuentas de orden (Ps. 8,413.8). El producto principal de la compañía es el arrendamiento operativo que representa el 76.42% del portafolio total (ver resumen por línea de negocio). Cartera vencida tuvo un decremento del 60.7% pasando de Ps. 178.4 al cierre del 2013 a Ps. 70.2 al cierre de 2014. El índice de cartera vencida pasó de 1.92% en 2013 a 0.61% al cierre de 2014. Es importante mencionar que, a partir del 1 de enero de 2014, la CNBV cambió la metodología aplicada al registro de la cartera vencida de arrendamiento operativo, al pasar ésta de +91 días a +31días. Los pasivos financieros aumentaron 39.7%, de Ps. 9,015.2 al cierre del ejercicio 2013, a Ps. 12,596.9 al cierre de 2014. El pasado 22 de julio de 2014, la compañía debutó en los mercados globales con la emisión de US$400.0 millones (Ps. 5,887.2) bajo el formato de 144A / Reg S, con esta emisión cambio considerablemente el perfil de vencimiento de su deuda. Al cierre del 2014 el 73.9% de los pasivos financieros tienen vencimiento a largo plazo vs 36.6% antes de esta colocación. El pasivo total alcanzó, al cierre de 2014 Ps. 13,812.7, incrementándose en un 41% respecto a los Ps. 9,805.8 reportados al 2013. Este incremento se debe al crecimiento propio de la compañía ya comentado. La composición de la deuda de la compañía se detalla a continuación: El capital contable aumentó Ps. 582.4 comparado con el 2013, llegando a Ps. 1,535.4 en el 2014, lo que representa un incremento del 61.2%. Esto fue por la generación de utilidades y una capitalización de Ps. 200.0 realizada por los propios accionistas, el pasado mes de junio de 2014. Razones financieras Durante el 2014, la compañía obtuvo un Retorno sobre Activos (“ROA”) de 5.5% superior en 77.4% al reportado en 2013 de 3.1%. El Retorno sobre Capital (“ROE”) fue de 41.8% al cierre del 2014, mientras que en el 2013 fue de 50.1%. Esta disminución se debe al aumento de capital realizado por los accionistas en junio de 2014 por Ps. 200. El índice de apalancamiento financiero de la compañía aumentó a 5.5x sobre el capital contable durante el 2014, lo anterior debido a la emisión de las Notas Internacionales realizada en julio de 2014. El índice de capitalización fue de 10.0% en el 2014 en comparación con el 8.9% en el 2013, este incremento es debido capacidad de la compañía de generar utilidades y a la inyección de capital realizada por los propios accionistas a mediados del ejercicio 2014. Resumen por línea de negocio Arrendamiento Operativo incrementó el 17.0% durante el 2014, respecto al 2013, alcanzando los Ps. 6,307.0 de nueva originación. Con esta cifra el portafolio total de arrendamiento alcanzó los Ps. 8,779.8 en el 2014, en comparación con los Ps. 7,345.2 del 2013. Factoraje Financiero incrementó su volumen de operación en 13.5%, alcanzando los Ps. 5,257.0, comparado con la cifra operada en 2013 de Ps. 4,631.0. Crédito Automotriz decremento en su volumen de operación de 13.0%, en comparación con el ejercicio 2013. El saldo del portafolio de este producto representa Ps. 232.8, un incremento de 33.3% con respecto a los Ps. 174.7 de 2013. Composición del portafolio Acerca de UNIFIN UNIFIN es una sociedad financiera de objeto múltiple, entidad no regulada, que opera en el sector de arrendamiento puro en México. Las principales líneas de negocio de la Compañía son: arrendamiento operativo, factoraje y crédito automotriz y otros créditos. A través de su principal línea de negocio, el arrendamiento puro u operativo, UNIFIN otorga arrendamientos para todo tipo de maquinaria y equipo, vehículos de transporte (incluyendo automóviles, camiones, helicópteros, aviones y embarcaciones) y otros activos de diversas industrias. La Compañía, a través de su negocio de factoraje, proporciona a sus clientes soluciones financieras y de liquidez, adquiriendo o descontando cuentas por cobrar de sus clientes o, en su caso, de los proveedores de sus clientes. La línea de crédito automotriz de la Compañía está dedicada principalmente al otorgamiento de créditos para la adquisición de vehículos nuevos o usados. Este comunicado puede contener en las declaraciones ciertas estimaciones. Estas declaraciones son hechos no históricos, y se basan en la visión actual de la administración de UNIFIN Financiera, SAPI de CV, SOFOM ENR., de las circunstancias económicas futuras de las condiciones de la industria, el desempeño de la Compañía y resultados financieros. Las palabras “anticipada”, “cree”, “estima”, “espera”, “planea”, y otras expresiones similares, relacionadas con la Compañía, tienen la intención de identificar estimaciones o previsiones. Las declaraciones relativas a la declaración o el pago de dividendos, la implementación de la operación principal y estrategias financieras y los planes de inversión de capital, la dirección de operaciones futuras y los factores o las tendencias que afectan la condición financiera, la liquidez o los resultados de operaciones son ejemplos de estimaciones declaradas. Tales declaraciones reflejan la visión actual de la administración y están sujetas a varios riesgos e incertidumbres. No hay garantía que los eventos esperados, tendencias o resultados ocurrirán realmente. Las declaraciones están basadas en varias suposiciones y factores, inclusive las condiciones generales económicas y de mercado, condiciones de la industria y los factores de operación. Cualquier cambio en tales suposiciones o factores podrían causar que los resultados reales difieran materialmente de las expectativas. Contacto relación con inversionistas José María Muñiz Liedo Director General Adjunto Relaciones Institucionales Tel. +52(55)5249.5805 jmmuniz@unifin.com.mx David Pernas Sánchez Relaciones Institucionales Tel. +52(55)5249.5805 david.pernas@unifin.com.mx Página web: www.unifin.com.mx Dirección: Presidente Masaryk 111-5, Polanco V Sección, C.P. 11560, México, D.F. Conferencia telefónica para el análisis del reporte el día martes 3 de marzo de 2015, a las 10:00 am (hora Cuidad de México). Tel. (0155) 59-80-15-57 Dial-in: 0930