Novedades IRPF e IVA 01/09/12

Anuncio

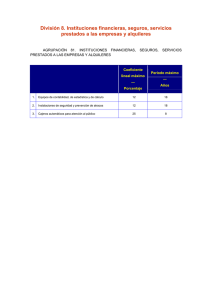

NOVEDADES EN IRPF E IVA QUE ENTRAN EN VIGOR EL 01/09/12 IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS Porcentaje de retención o ingreso a cuenta aplicable a determinados rendimientos de trabajo y a los rendimientos de actividades profesionales. Con vigencia desde 1 de septiembre de 2012 y hasta 31 de diciembre de 2013 se eleva de manera transitoria el porcentaje de retención o ingreso a cuenta, del 15 al 21 por 100, aplicable a los rendimientos del trabajo derivados de impartir cursos, conferencias, coloquios, seminarios y similares, o derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación, y a los rendimientos de actividades profesionales, que se satisfagan o abonen a partir de 1 de septiembre de 2012. A partir de 1 de enero de 2014 el tipo de retención se reducirá al 19 por 100. Durante los dos primeros ejercicios de actividad el porcentaje aplicable queda en el 9 por 100 (anteriormente el 7 por 100). IMPUESTO SOBRE EL VALOR AÑADIDO Modificación de los tipos impositivos en el régimen general A partir de 1 de septiembre de 2012 los tipos impositivos sufren las siguientes modificaciones: IVA Tipo general Tipo reducido Tipo superreducido ACTUAL 18% 8% 4% MODIFICACIÓN 21% 10% 4% INCREMENTO 16,66% 25% 0% A continuación reseñamos las principales alteraciones de los bienes y servicios afectados: Bienes que se mantienen en el tipo superreducido: - Pan y harinas panificables. - Leche, quesos, huevos. - Frutas, verduras, hortalizas, legumbres, tubérculos y cereales. - Libros, periódicos y revistas que no contengan única o fundamentalmente publicidad. Excepto libros electrónicos (que tributarán al tipo general). - Medicamentos. - Vehículos para personas con capacidad reducida. - Prótesis o implantes. - Viviendas de protección oficial. - Arrendamiento con opción de compra de viviendas de protección oficial. - Teleasistencia, ayuda a domicilio, centro de día y de noche y atención residencial. - Reparación de los vehículos y de las sillas de ruedas para minusválidos. Bienes y servicios que pasan de tributación al tipo superreducido al tipo reducido (del 4 al 10 por 100): Compra de vivienda nueva a partir de 01/01/2013 (DF 5ª RD Ley 20/2011). La vivienda usada tributa por el Impuesto sobre Transmisiones Patrimoniales. Bienes que siguen en el tipo reducido y que pasan a tributar del 8 al 10 por 100 Entregas de bienes - Productos, animales y vegetales para la conservación de alimentos. - Aguas. - Medicamentos para uso animal. - Gafas y lentillas. - Productos sanitarios. - Semillas, bulbos y esquejes. Prestaciones de servicios - Alimentos, envases y agua. - Medicamentos para uso animal. - Gafas graduadas y lentillas. - Productos sanitarios (no cosméticos ni de higiene personal). - Transportes de viajeros y sus equipajes. - Servicios de hostelería y restauración. - Servicios prestados a titulares de explotaciones agrarias, forestales y ganaderas. - Servicios de limpieza de vías públicas. - Recogida de basuras. - Espectáculos deportivos. - Exposiciones y ferias. - Ejecuciones de obras de viviendas. - Arrendamientos con opción de compra de viviendas. - Multipropiedad. Las siguientes operaciones: - Ejecuciones de obras para la construcción de vivienda. - Armarios de cocina y baño. - Ejecuciones de obras para comunidades de propietarios. Bienes y servicios que pasarán de tributar al tipo reducido o superreducido, al tipo general (del 8 ó 4 al 21 por 100): Entrega de bienes - Flores y plantas. - Material escolar. Prestaciones de servicios - Los prestados por intérpretes, artistas y directores para producciones. - Entradas a teatros, circos, espectáculos, bibliotecas, museos, cines y demás de carácter cultural. - Servicios prestados a personas que practiquen el deporte. - Servicios funerarios. - Asistencia sanitaria y dental. - Peluquería. - Radiodifusión digital y televisión digital. - Importaciones de objetos de arte. - Adquisiciones intracomunitarias de objetos de arte. Bienes y servicios que pasan a tributar al nuevo tipo general del 21 por 100 - Libros electrónicos. - Resto de los bienes y servicios. Régimen especial de recargo de equivalencia y de la Agricultura, Ganadería y Pesca Se incorpora un cambio en los tipos del régimen especial de recargo de equivalencia, que pasan del 4 y 1 por ciento al 5,2 y 1,4 por ciento, por ese orden, y en las compensaciones del régimen especial de la agricultura, ganadería y pesca, que pasan del 10 y 8,5 por ciento al 12 y 10,5 por ciento, respectivamente. Régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección Los sujetos pasivos revendedores de bienes usados o de bienes muebles podrán aplicar el régimen especial de los bienes usados objetos de arte, antigüedades y objetos de colección a las entregas de objetos de arte, adquiridos a empresarios o profesionales, distintos de los revendedores cuando a dicha adquisición hubiera sido de aplicación un tipo reducido del impuesto. La Dirección General de Tributos, mediante su Resolución de 2 de agosto (BOE del día 6) ha venido a delimitar y aclarar conceptos y operaciones de entregas de bienes y prestaciones de servicios a las que afectan las modificaciones referidas, que seguidamente relacionamos. Tipo superreducido del 4 por 100 Material escolar: Se limita a los álbumes, partituras, mapas y cuadernos de dibujo. Tributarán al tipo general del 21 por 100 entre otros, el material didáctico de uso escolar, incluidos los puzles y demás juegos didácticos, mecanos o de construcción; el material escolar, incluidos, entre otros, los portalápices, agendas, cartulinas y blocs de manualidades, compases, papel coloreado y para manualidades, plastilina, pasta de moldeado, lápices de cera, pinturas, témperas, cuadernos de espiral, rollos de plástico para forrar libros y el material complementario al anterior y las mochilas infantiles y juveniles escolares. Los libros escolares, y el resto de libros, periódicos y revistas mantienen su tributación al 4 por 100. Entregas de viviendas. Las entregas de viviendas que determinen una operación sujeta al IVA, cuyo devengo se produzca con anterioridad a 1 de enero de 2013, aplicarán hasta dicha fecha el tipo superreducido del 4 por 100. Tipo reducido del 10 por 100 Semillas, entendiendo como tales a los elementos botánicos cuyo destino es reproducir la especie o establecer cultivos, así como los tubérculos, bulbos y otros órganos y material vivo que se utilicen con tales fines, bulbos, esquejes y otros productos de origen exclusivamente vegetal susceptibles de ser utilizados en la obtención de flores o plantas vivas. Asimismo tributarán al tipo reducido los árboles, y arbustos frutales, las plantas hortícolas y las plantas aromáticas utilizadas como condimento. Las flores y plantas ornamentales tributarán al tipo general del 21 por 100. Servicios de hostelería, acampamento, balneario y de restaurantes Entre otros, tributarán al tipo reducido del 10 por 100: - - Los servicios de hostelería o restauración prestados en bares o cafeterías donde estén instaladas máquinas recreativas o de azar, así como juegos de billar, futbolín, dardos, máquinas de juego infantiles, etc. Los servicios de bar y restaurante prestados en salas de bingo, casino y salas de apuestas. El servicio de hostelería o restauración conjuntamente con el servicio accesorio de actuación musical, baile, etc., contratado en la celebración de bodas, bautizos y otros eventos similares. Los servicios mixtos de hostelería, espectáculos, discotecas, salas de fiestas, barbacoas y análogos tributarán al tipo general del 21 por 100. Tipo general del 21 por 100 Servicios de peluquería, incluyendo los relacionados con pelucas, postizos, añadidos y otras obras de igual clase así como los servicios de manicura. Se mantiene la tributación al tipo general del 21 por 100 de los servicios relacionados con la estética y la belleza, tales como pedicura, depilación, maquillaje, masajes corporales, tratamientos corporales, rayos UVA, tatuajes, etc. prestados por salones, institutos de belleza y gabinetes de estética. Práctica del deporte o educación física Pasan a tributar al tipo general del 21 por 100, cuando no se trate de servicios exentos, entre otros: - Servicios prestados por clubs náuticos, escuela de vela, actividades relacionadas con deportes de aventura (senderismo, escalada, cañones, “rafting”, “trekking”, “puenting” y actividades similares, boleras, hípica, las cuotas de acceso a gimnasios, etc.) - El uso de pistas, campos e instalaciones deportivas, uso de campos de golf, pistas de tenis, “squash” y paddle, piscinas, pistas de atletismo, etc. - Las clases para la práctica del deporte o la educación física, las clases de golf, tenis, paddle, esquí, aerobic, yoga, pilates, taichí, artes marciales, “spinning”, esgrima, ajedrez, etc. - El alquiler de equipos y material para la práctica deportiva, el alquiler de tablas de esquí, snowboard y botas, raquetas, equipos de submarinismo, bolsas de palos, bolas y coches eléctricos para el desplazamiento por los campos de golf, etc. Servicios prestados por intérpretes, artistas, directores y técnicos Tributarán al tipo general los servicios prestados por intérpretes, artistas, directores y técnicos que sean personas físicas, a los productores de películas cinematográficas susceptibles de ser exhibidas en salas de espectáculos y a los organizadores de obras teatrales y musicales. No estarán sujetas al Impuesto las actividades de intérpretes, artistas, directores y técnicos, realizadas en régimen de dependencia laboral y administrativa. Mantienen la exención del Impuesto los servicios profesionales prestados por artistas plásticos, escritores, colaboradores literarios, gráficos y fotográficos de periódicos y revistas, compositores musicales, autores de obras teatrales y de argumento, adaptación, guión y diálogos de las obras audiovisuales, traductores y adaptadores, incluidos aquellos cuya contraprestación consista en derechos de autor. Asistencia sanitaria, dental y curas termales Tributarán al tipo general del 21 por 100 los servicios prestados por profesionales médicos y sanitarios que no consistan en el diagnóstico, prevención y tratamiento de enfermedades, incluido análisis clínicos y exploraciones radiológicas que no se encuentren exentos. En particular, tributarán al tipo general los servicios de depilación láser, dermocosmética y cirugía estética, mesoterapia y tratamientos para adelgazar, masajes prestados por fisioterapeutas, servicios de nutrición y dietética, prestados por profesionales médicos o sanitarios debidamente reconocidos, y realizados al margen del servicio médico de diagnóstico, prevención o tratamiento de enfermedades. Siguen manteniendo la exención del Impuesto los servicios prestados por estomatólogos, odontólogos, mecánicos dentistas y protésicos dentales, siempre y cuando se refieran a actividades relacionadas con su profesión. Pagos a cuenta En el supuesto de que se hubieran efectuado pagos a cuenta, anteriores al 1 de septiembre de 2012, vinculados a la realización de entregas de bienes y prestaciones de servicios por operaciones interiores a las que afecte la modificación de los tipos impositivos, el tipo impositivo aplicable habrá sido el vigente en el momento en que tales pagos se hubiesen realizado efectivamente, y no será objeto de modificación posterior, si las entregas de bienes o prestaciones de servicios, vinculadas a dichos pagos a cuenta, se producen con posterioridad al 31 de agosto de 2012. Operaciones de tracto sucesivo En el caso de operaciones de tracto sucesivo (suministros de gas, electricidad, prestación de servicios telefónicos, etc.) el devengo del IVA se produce en el momento en que resulte exigible la parte del precio que comprenda cada percepción. Para contraprestaciones exigibles con posterioridad al 31 de agosto de 2012, son de aplicación los nuevos tipos, aunque se trate de servicios o suministros correspondientes a periodos de consumo anteriores a la citada fecha, pero con exigibilidad del precio posterior a la misma.