Reporte mercado Centro de Bodegaje 2º Semestre 2014

Anuncio

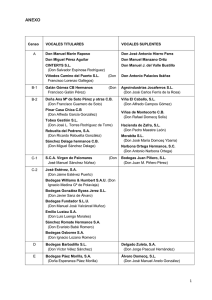

REPORTE MERCADO CENTROS DE BODEGAJE 2do SEMESTRE 2014 OFERTA Oferta Clase I Durante el segundo semestre de 2014, ingresaron 176.232 m2 de superficie de bodegas, correspondientes a 4 nuevos proyectos y la ampliación de 7 centros existentes. Por lo que se finaliza el semestre con un inventario total de 3.174.217 m2 que corresponden a 63 Centros, en manos de 24 operadores. Los ingresos de nuevos centros en el segundo semestre corresponden a Ecobodegas, que ingresó al mercado con 8.800 m2, Bodegas Izarra con 21.267 m2, Centro Logístico Vespucio en su primera etapa con 20.000 m2 y Centro de Almacenaje Miraflores con 27.900 m2. Entre las ampliaciones de centros existentes destacan Centro Logístico La Farfana, Casas Viejas de Central Bodegas, BFC APL Pudahuel y Megacentro en sus centros Aeropuerto, Marathon y Carrascal, aportando 98.265 m2 al mercado. Oferta Clase II El Inventario de Bodegas Clase II totaliza 136.192 m2 al 2do semestre de 2014, el que se desglosa en 9 centros. Durante el segundo semestre 2014 se produce el ingreso de 3 nuevos centros, denominados Bodegas CBQ con un total de 9.600 m2, Las Garzas Trade Center con 7.450 m2 y la primera etapa de Ciudad de los Valles Trade Center con 6530 m2, mientras que se amplían los centros de Bodegas FAC Lautaro y Centro de Empresas Lo Echevers. El total de m2 ingresados a la categoría alcanza 38.640 m2, lo que representa un incremento de 36% en las superficie total. Durante este periodo se incorporó al mercado un total de 214.872 m². La Vacancia para la Clase I alcanza un 4,82%, con 152.912 m2. Los precios promedio de bodegas para las clases I y II se ubican en 0,124 y 0,142 uf/m2 respectivamente. La absorción total del periodo para ambas clases es de 156.060 m2. CONCENTRACION Clase I Norte 5% 24% Sur 42% Nor Poniente Oriente 15% Poniente 14% CLASIFICACION C.B. % Variación TRADE CENTER LAS GARZAS (1) Bodegas Clase I: Subdivisión mínima bodega 800 m2 Superficie mínima centro 6.500 m2 Altura Mínima 8 m -58% -72% Bodegas Clase II: Subdivisión máxima 1.800 m2 -2,45% Debe contar con oficinas Superficie mínima centro 6.500 m2 50% del centro debe corresponder 8,21% a bodegas de este formato PARTICIPACION DE MERCADO C.B. EXISTENTE DESTACADOS La participación del mercado de Bodegas Clase I sigue siendo liderada por Bodegas San Francisco con el 39% del mercado, con una superficie de 1.210.400 m2 en la Región Metropolitana, seguido de Bodenor Flexcenter con una participación del 16% con un total de 514.015 m2. El mercado de bodegas Clase II se ve liderada por la zona Norte en donde se concentran los centros con mayores superficies. Los principales actores siguen siendo Bodegas San Martin y Spacioflex los que concentran el 44% , participación que ha disminuido producto de los 3 nuevos ingresos de este semestre. Clase I Clase II BSF 25% San Martin Logistica S.A. 22% Bodenor Flexcenter 38% 27% Spacioflex Megacentro 5% 5% BIP 16% BODEGAS Desde 400 m2 hasta 800 m2 con oficinas Sauma 17% 11% Cimenta CONECTIVIDAD Acceso por calle Alcalde Guzmán a través de la Autopista Vespucio Norte o por Autopista Central (Ruta 5) FAC 11% 11% BODEGAS CBQ Quilicura Orsan 12% Otros Operadores Otros Operadores San Bernardo 107.986 Stock Clase II Renca CENTRO DE ALMAC. MIRAFLORES Pudahuel 15.149 645.140 CONECTIVIDAD Acceso por calle Miraflores a través de la Autopista Vespucio Norte Otras Comunas Quilicura Lampa BODEGAS Desde 2.000 m2. cuentan con oficinas 6.527 Pudahuel Quilicura 170.930 307.753 370.813 Stock Clase I 6.530 1.679.581 INVENTARIO POR COMUNA Pudahuel San Bernardo 2005 2007 2008 2010 |2| 2012 1S - 2014 176.232 2.997.985 2013 192.239 419.725 2.386.021 2011 319.431 340.351 2.066.590 146.578 1.726.239 2009 2.805.746 Produccion 35.720 1.579.661 151.275 1.543.941 1.392.666 2006 78.544 1.314.122 169.592 1.144.530 Stock 3.174.217 EVOLUCION DE LA PRODUCCION – CLASE I 2S-2014 DISPONIBILIDAD Y VACANCIA METODOLOGIA / GLOSARIO La Vacancia del 2do semestre del año 2014 para el mercado de bodegas Clase I alcanza 152.912 m², lo que corresponde a una tasa de vacancia de un 4,82% del inventario total de esta categoría. Por su parte el mercado de bodegas Clase II tiene una disponibilidad de 24.192 m2 lo que representa un 17,76% de vacancia, impulsada por el alto crecimiento en superficies durante este periodo. Definición Centro de Bodegaje Se observa un aumento en la vacancia en el mercado Clase I respecto al semestre anterior pasando de un 3,84% a un 4,82% , mientras que en el mercado de bodegas Clase II se observan menores niveles de vacancia alcanzando un 17,76% en comparación al periodo anterior que alcanzó un 18% de vacancia. Consideraciones de Ingreso al Inventario de Centros de Bodegaje Se define como Centro de Bodegaje los desarrollos de grandes extensiones de galpones subdivididos para albergar diversidad de usuarios los que comparten espacios comunes de vialidad y servicios. Para efectos del presente estudio, se considera el ingreso de un nuevo Centro o Etapa al Inventario de Centros de Bodegaje, cuando cuenta con su recepción municipal. PRECIO Y ABSORCION Precio Promedio A partir del primer semestre de 2014 se realiza una separación en los precios de bodegas disponibles, para la Clase I el precio promedio es de 0,124 uf/m2 con valores que van desde 0,11 a 0,155 uf/m2, mientras que en la Clase II el valor promedio se ubica en 0,142 uf/m2 con valores entre 0,12 y 0,154 uf/m2, estos valores corresponden solo a la porción de bodegas, las oficinas asociadas a estas unidades tienen valores que varían entre 0,26 y 0,45 uf/m2. El precio promedio corresponde al valor ponderado de la oferta existente al momento de cierre sin considerar las oficinas. Vacancia Durante el segundo semestre de 2014 la absorción de bodegas Clase I alcanza 122.995 m2, mientras que para la Clase II esta alcanza 33.065 m2, lo que equivale a un 80% para clase I y 136% para clase II respecto de la producción de este periodo. El cálculo de la vacancia se realiza respecto de superficies totales y no por cantidad de bodegas. EVOLUCION DE VACANCIA Y PRECIO CLASE I 6,00% 0,13 5,00% 0,125 0,12 4,00% 0,115 3,00% 0,11 2,00% 0,105 1,00% 0,00% 0,1 2S-2010 1S-2011 2S-2011 1S-2012 2S-2012 1S-2013 2S-2013 1S-2014 2S-2014 Tasa de Vacancia 2,30% 2,19% 2,13% 2,06% 1,22% 0,43% 1,26% 3,84% 4,82% Precio 0,105 0,105 0,11 0,115 0,118 0,123 0,122 0,125 0,124 |3| 0,095 PRODUCCION FUTURA C.B. FUTUROS DESTACADOS Para el primer semestre de 2015 se espera que ingrese al mercado de Centros de Bodegaje una superficie neta total de al menos 139.200 m², correspondiente a 7 nuevos proyectos. Destacan como incorporación el Centro Parque Industrial Lo Echevers 550 de Italtoys, Milagro de Nos de Central Bodegas, mientras que Bodepark desarrollo de DLS y Logicentro Miraflores de inmobiliaria Fortaleza, al retrasar sus construcciones que se esperaban a finales del 2014, pasarán a formar parte del primer periodo del 2015. En formatos de bodegas mas pequeños se espera la incorporación de, Invac Quilicura de Inversiones Andrighetti Cifuentes, Megaflex el que ingresará con su primera etapa, desarrollo de ISJ ubicado a un costado de la carretera General San Martín y Boulevard Empresarial de Inversiones Boulevard Lyon. BODEGAS & OFICINAS INVAC QUILICURA Etapa 1 Quilicura CONECTIVIDAD Acceso por calle Colorado a través de Avenida Central la que conecta de forma directa con la Autopista de Américo Vespucio BODEGAS Desde 1000 m2 con oficinas CORREDORES Para mayor información, contactar a Alejandro Reitze Gerente División Industrial Felipe Besnier Gerente Desarrollo y Estudios GPS Global Property Solutions Norte Oriente Sur Poniente Norponiente |4| Av. Bicentenario 3883, Of. 702 Vitacura. Santiago –Chile Fono: (56 2) 2489 9000 Fax: (56 2) 2489 9001 Email: info@gpsproperty.cl www.gpsproperty.cl