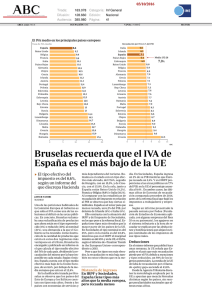

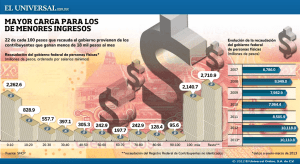

Una Reforma Fiscal para España

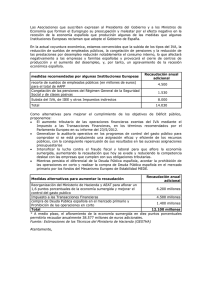

Anuncio