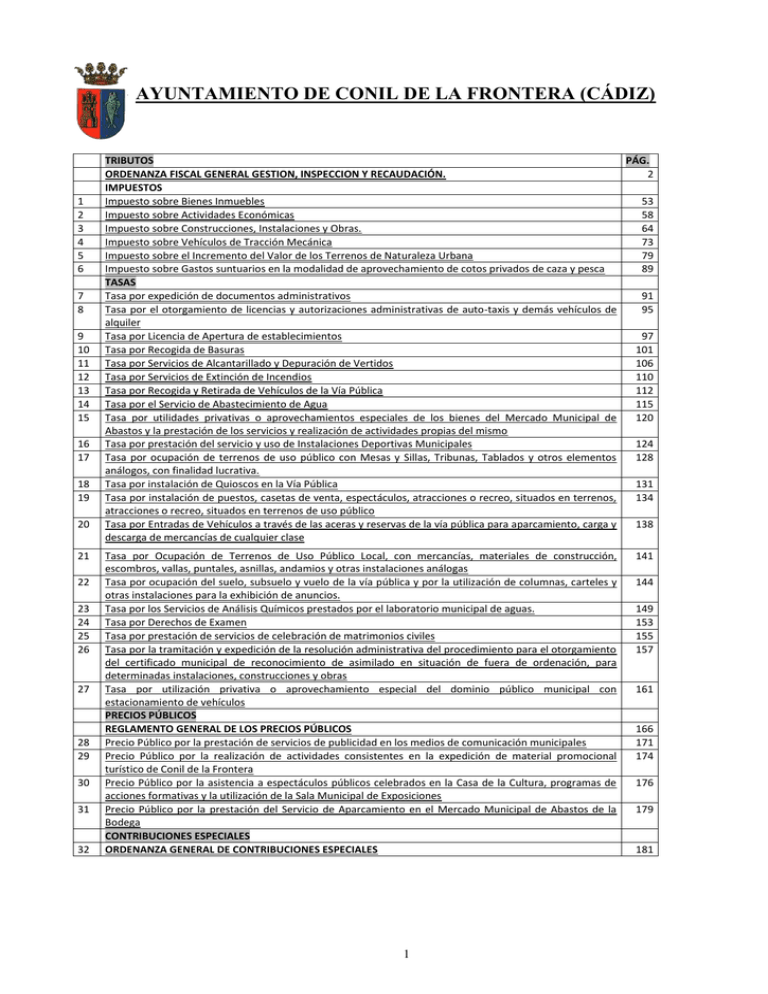

AYUNTAMIENTO DE CONIL DE LA FRONTERA (CÁDIZ)

Anuncio