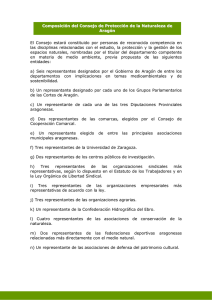

La internacionalización de la empresa aragonesa

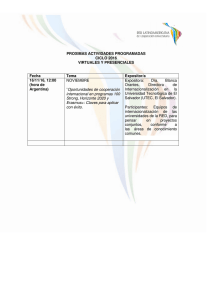

Anuncio