Informe Semestral PDF

Anuncio

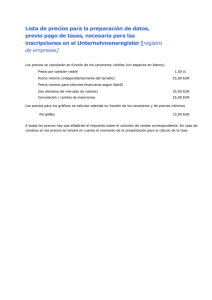

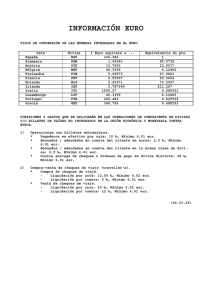

NUEVA OLTAL BURSATIL SICAV SA Nº Registro CNMV: 612 Informe SEMESTRAL del 1er. Semestre de 2016 Gestora Grupo Gestora Auditor CREDIT SUISSE GESTION SGIIC SA GRUPO CREDIT SUISSE DELOITTE Depositario Grupo Depositario Rating depositario CREDIT SUISSE SUCURSAL ESP. GRUPO CREDIT SUISSE A (STANDARD & POOR`S) Sociedad por compartimentos NO El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en https://www.credit-suisse.com/es/es/private-banking/services/management.html. La Sociedad de Inversión o, en su caso, la Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Dirección CALLE AYALA Nº 42 5ªPLANTA A, MADRID 28001 TFNO.91.7915100 Correo electrónico departamento.marketing@credit-suisse.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). INFORMACIÓN SICAV Fecha de registro: 17/08/1999 1. Política de inversión y divisa de denominación Categoría Tipo de Sociedad: Vocación Inversora: Perfil de riesgo: Sociedad que invierte más del 10% en otros fondos y/o sociedades Global 7 en una escala del 1 al 7. La sociedad cotiza en el Mercado Alternativo Bursátil. Descripción general La Sociedad podrá invertir entre un 0% y 100% de su patrimonio en IIC financieras que sean activo apto, armonizadas o no, pertenecientes o no al grupo de la Gestora.La sociedad podrá invertir,ya sea de manera directa o indirecta a través de IICs, en activos de renta variable y renta fija u otros activos permitidos por la normativa vigente sin que exista predeterminación en cuanto a los porcentajes de exposición en cada clase de activo pudiendo estar la totalidad de su exposición en cualquiera de ellos.Dentro de la renta fija además de valores se incluyen depósitos a la vista o con vencimiento inferior a un año en entidades de crédito de la UE o de estados miembros de laOCDE sujetos a supervisión prudencial e instrumentos del mercado monetario no cotizados, que sean líquidos.Se podrá invertir hasta un máximo conjunto del 10% del patrimonio en activos que podrian introducir un mayor riesgo que el resto de las inversiones como consecuencia de sus caracteristicas. No existe objetivo predeterminado ni límites máximos en lo que se refiere a ladistribución de activos por tipo de emisor (publico o privado), ni por rating de emisión/emisor, ni duración, ni por capitalización bursátil, ni por divisa,ni por sector económico, ni por países. Se podrá invertir en países emergentes. La exposición al riesgo de divisa puede alcanzar el 100% del patrimonio. La Sociedad no tiene ningún índice de referencia en su gestión. Operativa en instrumentos derivados La Sicav podrá operar con instrumentos financieros derivados, negociados o no en mercados organizados de derivados, con la finalidad de cobertura, primordialmente para disminuir los riesgos de su cartera de contado en el entorno de mercado, y de inversión. La metodología aplicada para calcular la exposición total al riesgo de mercado es el método del compromiso. Una información más detallada sobre la política de inversión de la sociedad se puede encontrar en su folleto informativo. Divisa de denominación: EUR 2. Datos económicos 2.1. Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Período actual 598.373,00 211 Nº de acciones en circulación Nº de accionistas Dividendos brutos distribuidos por acción ¿Distribuye dividendos? NO Valor liquidativo Patrimonio fin de período (miles de EUR) Fecha Período del informe 2015 2014 2013 Fin del período 4.422 4.448 4.328 4.122 Mínimo 7,3900 7,4386 7,2372 6,8936 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período Acumulada s/patrimonio Período anterior 597.959,00 103 Total 0,17 s/resultados 0,17 Período s/patrimonio Total 0,17 s/resultados 0,17 Comisión de depositario % efectivamente cobrado Acumulada 0,05 Período Actual Indice de rotación de la cartera (%) Rentabilidad media de la liquidez (% anualizado) Máximo 7,1376 7,2335 6,8915 6,6971 7,4599 7,5566 7,2372 6,9063 Base de cálculo Sistema imputación patrimonio al fondo Base de cálculo 0,05 patrimonio Período Anterior Año Actual Año Anterior 0,04 0,31 0,04 0,46 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren a los últimos disponibles. 2.2 Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual Rentabilidad (% sin anualizar) Trimestral Acumulado 2016 -0,65 Trimestre Actual 0,33 1er Trimestre 2016 Anual 4º Trimestre 2015 -0,98 1,82 3er Trimestre 2015 -1,08 2015 2,78 2014 2013 4,98 2,92 2011 -1,57 Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado 2016 0,45 Trimestre Actual 0,23 1er Trimestre 2016 0,22 Anual 4º Trimestre 2015 0,22 3er Trimestre 2015 0,21 2015 0,86 2014 0,84 2013 0,62 2011 0,62 Incluye los gastos directos soportados en el período de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de sociedades/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de estas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por En el caso de inversiones en IIC que no calculan su ratio de gastos, éste se ha estimado para incorporarlo en el ratio de gastos. Rentabilidad semestral de los últimos 5 años Evolución del valor liquidativo últimos 5 años 2.3 Distribución del patrimonio al cierre del período (Importes en miles de EUR) Fin período actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Importe 4.024 2.447 1.555 19 3 394 4 4.422 Fin período anterior % sobre patrimonio Importe 91,00 55,34 35,17 0,43 0,07 8,91 0,09 100,00 % sobre patrimonio 4.262 2.470 1.753 38 1 182 4 4.448 95,82 55,53 39,41 0,85 0,02 4,09 0,09 100,00 Variación acumulada anual % variación respecto fin período anterior Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4 Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) +- Compra/venta de acciones (neto) - Dividendos a cuenta brutos distribuidos +- Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos +- Resultados en renta fija (realizadas o no) +- Resultados en renta variable (realizadas o no) +- Resultados en depósitos (realizadas o no) +- Resultados en derivados (realizadas o no) +- Resultados en IIC (realizadas o no) +- Otros resultados +- Otros rendimientos (-) Gastos repercutidos - Comisión de sociedad gestora - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos +- Revalorización inmuebles uso propio y resultados por enajenación PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) Variación del período actual Variación del período anterior 4.448 0,07 0,00 -0,66 -0,36 0,44 0,00 -0,03 -0,07 0,01 0,07 -0,98 0,20 0,00 -0,30 -0,17 -0,05 -0,04 -0,04 0,00 0,00 0,00 0,00 0,00 0,00 4.422 4.416 0,00 0,00 0,69 1,00 0,59 0,01 -0,06 0,05 -0,01 -0,09 0,35 0,16 0,00 -0,31 -0,18 -0,05 -0,04 -0,03 -0,01 0,00 0,00 0,00 0,00 0,00 4.448 4.448 0,07 0,00 -0,66 -0,36 0,44 0,00 -0,03 -0,07 0,01 0,07 -0,98 0,20 0,00 -0,30 -0,17 -0,05 -0,04 -0,04 0,00 0,00 0,00 0,00 0,00 0,00 4.422 -171.397,13 0,00 -891,41 -828,36 -27,37 -63,33 -51,23 -244,33 -220,78 -178,91 -373,38 23,28 307,69 -63,05 -2,34 -2,35 -1,33 34,22 -91,25 0,00 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del período Descripción de la inversión y emisor ES0106933007 - PARTICIPACIONES|AC GESTION SGIIC (IMANTIA CAPI ES0124880032 - PARTICIPACIONES|CREDIT SUISSE GESTION, SGIIC ES0155598032 - PARTICIPACIONES|CREDIT SUISSE GESTION, SGIIC Valor de mercado % Período anterior Valor de mercado Descripción de la inversión y emisor % EUR 492 11,13 492 11,05 EUR 815 18,43 833 18,74 EUR 660 14,93 659 14,81 1.967 44,49 1.984 44,60 TOTAL IIC Período actual Divisa Divisa Período actual XS1017790178 - BONOS|BPE FINANCIACIONES SA|2,500|201702-01 XS1055241373 - BONOS|BBVA SUB CAPITAL UNI|3,500|2019-0411 XS1140860534 - BONOS|GENERALI FINANCE BV|4,596|2025-1121 Valor de mercado % Período anterior Valor de mercado % EUR 0 0,00 102 2,29 EUR 102 2,31 104 2,34 EUR 94 2,12 97 2,18 XS1207054666 - BONOS|REPSOL INTL FINANCE|3,875|2021-03-25 EUR 91 2,06 86 1,93 1.398 31,63 1.502 33,79 101 2,29 0 0,00 101 2,29 0 0,00 1.499 33,92 1.502 33,79 - Deposito|BANCO POPULAR ESPAÑOL (DEPOSI)|1,050|2 EUR 0 0,00 130 2,92 - Deposito|BANCO POPULAR ESPAÑO|0,650|2016 12 29 EUR 220 4,98 220 4,95 - Deposito|BANCO POPULAR ESPAÑO|0,630|2017 03 02 EUR 130 2,94 0 0,00 - Deposito|BANKIA|1,000|2016 02 17 EUR 0 0,00 130 2,92 - Deposito|BANKIA|0,500|2017 02 17 EUR 130 2,94 0 0,00 1.499 33,92 1.502 33,79 480 10,86 480 10,79 US02079K1079 - ACCIONES|ALPHABET INC USD 31 0,71 35 0,79 2.447 55,35 2.464 55,39 US2686481027 - ACCIONES|EMC CORP/MA USD 24 0,55 24 0,53 55 1,26 59 1,32 55 1,26 59 1,32 EUR 0 0,00 99 2,23 EUR 0 0,00 93 2,08 0 0,00 192 4,31 1.554 35,18 1.753 39,42 4.001 90,53 4.217 94,81 3 0,07 1 0,02 TOTAL DEPÓSITOS TOTAL INVERSIONES FINANCIERAS INTERIOR FR0011697010 - BONOS|ELECTRICITE DE FRANC|4,125|2022-0122 EUR 95 2,14 97 2,19 XS0808632763 - BONOS|IBERDROLA INTL BV|5,750|2018-02-27 EUR 108 2,44 108 2,43 XS0903872355 - BONOS|KONINKLIJKE KPN NV|6,125|2018-09-14 EUR 108 2,44 107 2,40 XS0925177130 - BONOS|UNICREDIT SPA|3,187|2018-05-02 USD 193 4,36 190 4,28 XS0954675129 - BONOS|ENEL SPA|6,500|2019-01-10 EUR 109 2,47 109 2,45 105 2,38 104 2,34 XS0969340768 - BONOS|AMERICA MOVIL SAB DE|5,125|2018-09EUR 06 XS0972570351 - BONOS|TELEFONICA EUROPE BV|6,500|2018-09EUR 18 105 2,38 105 2,37 XS0989061345 - BONOS|CAIXABANK SA|5,000|2018-11-14 EUR 105 2,38 105 2,36 XS0995102778 - BONOS|ING BANK NV|2,062|2018-11-21 USD 183 4,15 188 4,23 Total Renta Fija Privada Cotizada mas de 1 año XS1017790178 - BONOS|BPE FINANCIACIONES S|2,500|2017-0201 EUR Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL RENTA VARIABLE COTIZADA TOTAL RENTA VARIABLE DE0009769869 - PARTICIPACIONES|DWS FINANZ-SERVICE GMBH/FRANKF LU0348529875 - PARTICIPACIONES|FIDELITY FUND MNAG.LTD TOTAL IIC TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Detalle de inversiones dudosas, morosas o en litigio (miles de EUR): XS0349908839 - BONOS|LEHMAN BROTHERS HOLD|0,750|202003-15 EUR Notas: El período se refiere al trimestre o semestre, según sea el caso. 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total Duración en Años Sector Económico HASTA 1 AÑO 99,9 % MÁS DE 10 AÑOS DEPÓSITOS A PLAZO 0,1 % Total LIQUIDEZ 100,0 % 8,9 % OTROS 3,7 % PARTICIPACIONES FONDOS R.F. PAISES UME 44,5 % 31,9 % Total Divisas 10,9 % 100,0 % Tipo de Valor DOLAR 11,4 % DOLAR AUSTRALIANO ACCIONES 0,2 % EUROS 88,4 % 1,3 % BONOS 34,4 % DEPÓSITOS A PLAZO 10,9 % FRANCO SUIZO 0,0 % FONDOS DE INVERSION 44,5 % OTROS 0,0 % LIQUIDEZ Total 100,0 % 8,9 % Total 100,0 % 3.3. Operativa en derivados. Resumen de las posiciones abiertas al cierre del período (Importes en miles de EUR) Instrumento DIV: USD Total subyacente tipo de cambio Venta Forward|Divisa EUR/USD||Fisica Importe nominal comprometido Objetivo de la inversión 148 Inversión 148 Instrumento TOTAL OBLIGACIONES Importe nominal comprometido 148 Objetivo de la inversión 4. Hechos relevantes SI a. Suspensión temporal de la negociación de acciones b. Reanudación de la negociación de acciones c. Reducción significativa de capital en circulación d. Endeudamiento superior al 5% del patrimonio e. Cambio en elementos esenciales del folleto informativo f. Imposibilidad de poner más acciones en circulación g. Otros hechos relevantes NO X X X X X X X 5. Anexo explicativo de hechos relevantes No aplica 6. Operaciones vinculadas y otras informaciones SI a. Accionistas significativos en el capital de la sociedad (porcentaje superior al 20%) b. Modificaciones de escasa relevancia en los Estatutos Sociales c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) NO X X X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora, sociedad de inversión o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora, sociedad de inversión, depositario u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones a.) Existe un Accionista significativo con un volumen de inversión de 2.121.820,49 euros que supone el 47,98% sobre el patrimonio de la IIC. a.) Existe un Accionista significativo con un volumen de inversión de 2.296.276,23 euros que supone el 51,93% sobre el patrimonio de la IIC. g.) El importe de los ingresos percibidos por entidades del grupo de la Gestora que tienen como origen comisiones o gastos satisfechos por la IIC asciende a 60,10 euros, lo que supone un 0,00% sobre el patrimonio medio de la IIC en el período de referencia,. Anexo: Existen operaciones vinculadas repetitivas y sometidas a un procedimiento de autorizacion simplificado, relativas a compraventas de divisas que realiza la gestora con el depositario. 8. Información y advertencias a instancia de la CNMV No aplica 9. Anexo explicativo del informe periódico La primera mitad del año ha estado caracterizada por la elevada volatilidad de los mercados financieros, continuando con una tendencia iniciada a mediados del año pasado y agudizada sobre todo a partir del verano por los acontecimientos en China. Fueron precisamente las dudas sobre la economía china, y su influencia en la caída del precio del crudo, lo que provocó las fuertes caídas de los mercados durante las primeras semanas del año. Los dos factores mencionados contribuyeron a despertar en los inversores los temores a una recesión global, que se dejó notar en los mercados en forma de recortes importantes en las bolsas, ampliación de las primas de riesgo y diferenciales de crédito y bajadas en las TIRes de la deuda pública, que actuaba como refugio. Tras alcanzar mínimos a mediados de febrero, los mercados protagonizaron un importante rebote hasta mediados de abril: los temores en China empezaron a disiparse, el precio del crudo hizo suelo y comenzó a recuperar, los bancos centrales mandaron mensajes tranquilizadores y los datos macro en EE.UU. alejaban los augurios de una recesión inminente. Todo esto contribuyó a que los mercados recuperaran parte del terreno perdido, aunque, con la excepción del americano, la mayoría continuaba con pérdidas. Desde entonces, los mercados de renta variable han permanecido en un rango, no exento de volatilidad. Las incertidumbres existentes han impedido una recuperación más clara: China, el Brexit, las elecciones presidenciales en EE.UU., la posible subida de tipos de la Fed, etc. mantenían a las bolsas en una situación de "impasse", mientras los mercados de renta fija continuaban con su buen comportamiento, y en esta ocasión no sólo la deuda pública sino también la privada, impulsada en este caso por el nuevo programa de compra de bonos corporativos anunciado por el BCE en marzo. Pero ese "impasse" se rompía en los últimos días de junio, ante el sorprendente triunfo del Sí en el referéndum sobre el Brexit en el Reino Unido. Dicho resultado, totalmente inesperado para los mercados, provocó de nuevo fuertes caídas, que llevaron a las bolsas a niveles cercanos a los mínimos de febrero. A pesar del "maquillaje" de los últimos tres días del semestre, el saldo para los mercados de renta variable en la primera mitad del año ha sido en general negativo, con el MSCI Global cayendo un -1,92%, aunque con alguna honrosa excepción. Así, Europa y Japón se llevaban la peor parte, con caídas respectivamente del -12,33% y -18,17% en el Eurostoxx50 y el Nikkei. En España, el Ibex se dejaba un -14,47%, afectado además por la incertidumbre política. El resultado de las Elecciones Generales del 26/6, más favorable de lo esperado para los mercados, quedó diluido por el efecto "Brexit". Sin embargo la bolsa americana consiguió cerrar el semestre en positivo, con el S&P subiendo un 2,69%, a pesar de que los beneficios empresariales llevan ya varios trimestres consecutivos cayendo. También rompían la tendencia negativa los mercados emergentes, después de un largo periodo de "underperformance": las perspectivas de cambio político en Brasil, entre otros factores, han contribuido a mejorar el sentimiento respecto a los países emergentes, contribuyendo a una subida del 2,11% en índice MSCI Emerging Markets. En cuanto a los mercados de renta fija, la deuda pública ha dado rentabilidades muy positivas, ante la bajada de las TIRes a lo largo de la curva, llegando en muchos casos a tasas negativas, que consideramos que no son sostenibles en el tiempo. Así el Bund alemán a 10 años bajaba en TIR desde el 0,63% al -0,13% en el semestre, el 10 años suizo alcanzaba el -0,57% y el Treasury americano descendía del 2,27% al 1,47%. Los bonos periféricos también experimentaron volatilidad, con el diferencial a 10 años en España pasando de 114 pbs a 129 pbs y el italiano de 97 pbs a 139 pbs. Como consecuencia del resultado de las elecciones en España, el 10 años español se situaba por debajo del italiano por primera vez desde hace un año. En cuanto a los diferenciales de crédito, el índice Itraxx Main pasaba de 77 pbs a 84 pbs. y el Itraxx Crossover de 314 a 368. En el caso concreto de los híbridos corporativos, tras un comienzo de año con caídas importantes, reflejando una beta elevada con la renta variable, recuperaron con fuerza en los últimos meses, sobre todo a raíz de la puesta en marcha del programa de compra de bonos corporativos del BCE, que dará un soporte importante a esta clase de activo, reduciendo su volatilidad a futuro. La deuda subordinada financiera, sin embargo, se quedó rezagada, debido a los problemas a los que se enfrenta el sector en este escenario de tipos, con los "Cocos" (AT1) llevándose claramente la peor parte. En los mercados de divisas, el dólar se depreciaba un 2% frente al euro en el semestre, pasando del 1,0862 al 1,1106, consecuencia principalmente del retraso en las subidas de tipos por parte de la Fed. La libra esterlina sufría claramente los efectos del Brexit, depreciándose un 10% frente al euro y un 12% frente al dólar. El yen sin embargo se apreciaba con fuerza, desafiando a la política de Abenomics, que los mercados han considerado insuficiente. Mención especial merece la divisa China, que ha continuado con la depreciación iniciada en agosto del año pasado, acumulando un 8% desde entonces. Por último, entre las materias primas destaca la recuperación del precio del crudo, que subía un 30% en el semestre, así como el rebote del 25% de la onza de oro, que actuaba como refugio especialmente en la última parte del periodo. Para los próximos meses creemos que la volatilidad va a continuar en los mercados, ya que las incertidumbres siguen siendo importantes. Entre otros, habrá que vigilar los siguientes factores: las negociaciones sobre el "Brexit", la situación de la banca italiana, la evolución de los resultados empresariales en EE.UU., las elecciones presidenciales americanas y, sobre todo, no perder de vista a China y su moneda. Habrá que estar atentos a los movimientos del mercado y ajustar las carteras adecuadamente en este escenario de volatilidad. Durante el período, la rentabilidad de la Sociedad ha caido un -0,65%, el patrimonio se ha reducido hasta los 4.421.993,27 euros y los accionistas se han incrementado hasta 211 al final del período. La rentabilidad de la Sociedad en el período se ha situado por debajo de la rentabilidad del 0,02% del índice de Letras del Tesoro a 1 año. La Sicav no ha logrado batir al índice de referencia, debido al mal comportamiento de la renta variable europea durante el primer semestre del año por motivos muy diversos, y que no ha podido ser contrarrestado por la actuación del BCE. A inicio del periodo, el porcentaje de inversión destinado a invertir en renta fija y renta variable ha sido de 90,06% y 5,63%, respectivamente y a cierre del mismo de 89,77% en renta fija y 1,26% en renta variable. El resto de la cartera se encuentra fundamentalmente invertida en activos del mercado monetario. Dicha composición de cartera y las decisiones de inversión al objeto de construirla, han sido realizadas de acuerdo con el entorno y las circunstancias de mercado anteriormente descrita, así como una consideración al riesgo que aportaban al conjunto de la cartera. En referencia al riesgo asumido, la volatilidad del periodo de la Sociedad, a 30 de junio de 2016, ha sido 3,68%, siendo la volatilidad del índice de Letra Tesoro 1 año representativo de la renta fija de un 0,45%. A 30 de junio de 2016, la Sociedad ha utilizado contratos "forwards" como cobertura de divisa. La inversión total de la Sociedad en otras I.I.C.s a 30 de junio de 2016 suponía un 44,49%, siendo las gestoras principales CREDIT SUISSE GESTION, SGIIC y AC GESTION SGIIC (IMANTIA CAPITAL). La Sociedad mantiene a 30 de junio de 2016 un porcentaje poco significativo del patrimonio en activos dudosos o en litigio. Dichos activos son los siguientes: BONO LEHMAN INFLATION NOTES 15/03/10. Las medidas adoptadas son las siguientes: Respecto a este activo, fueron interpuestas dentro de plazo las reclamaciones correspondientes relativas a la entidad garante, Lehman Brothers Holdings Inc., en el proceso concursal correspondiente. Se han recibido varios pagos parciales en el marco de dicho proceso y está previsto que los titulares de este activo reciban nuevos pagos parciales de la entidad garante. En cuanto a la entidad emisora, Lehman Brothers Treasury Co. BV, se han recibido también pagos parciales y está también previsto que los titulares de este activo reciban nuevos pagos parciales de la entidad emisora. Estos cobros se están tramitando de forma centralizada a través del Grupo Credit Suisse. El impacto total de gastos soportados por la Sociedad se describe detalladamente en el apartado de "Gastos" del presente informe. En este contexto, durante los próximos meses estaremos atentos a la evolución de los mercados, tratando de aprovechar las oportunidades que surjan en los distintos activos para ajustar la cartera en cada momento.