informe de calificacion

Anuncio

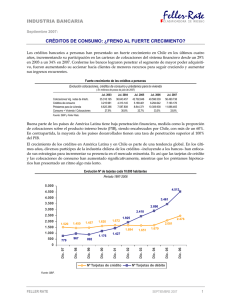

BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION Abril 2016 Octubre 2015 AA+py Estable Solvencia Tendencia Abril 2016 AA+py Estable * Detalle de calificaciones en Anexo. Resumen financiero En miles de millones de guaraníes de cada período Dic. 13 Dic. 14 Dic. 15 Activos Totales 13.257,9 16.159,7 19.085,7 Colocaciones totales netas Pasivos exigibles 8.759,7 10.827,0 13.842,5 11.960,6 14.531,7 17.023,9 Patrimonio Resultado operacional bruto (ROB) Gasto por previsiones Gastos de apoyo (GA) 1.297,3 1.628,0 1.892,4 683,6 782,1 953,4 81,7 283,7 100,8 328,8 141,0 404,5 Resultado antes de imp. (RAI) 334,3 379,3 439,9 Fuente: Boletín Estadístico del Banco Central del Paraguay. Indicadores relevantes 5,7% 5,3% 5,4% 2,8%2,6% 2,5% 2,4% 2,2% 2,3% 0,7% 0,7% 0,8% ROB / Activos GA / Activos Dic.13 Gto. Prev. / Activos RAI / Activos Dic.14 Dic.15 ` Fuente: Boletín Estadístico del Banco Central del Paraguay. 1) Activos totales promedio. Respaldo Patrimonial Dic.13 Dic.14 Patrimonio efectivo / ACPR 12,4% 12,4% Dic.15 13,2% Pasivos exigibles / Patrimonio 9,2 vc. 8,9 vc. 9,0 vc. Fuente: Boletín Estadístico del Banco Central del Paraguay y Banco Continental. Nota: ACPR: Activos y contingentes ponderados por riesgo. Perfil de negocios Capacidad de generación Respaldo Patrimonial Muy Fuerte Fuerte Adecuado Débil Principales Factores Evaluados Moderado Perfil crediticio individual Fundamentos comparado con un 7,6% de la industria. La calificación de Banco Continental se fundamenta en su sólida posición competitiva, con elevada participación de mercado y liderazgo en colocaciones dentro de la industria. Considera también su fuerte capacidad de generación de resultados, beneficiada de un favorable nivel de eficiencia y bajos gastos en previsiones, en conjunto con un riesgo de cartera controlado y con elevada cobertura de previsiones. El banco mantiene un bajo gasto en previsiones derivado de su sana cartera de colocaciones, lo que junto a favorables indicadores de eficiencia le han permitido sostener buenos índices de rentabilidad, si bien ha perdido parte de su ventaja histórica respecto al sistema. Los últimos dos años, su resultado antes de impuestos se ha mantenido en el promedio de la industria, situándose en 2,5% en 2015. En contrapartida, incorpora los márgenes relativamente bajos, asociados a su orientación a empresas y a su estructura de fondeo, así como los riesgos inherentes a operar en Paraguay. El banco tiene una estructura de depositantes algo menos diversificada y con una menor proporción de fondos a la vista que el promedio del sistema financiero (48,7% versus 54,9%, a diciembre de 2015). No obstante, ha incorporado otras fuentes de financiamiento, incluyendo entidades del exterior, que aportan diversificación y fondeo a largo plazo. El banco cuenta con políticas de diversificación y altos recursos líquidos para mitigar el riesgo asociado a la alta proporción de depósitos. El banco orienta su actividad hacia la banca corporativa y pymes, con un portafolio concentrado en colocaciones comerciales, pero diversificado por sectores económicos, siendo los más relevantes agricultura, comercio al por mayor y servicios, con 18,7%, 17,1% y 15,7% del total, respectivamente. Sus conservadoras políticas crediticias y de control de riesgo se reflejan en una sana calidad de cartera. Su cartera vencida se mantiene controlada a pesar del entorno económico adverso, con un 1,2% a diciembre de 2015, nivel significativamente inferior al 2,4% de la industria. Por su parte, la cobertura de previsiones sobre dicha cartera era de 1,8 veces, superando la cobertura de 1,2 veces de la industria. La gestión de riesgo del banco se ha beneficiado de la incorporación, a través del tiempo, de herramientas tecnológicas que permiten una mayor automatización y control de los procesos de aprobación y seguimiento. Sus márgenes son inferiores al promedio de la industria, como consecuencia de su orientación mayorista, a la vez que han mostrado una tendencia decreciente durante los últimos años, influenciada por la fuerte competencia y mayor liquidez, y un contexto de crecimiento relativo de su cartera. A diciembre de 2015, su resultado operacional bruto sobre activos totales fue de 5,4%, Administración de riesgos Fondeo y liquidez Fortalezas Favorable eficiencia, con una ventaja importante respecto al promedio de la industria. Alvaro Pino V. alvaro.pino@feller-rate.cl (562) 2757-0428 Tendencia: Estable La tendencia de la calificación es “Estable”. El sólido posicionamiento del banco y su estrategia de penetración y cruce de productos debieran permitirle mantener los buenos resultados y contener la presión a la baja de sus márgenes y retornos. FACTORES SUBYACENTES A LA CLASIFICACION Posición de liderazgo en la industria. Analista: La propiedad es mayoritariamente paraguaya y atomizada entre sus inversionistas. El ingreso de IFC a la propiedad en 2009 (que se mantuvo hasta febrero de 2015) favoreció su acceso a mejores condiciones de financiamiento externo y la implementación de altos estándares de gestión. El banco ha mantenido una adecuada base patrimonial, gracias a la retención de parte de sus utilidades, y ha tenido acceso a aportes de capital fresco cuando ha sido requerido, reflejando la confianza de sus accionistas. A diciembre de 2015, su indicador de capital regulatorio era de 13,2%. Riesgos Concentración en banca corporativa resulta en márgenes reducidos. Adecuada gestión del riesgo redunda en una sana calidad de cartera y alta cobertura de provisiones. Estructura de captaciones redunda en un costo de fondos superior a entidades comparables, dada su mayor participación en depósitos a plazo. Avance en la diversificación de fuentes de financiamiento locales e internacionales. Entorno altamente competitivo, con presión sobre su margen. Riesgos inherentes a operar en Paraguay. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 1 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable PERFIL DE NEGOCIOS Muy Fuerte. Mayor banco de la industria con liderazgo en empresas de diversos sectores de la economía. Diversificación de negocios Propiedad Los mayores accionistas individuales de Banco Continental son la sociedad Chivatos S.A., con 19,64% y Carlos Espinola Almada, con 10,15%. El resto de la propiedad del banco se encuentra altamente atomizada, estando el 45,19% restante en manos de accionistas minoritarios de capitales locales, con participaciones individuales inferiores a 1,5%. La presencia en la propiedad del IFC (entre 2009 y principios de 2015) benefició el desarrollo de aspectos cualitativos y cuantitativos de la operación, entre los que se cuentan la implementación de políticas y controles de estándar internacional que sustentan una estructura con fuerte potencial de crecimiento. A su vez, favoreció el acceso a líneas y condiciones de financiamiento en mercados externos. Participación de Mercado Colocaciones Netas Diciembre de 2015 BNF Familiar 3,1% 3,2% Otros Bancos y Financieras 14,0% Regional 15,5% Visión 5,1% Sudameris 5,7% BBVA 10,7% Banco Continental opera en Paraguay desde 1980. Su mercado objetivo tradicional han sido empresas de los sectores agropecuarios, acorde con la alta concentración de la economía en ese tipo de actividades. Si bien la entidad también aborda el sector de comercio, servicios e industria, parte de la cartera que se clasifica en algunas de estas actividades corresponde, directa o indirectamente, a los sectores primarios de la economía paraguaya. Su oferta contempla diversos productos y servicios para los distintos segmentos en los que participa, atendiendo a más de 100 mil clientes, con una amplia cobertura geográfica. En línea con su orientación de negocios, el crecimiento se sustenta en mayor medida en la banca corporativa -en especial en el sector agropecuario- y en pymes. En tanto, en los últimos años, la entidad ha reducido progresivamente su exposición en colocaciones de consumo. Entre diciembre de 2012 y 2015 la participación en este segmento disminuyó desde el 10,2% al 4,6% de su cartera. Al cierre de 2015 los segmentos de mayor importancia dentro de su portafolio eran agricultura, comercio al por mayor, servicios, sector financiero e industria, con 18,7%, 17,1%, 15,7%, 13,6% y 12,2% de las colocaciones, respectivamente. Estrategia y administración Crecimiento en sus segmentos tradicionales El banco orienta su accionar hacia un crecimiento sustentable en el segmento corporativo y pymes, segmentos en los que ha logrado desarrollar amplia experiencia en el tiempo. Esto contempla acompañar su avance en colocaciones con una mora controlada, constituyendo previsiones adicionales y con énfasis en el calce de sus operaciones. Si bien el banco tiene una cartera relevante en colocaciones a personas naturales, para mantener el riesgo de la cartera acotado, ha optado por restringir su actividad en dicho segmento, lo que se ha manifestado en una disminución nominal de dicha cartera así como de su importancia dentro de las colocaciones totales. Continental 18,8% Atlas 3,9% GNB 4,6% Negocio concentrado en banca comercial, atendiendo a distintos segmentos de empresas en todos los sectores productivos Itaú 15,4% Fuente: Boletín Estadístico del Banco Central del Paraguay. El foco de la actividad y mayor crecimiento del banco, ha estado centrado en los sectores empresariales, abarcando desde segmentos corporativos hasta pymes, de diversos sectores industriales. Su exposición a los sectores primarios de la actividad es similar al del promedio de la industria –a diferencia de algunas entidades de la industria que muestran una concentración relativamente más alta en dichos sectores- , que es complementada con una presencia relevante en los sectores financiero, industriales y de servicios. La institución explota su calidad de banco local y su estructura de gobierno con presencia de directores ejecutivos que permiten una estructura eficiente y respuesta rápida a las demandas de sus clientes. Adicionalmente, su gran tamaño relativo lo provee de una ventaja importante respecto de la mayoría de las entidades del sistema, al poder realizar operaciones de crédito de mayor monto. Con miras a reforzar su gobierno corporativo, el banco contrató un consultor para la realización de un diagnóstico en línea con las exigencias internacionales e implementó todas las medidas propuestas. Dada la relación del banco con IFC (presente en la propiedad entre 2009 y principios de 2015) y su relación con bancos internacionales, la entidad ha mantenido un proceso de mejora paulatina en aspectos como formalización, documentación, adecuación de funciones y comités, entre otros. A mediados de 2013, Banco Continental concretó la adquisición del 99,99% de las acciones del banco brasileño NBC Bank, con sede en la ciudad de Porto Alegre, Río Grande do Sul. El banco adquirido, que cuenta con sucursales en tres estados, tiene activos cercanos a US$70 millones. La estrategia para la expansión regional consiste en aprovechar las oportunidades de negocios entre Brasil y Paraguay, principalmente la importación de bienes de capital para la industria agrícola, Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 2 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable mientras que en Brasil, el foco de la entidad está en expandir el negocio en el segmento Pyme, procurando una buena diversificación sectorial. Para fortalecer su relación con los bancos internacionales y el acceso a líneas de financiamiento externas, la entidad mantiene un enfoque en responsabilidad social, con especial énfasis en el cuidado del medioambiente, contando con un equipo dedicado exclusivamente a esta labor. La presencia en la propiedad de IFC, hasta febrero de 2015, fue un aporte importante para la apertura de nuevas fuentes de financiamiento internacionales. Composición de las colocaciones por segmento Diciembre de 2015 Sector Exportaciónfinanciero 13,6% 0,5% Consumo 4,6% Ganadería 10,2% Agricultura 18,7% Servicio 15,7% Comercio al por menor 7,3% Industria 12,2% Comercio al por mayor 17,1% Fuente: Boletín Estadístico del Banco Central del Paraguay. Margen operacional Resultado operacional bruto / Activos totales promedio En línea con el desarrollo de su infraestructura y canales, a principios de 2014, el banco inauguró su nueva casa matriz, lo que ha permitido desarrollar y mantener una infraestructura moderna y generar holgura en la capacidad requerida para enfrentar el mayor crecimiento esperado de su actividad. El cambio de su casa matriz le ha permitido rediseñar sus plataformas comerciales, mejorar los procesos operacionales y renovar su infraestructura tecnológica, incluyendo la implementación de su nuevo centro de procesamiento de datos, que cuenta con altos estándares de seguridad y confiabilidad. El banco cuenta con una amplia red de distribución, que ha tenido una expansión importante, especialmente en 2015. Ese año, la entidad incorporó 7 nuevas sucursales, alcanzando un total de 66 oficinas al cierre de 2015, siendo la tercera red de sucursales más grande del país. Ello se complementa con su red de 122 cajeros automáticos y sus canales remotos, específicamente Internet y telefonía móvil. Posición de mercado Líder en colocaciones de la industria, con posiciones relevantes en diversos segmentos comerciales 10% 8% Pese a la fuerte competencia registrada en la industria, Banco Continental ha incrementado significativamente sus colocaciones durante los últimos años, posicionándose como uno de los actores más relevantes en el sector financiero paraguayo. 6% 4% 2% 0% Dic.12 Continental Dic.13 Pares Dic.14 Dic.15 Bancos y Financieras Gastos operacionales Gastos de apoyo / Resultado operacional bruto 60% La cartera de colocaciones neta del banco ha crecido de manera estable y sostenida durante los últimos cuatro años, manteniendo un ritmo promedio superior al de la industria, lo que le ha permitido incrementar paulatinamente su participación de mercado. A diciembre de 2015, la entidad mantenía por cuarto año consecutivo el primer lugar del ranking en término de colocaciones netas. Entre 2012 y 2015, su participación de mercado en dicho rubro subió desde 17,6% a 18,8% de las colocaciones de la industria de bancos y financieras. A diciembre de 2015, el banco se mantenía como el segundo mayor captador de depósitos de la industria, con una participación de mercado de 15,9%. 40% CAPACIDAD DE GENERACIÓN 20% 0% Dic.12 Continental Dic.13 Pares Dic.14 Dic.15 Bancos y Financieras Fuente: Boletín Estadístico del Banco Central del Paraguay. Pares: Banco Regional, Banco Itaú y BBVA. Fuerte. A pesar de tener márgenes inferiores al promedio del sistema, su ventaja en eficiencia y su controlado gasto en riesgo le ha permitido mantener retornos similares al promedio de la industria. Ingresos y márgenes Márgenes algo inferiores al promedio de bancos y financieras, como consecuencia de su actividad mayoritariamente enfocada a empresas. Su tendencia decreciente es consistente con la industria. Al igual que otras entidades de tamaño relevante que orientan su accionar al segmento de empresas, los márgenes brutos del banco se sitúan en rangos inferiores a los del promedio del sistema financiero. La evolución decreciente de sus márgenes está influenciada por la creciente competencia en la industria y mayor liquidez, que ha afectado los spreads tanto en los segmentos minoristas como mayoristas. En parte, también están afectados por el fuerte crecimiento que ha presentado la entidad, que ha visto incrementado sus activos y sólo reconoce parte de los ingresos devengados. La administración ha podido contener parte de la caída en las tasas de interés gracias a la disminución en el costo de fondo. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 3 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable Así, entre diciembre de 2011 y diciembre de 2015, su resultado operacional bruto sobre activos disminuyó desde 7,4% a 5,4%, mientras que el mismo indicador para la industria cayó desde 8,5% a 7,6%, en el mismo período. Previsiones Gastos operacionales Gasto por previsiones / Resultado operacional neto Ventajas en eficiencia compensan de manera importante los menores márgenes del banco. 40% 30% 20% 10% 0% Dic.12 Continental Dic.13 Pares Dic.14 Dic.15 Bancos y Financieras Rentabilidad Excedente / Activos totales promedio 4% La entidad se caracteriza por exhibir favorables indicadores de eficiencia en relación al sistema financiero y a otros bancos de similar orientación, y éstos han sido beneficiados en la medida que el banco ha incrementado su actividad y capturado economías de escala. Los bajos gastos de apoyo son reflejo de su énfasis en control de costos y de su orientación a empresas, que permiten tener mejores indicadores en comparación a instituciones con mayor actividad en segmentos minoristas y masivos. De esta forma, en 2015 sus gastos de apoyo fueron equivalentes a un 2,3% de sus activos totales promedio, nivel que se encuentra en el rango bajo de la industria, que promedió un 3,8% el mismo año. Si bien durante los 2013 y 2014, la entidad incurrió en gastos importante derivados de la implementación y entrada en funcionamiento de su nueva casa matriz y diversos proyectos de renovación e inversión tecnológica, este indicador se ha mantenido relativamente estable durante los últimos tres años. Al medir los gastos sobre resultado operacional bruto, éstos muestra un leve incremento, producto de la caída del margen, no obstante, mantiene una favorable posición relativa. En 2015, sus gastos de apoyo consumieron un 42,4% de su resultado operacional bruto, nivel inferior al 49,6% de la industria de bancos y financieras. 3% 2% 1% 0% Dic.12 Continental Dic.13 Pares Dic.14 Dic.15 Bancos y Financieras Gasto en previsiones Incremento de sus indicadores de gasto en previsiones ha sido inferior al promedio. Fuente: Boletín Estadístico del Banco Central del Paraguay. Pares: Banco Regional, Banco Itaú y BBVA. Patrimonio 2000 16% 14% 12% 10% 8% 6% 4% 2% 0% 1500 1000 500 0 Dic.12 Dic.13 Dic.14 Dic.15 Patrimonio Neto (MM Gs. eje izq.) Patrimonio efectivo / ACPR (eje der.) Fuente: Boletín Estadístico del Banco Central del Paraguay. (1) ACPR: Activos y contingentes ponderados por riesgo. Favorecida por su enfoque en banca corporativa, sus bajos niveles de mora y de cartera vencida, la entidad ha contado tradicionalmente con menores requerimientos de previsiones que el sistema financiero. La buena diversificación de su cartera, con un componente importante de entidades pertenecientes a rubros distintos de agricultura y ganadería, le ha permitido estar menos expuesto a las coyunturas que han afectado a dichos sectores. Por otra parte, la disminución de su participación en colocaciones de consumo ha mitigado el impacto en el banco del deterioro de dicho segmento. Finalmente, las previsiones adicionales constituidas por la entidad en años anteriores han colaborado a disminuir los requerimientos de nuevos gastos en previsiones ante escenarios más complejos. De esta forma, aún en un escenario de disminución de márgenes, el índice de gasto en previsiones sobre resultado operacional neto se ha mantenido en rangos comparables a los de su competencia y muy por debajo del promedio de la industria. A diciembre de 2015 dicho indicador era de 25,7%, comparado con el 38,1% del promedio de bancos y financieras. Resultados Si bien sus retornos presentan una tendencia levemente decreciente, se mantienen en torno al promedio de la industria y con baja volatilidad. Durante los últimos años, la entidad ha presentado disminución en su rentabilidad, principalmente como reflejo de la disminución en su margen bruto. A su vez, ha perdido su ventaja respecto a sus competidores, disminuyendo a niveles cercanos a los de la industria y otras entidades de similar tamaño. Los últimos dos años, su resultado antes de impuesto ha sido similar al de la industria, cerrando 2015 con un indicador de 2,5%. En la medida que el banco modere su crecimiento y consiga rentabilizar la cartera generada en los últimos periodos a través de la penetración de nuevos productos entre sus clientes, debiera conseguir incrementos en su margen y recuperar sus retornos. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 4 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable RESPALDO PATRIMONIAL Adecuado. Política de capitalización ha permitido mantener un índice de Basilea adecuado, aun en contexto de fuerte crecimiento de sus colocaciones. Patrimonio 2000 16% 14% 12% 10% 8% 6% 4% 2% 0% 1500 1000 500 0 Dic.12 Dic.13 Dic.14 Dic.15 Patrimonio Neto (MM Gs. eje izq.) Patrimonio efectivo / ACPR (eje der.) Fuente: Boletín Estadístico del Banco Central del Paraguay. (1) APR: Activos y contingentes ponderados por riesgo. El ingreso a la propiedad en 2009 de IFC (presente hasta febrero de 2015), incrementó de forma considerable los niveles de adecuación de capital del banco. En los últimos años, su buena capacidad de generación y su política de capitalización de entre el 40% y 50% de sus resultados, que ha sido complementado con aumentos de capital, le ha permitido contribuir a mantener un buen respaldo patrimonial. Asimismo, la entidad ha realizado emisiones de bonos subordinados que han complementado su patrimonio con capital secundario, mejorando su índice de solvencia para efectos regulatorios. A diciembre de 2015, dicho indicador registraba un 13,2%, nivel superior al 12,4% registrado al cierre de los dos años anteriores. A juicio de Feller Rate, las medidas tomadas por la administración y sus accionistas y los planes para continuar incrementando su patrimonio debieran permitirle mantener un respaldo patrimonial adecuado. ADMINISTRACIÓN DE RIESGOS Adecuado. Buenas políticas crediticias y de control de riesgo, junto con apropiados mecanismos de control se reflejan en indicadores de calidad de cartera más favorables que el promedio del sistema. Estructura y marco de gestión de riesgo Marco de administración de riesgo adecuado, con políticas y procedimientos debidamente formalizadas. Banco Continental cuenta con políticas de otorgamiento claramente definidas en manuales, con límites de aprobación diferenciados por cargo y producto financiero. La labor de la Gerencia de Riesgos se limita a la evaluación y recomendación, mientras que la aprobación del crédito radica en el comité de firmas. Este último tiene distintos niveles de aprobación que, dependiendo de las atribuciones definidas, puede estar compuesto por el supervisor regional, el coordinador de supervisores, el gerente general, el director ejecutivo y el presidente del banco. La estructura de evaluación y aprobación de líneas y operaciones de crédito de altos montos es esencialmente centralizada, siendo la mayoría de las operaciones evaluadas y aprobadas en la casa matriz, con alto involucramiento de la gerencia de riesgos, por lo que prácticamente la totalidad de las operaciones originadas en sucursales deben ser revisadas por dicha unidad. No obstante lo anterior, la estructura de atribuciones permite la aprobación de las operaciones de menores montos por parte de gerentes de sucursales y oficiales de negocios y supervisores de sucursales. El área de riesgo mantiene equipos con experiencia en los distintos segmentos y productos, con unidades separadas para la evaluación de corporaciones (con especialización por industria), pymes, descuento de documentos y minorista. Mientras, el análisis de riesgo, proceso y aprobación de tarjetas de crédito se realiza de manera automatizada. Conforme el banco ha incrementado sus operaciones, las áreas de evaluación han tendido hacia una mayor especialización y han visto incrementada paulatinamente su dotación. El procedimiento inicial de crédito contempla la evaluación de la solvencia y capacidad de pago, y la calidad de las garantías involucradas. El banco cuenta con políticas de cobranza que establecen plazos, responsables y acciones asociadas. Además, se monitorea la marcha de cartera por sucursal y ejecutivo, contando con un sistema de alerta de morosidad disponible para todas las sucursales. La entidad administra su proceso de aprobación y originación de créditos mediante un sistema workflow con el objetivo de mantener un control sobre el proceso y tiempos de respuesta. A la vez, ha implementado diversas herramientas para facilitar el análisis y lograr una mayor Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 5 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable automatización y mayor seguridad y confiabilidad de la información, incluyendo la implementación de la mantención de un archivo virtual. Calidad de la cartera de colocaciones 1,4% 1,2% 1,0% 0,8% 0,6% 0,4% 0,2% 0,0% 3,0 vc 2,5 vc 2,0 vc 1,5 vc 1,0 vc 0,5 vc 0,0 vc Dic.12 Dic.13 Dic.14 Dic.15 Cartera Venc. + Cob. Jud. / Coloc. Brutas totales (eje izq.) Cobertura (eje der.) El riesgo financiero es revisado en el comité de activos y pasivos, que analiza las políticas de administración y gestión de riesgos. En este comité se establecen los objetivos, límites de exposición y restricciones para liquidez; diversificación por clientes; riesgo tasas de interés; y riesgos cambiarios. La entidad está en revisión permanente de sus políticas El banco cuenta con un manual de riesgos financieros en el que se formalizan las políticas de administración, medición y control de las operaciones afectas a dicho riesgo, abarcando de liquidez, de precio, tasa de interés y tipo de cambio. Enmarca, también, el accionar y conformación del comité de activos y pasivos. El banco cuenta con una gerencia de riesgo operacional, dedicada a la implementación del plan de la entidad en dicha materia. La permanencia en la propiedad –hasta febrero de 2015- por parte de IFC, ligada al Banco Mundial, le permitió incorporar paulatinamente políticas de estándar internacional que apuntan a recoger las mejores prácticas. Concentración del riesgo y exposiciones relevantes Cartera concentrada en segmentos de empresas, aunque con buena diversificación en términos de sectores económicos. Fuente: Boletín Estadístico del Banco Central del Paraguay y Banco Continental S.A.E.C.A. Riesgo de la cartera de colocaciones Dic. 13 Dic. 14 Dic. 15 Cartera vencida / Colocaciones 1,1% 0,9% 0,9% Previsiones constituidas / Coloc. 2,5% 2,1% 2,1% Prev. constituidas / Cartera vencida 2,3 2,5 1,8 Gasto por previsiones / Coloc. 1,0% 1,0% 1,1% Gasto por prev. / Result. op. Neto 20,4% 22,2% 25,7% Gasto por prev. / Result. op. Bruto 11,9% 12,9% 14,8% Fuente: Boletín Estadístico Banco Central del Paraguay y Banco Continental S.A.E.C.A. El portafolio de colocaciones netas de Banco Continental representaba el 73,0% de sus activos a diciembre de 2015. Como se mencionó anteriormente, las operaciones del banco están enfocadas mayoritariamente a segmentos de empresas, siendo las colocaciones de consumo un porcentaje poco relevante del total. Si bien lo anterior resulta en una cartera menos atomizada que el promedio, con exposiciones individuales más elevadas, las colocaciones están adecuadamente diversificadas en términos de sectores económicos, sin sectores específicos que representen más del 20% de la cartera. Al cierre de 2015 los segmentos de mayor importancia dentro de su cartera eran agricultura, comercio al por mayor, servicios, sector financiero e industria, con 18,7%, 17,1%, 15,7%, 13,6% y 12,2% de las colocaciones, respectivamente. De acuerdo a sus políticas, el banco mantiene baja exposición a riesgos de tasa de interés y tipo de cambio, con posiciones con holgura sobre límites internos y regulatorios. Crecimiento y calidad de los activos Actividad diversificada y políticas adecuadas resultan en una buena calidad de cartera y alta cobertura de previsiones. Al igual que la industria en general, la cartera del banco presenta crecimientos elevados, con un incremento promedio en colocaciones netas cercano a 22% anual en los últimos tres años. La calidad de su cartera se beneficia de su elevada participación de empresas, una relativa diversificación por sectores económicos y conservadoras políticas de crédito. En conjunto, las colocaciones de consumo y comercio al por menor suman el 11,9% de las colocaciones, porcentaje que ha disminuido durante los últimos años. A diciembre de 2015, la cartera vencida del banco alcanzaba un 1,2% del total. Si bien ello representa un incremento respecto al 0,9% registrado el año anterior, el incremento es moderado en comparación a la situación de la industria, que ha sido afectada por el deterioro generalizado de la calidad de cartera, tanto en segmentos de personas, como de empresas de diversos tamaños. Entre el cierre de 2014 y 2015, la cartera vencida de la industria subió desde 1,9% a 2,4%. Por otra parte, el banco cuenta con un elevado nivel de previsiones. Al cierre de 2015, la cobertura de sus previsiones sobre la cartera vencida era de 1,8 veces, comparado la cobertura de 1,2 veces de la industria. El desafío de la entidad pasa por continuar con su crecimiento, manteniendo acotados niveles de riesgos en un entorno económico adverso. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 6 BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia AA+py Estable Historial de pérdidas Bajo nivel de pérdidas gracias a la calidad crediticia de sus deudores y política de garantías. En atención al buen comportamiento de pago de los clientes del banco, sus castigos se han mantenido bajos, con cierta volatilidad ante condiciones económicas. Composición activos Entre 2012 y 2014 los castigos (desafectaciones) de previsiones promediaron poco más de Gs.86.000 millones, menos del 1% de las colocaciones netas. 100% 80% 60% 40% 20% 0% Dic.12 Dic.13 Fondos disponibles Dic.14 Colocaciones Netas FONDEO Y LIQUIDEZ Dic.15 Inversiones Otros El banco posee una adecuada posición de liquidez. A diciembre de 2015, poco más de un 37% de la cartera de depósitos y obligaciones a la vista se encuentra cubierta por fondos disponibles y activos financieros, incluyendo el encaje legal. Composición pasivos exigibles 100% 80% 60% 40% 20% 0% Dic.12 Dic.13 Otros Oblig. con otras entidades Vista Dic.14 Dic.15 Otros valores emitidos Depósitos y Captaciones Fuente: Boletín Estadístico del Banco Central del Paraguay. Fondeo y liquidez Total de dep. / Base fondeo Coloc. netas / Total depósitos Dic.13 Dic.14 Dic.15 73,2% 75,2% 71,8% 100,1% Adecuado. Adecuada posición de liquidez con fuentes de financiamiento tendiendo hacia una mayor diversificación. 99,0% 113,2% Activos líquidos(1) / Total dep. 46,9% 43,5% 37,3% Fuente: Feller Rate sobre la base de información de BCP. Nota: (1) Fondos disponibles, inversiones más encaje y depósitos en BCP. Al tener una operación enfocada mayoritariamente en clientes mayoristas, el banco accede naturalmente a una base de inversionistas menos atomizados y con una menor proporción de financiamiento a la vista. Si bien la entidad tiene cierta concentración entre sus depósitos dada por su mayor depositante, el Instituto de Previsión Social (con depósitos exclusivamente a largo plazo), el resto de la cartera se encuentra debidamente atomizada y en general, ningún depositante representa más del 1% de sus captaciones del público. La administración ha realizado esfuerzos para incrementar las captaciones a la vista entre sus depósitos para mejorar su costo de fondos y su spread financiero, apuntando a una estructura con un 40% de captaciones a plazo y 60% de depósitos a la vista. No obstante, a diciembre de 2015, la proporción de depósitos a la vista fue 48,6%, mostrando una disminución respecto a los dos años anteriores. El banco ha avanzado paulatinamente hacia una mayor diversificación, incorporando nuevas fuentes de financiamiento. En octubre de 2012 la entidad concretó su primera colocación en el mercado externo por USD 200 millones y durante los últimos tres años ha accedido paulatinamente a nuevas líneas de comercio exterior, líneas de largo plazo con organismos internacionales, complementando su financiamiento con emisiones locales de bonos subordinados y bonos. En conjunto, esto se ha traducido en una mejora en el costo de fondos y un incremento de los plazos de financiamiento. En conjunto las obligaciones con entidades mantienen una participación creciente entre los pasivos del banco, habiendo aumentado desde un 11,3% en diciembre de 2013 a un 17,1% en diciembre de 2015, beneficiando su diversificación. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 7 ANEXOS BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Solvencia Tendencia Oct. 2010 AA-py Estables Mar. 2012 AA-py Estables Jul. 2012 AA-py Estables Oct. 2012 AA-py Estables Marzo 2013 AApy Estables Octubre 2013 AApy Estables Octubre 2014 AApy Estables Marzo 2015 AA+py Estables Abril 2016 AA+py Estables Nota: Durante 2010 la entidad se sometió a un proceso de calificación voluntaria. Indicadores de rentabilidad, eficiencia y adecuación de capital Banco Continental S.A.E.C.A. Sistema (1) Dic.12 Dic.13 Dic.14 Dic.15 Sistema 4,6% 1,8% 6,4% 3,9% 0,8% 3,2% 44,0% 4,2% 1,5% 5,7% 3,3% 0,7% 2,8% 34,1% 3,9% 1,4% 5,3% 3,1% 0,7% 2,6% 29,7% 4,2% 1,2% 5,4% 3,1% 0,8% 2,5% 29,7% 5,7% 1,9% 7,6% 3,8% 1,5% 2,5% 27,6% 2,4% 3,6% 38,5% 2,4% 3,5% 41,5% 2,2% 3,3% 42,0% 2,3% 3,2% 42,4% 3,8% 5,6% 49,6% 13,8 14,1% 10,2% 12,2 12,4% N.D. 11,4 12,4% N.D. 11,5 13,2% 10,1% 10,6 N.D. N.D. Rentabilidad Resultado operacional financiero / Activos totales (2) Otros ingresos operacionales netos / Activos totales Resultado operacional bruto / Activos totales Resultado operacional neto / Activos totales Gasto por previsiones / Activos totales Resultado antes de impuestos / Activos totales Resultado antes de impuestos / Capital y reservas Eficiencia operacional Gastos apoyo / Activos totales Gastos apoyo / Colocaciones brutas (3) Gastos apoyo / Resultado operacional bruto Adecuación de capital Pasivo exigible / Capital y reservas Patrimonio efectivo / Activos ponderados por riesgo Capital básico / Activos ponderados por riesgo Fuente: Boletín estadístico del Banco Central del Paraguay. (1) Sistema considera bancos más financieras. (2) Activos totales promedio. (3) Colocaciones brutas promedio. Participaciones de mercado Dic. 2012 Particip. (1) Dic. 2013 Ranking Particip. Dic. 2013 Ranking Particip. Dic. 2015 Ranking Particip. Ranking Activos 16,9% 1º 16,6% 2º 17,1% 2º 17,3% 1º Depósitos 16,1% 2º 15,2% 3º 16,2% 2º 15,9% 2º Colocaciones netas (2) 17,6% 1º 17,4% 1º 17,7% 1º 18,8% 1º 2º 15,8% 2º 16,3% 2º Patrimonio neto 13,4% 2º 15,2% Fuente: Boletín estadístico del Banco Central del Paraguay. (1) Incluye bancos y financieras. (2) Colocaciones totales netas de previsiones. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 8 ANEXOS BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Resumen estados de situación financiera y de resultados En millones de guaraníes de cada período Banco Continental S.A.E.C.A. Sistema (1) Dic. 2012 Dic. 2013 Dic. 2014 Dic. 2015 Dic.2015 10.694.418 13.257.903 16.159.698 19.085.659 110.213.916 1.934.734 2.022.802 2.465.061 3.103.283 23.513.167 7.153.390 8.759.686 10.826.995 13.842.473 73.496.204 160.155 225.050 237.275 303.043 2.210.592 1.265.314 2.080.028 2.288.852 1.463.957 6.710.504 9.699.092 11.960.630 14.531.695 17.193.217 98.634.540 Depósitos vista 3.946.858 4.576.675 5.545.214 5.950.029 42.146.157 Depósitos a plazo 3.574.871 4.178.120 5.389.126 6.279.031 34.611.802 Valores emitidos 1.132.444 1.201.317 1.196.827 1.529.330 4.971.794 Obligaciones con entidades del país 163.556 193.460 206.948 301.160 2.680.882 Obligaciones con entidades del exterior 582.530 1.163.259 1.567.552 2.640.642 7.596.679 Otros pasivos 298.833 647.799 626.028 493.024 6.627.226 - - - 169.358 n.d. 995.326 1.297.273 1.628.003 1.892.443 11.579.376 Resultado operacional bruto 608.405 683.557 782.107 953.448 7.744.935 Gastos de apoyo 234.395 283.718 328.824 404.457 3.843.523 Resultado operacional neto 374.010 399.839 453.283 548.991 3.901.412 76.023 81.669 100.814 140.989 1.485.238 310.290 334.348 379.327 439.924 2.553.835 Estado de situación Activos totales Fondos disponibles (2) Colocaciones totales netas Total previsiones Inversiones Pasivos totales Bonos subordinados Patrimonio neto Estado de resultados Gasto por previsiones Resultado antes de impuestos Fuente: Boletín Estadístico del Banco Central del Paraguay. (1) Sistema considera bancos más financieras. (2) Fondos disponibles más encaje y depósitos en BCP. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. La calificación de riesgo no constituye una sugerencia o recomendación para comprar, vender, mantener un determinado valor o realizar una inversión, ni un aval o garantía de una inversión y su emisor. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información que éste ha hecho pública o ha remitido a la Comisión Nacional de Valores o al Banco Central del Paraguay y en aquella que ha sido aportada voluntariamente por el emisor, no siendo responsabilidad de la firma evaluadora la verificación de la autenticidad de la misma. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 9 ANEXOS BANCO CONTINENTAL S.A.E.C.A. INFORME DE CALIFICACION – Abril 2016 Conforme a la Resolución Nº 2 de fecha 17 de agosto de 2010 del Banco Central del Paraguay y a la Circular DIR N° 008/2014 de fecha 22 de mayo de 2014 de la Comisión Nacional de Valores, se informa lo siguiente: Fecha de calificación: 1 de abril de 2016. Fecha de publicación: Según procedimiento descrito en la Resolución N° 2 antes citada. Tipo de reporte: Actualización anual. Estados Financieros referidos al 31.12.2015. Calificadora: Feller Rate Clasificadora de Riesgo Ltda. www.feller-rate.com.py Av. Brasilia 236 c/José Berges, Asunción, Paraguay Tel: (595) 21 200633 // Fax: (595) 21 200633 // Email: info@feller-rate.com.py Entidad Banco Continental S.A.E.C.A. Calificación Local Solvencia AA+py Tendencia Estable NOTA: La calificación de riesgo no constituye una sugerencia o recomendación para comprar, vender, mantener un determinado valor o realizar una inversión, ni un aval o garantía de una inversión y su emisor. Mayor información sobre esta calificación en: http://www.bancontinental.com.py www.feller-rate.com.py Metodología y procedimiento de calificación La metodología de calificación para instituciones financieras está disponible en http://www.feller-rate.com.py/docs/pymetbancos.pdf En tanto, el procedimiento de calificación podrá encontrarlo en http://www.feller-rate.com.py/docs/pyproceso.pdf Nomenclatura AA: Instrumentos con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. La nomenclatura (+) se utiliza para otorgar una menor graduación de riesgo relativo. Para mayor información sobre el significado detallado de todas las categorías de clasificación visite http://www.feller-rate.com.py/gp/nomenclatura2.htm Descripción general de la información empleada en el proceso de calificación La evaluación practicada por Feller Rate se realizó sobre la base de un análisis de la información pública de la compañía y de aquella provista voluntariamente por ella. Específicamente, en este caso se consideró la siguiente información: Administración y estructura organizacional Información financiera (evolución) Propiedad Informes de control Características de la cartera de créditos (evolución) Adecuación de capital (evolución) Fondeo y liquidez (evolución) Administración de riesgo de mercado Tecnología y operaciones También incluyó reuniones con la administración superior y con unidades comerciales, operativas, de riesgo y control. Cabe mencionar, que no es responsabilidad de la firma evaluadora la verificación de la autenticidad de los antecedentes. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.py 10