Plan Estratégico 2016-2020

Anuncio

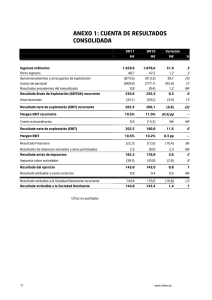

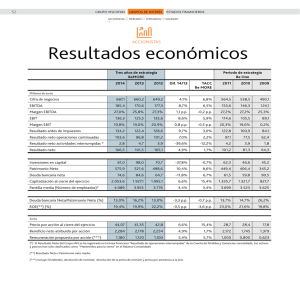

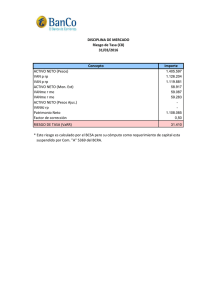

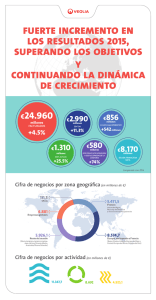

Plan Estratégico 2016-2020 Mayo 2016 Managing high value added processes globally 1 1. Premisas del Plan 2. Desarrollo estratégico Automoción 3. Objetivos Dominion 4. Estrategia de las áreas corporativas 5. Objetivos estratégicos del Grupo 22 01 Premisas del Plan A. B. C. D. Punto de partida Factores clave diferenciadores Nuevos factores a considerar en CIE Recomendaciones iniciales del Consejo 33 A. P U NTO DE PAR TI DA I NME J O R AB L E 2.631,5 M€ Ventas 365,5 M€ EBITDA(1) (13,9%) y 244,3 M€ EBIT(2) (9,3%) 53,8% Generación de Caja Operativa(3) 17% RONA(4) 670 M€ Deuda 1,8x DFN( 5)/EBITDA 885 M€ Patrimonio 0,76x DFN(5)/FP 22.820 Empleados 15,45 €/acción 1.993 M€ capital. (1) EBITDA: Resultado neto de explotación + Amortización, (2) EBIT: Resultado neto de explotación. (3) Caja Operativa = EBITDA – Gasto financiero – Inversión de mantenimiento – Pago de impuestos (4) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). (5) Deuda Financiera Neta = Deuda con bancos y otras instituciones financieras – Caja y equivalentes. 4 B . FAC TO R E S C L AV E DI F E R E NC I ADO R E S Diversificación Descentralización y simplificación de la cadena de mando Focalización en la eficiencia de los procesos Herramientas comunes de gestión Criterio oportunista en la política de adquisiciones Flexibilidad Vocación industrial con mentalidad financiera Múltiples oportunidades de inversión con proceso selectivo y de control 5 C . NU E VO S FAC TO R E S A C O NSI DE R AR Nivel reputacional imagen seguridad jurídica Personas en el largo plazo plan de sucesión recursos para el crecimiento Mundo digital factorías 4.0 software automoción 6 D. R EC O ME NDAC I O NE S DE L C O NSE J O Producto como factor diferenciador Prudencia en nuevas adquisiciones Crecimiento orgánico y greenfields Fomentar Innovación y Desarrollo R es p o n s a b i l i d ad Social Corporativa Disminuir riesgo deuda Mantener eficiencia modelo gestión Relevo generacional Nivel reputacional 7 77 02 Automoción a) b) c) d) Evolución de la Industria Estrategia por tecnología Estrategia por zona geográfica Plan de Recursos 88 02.a) Evolución de la Industria 9 TEC NO LO G Í AS Y P R O C E SO S PAR A L A R E DU C C I Ó N DE E MI SI O NE S 10 E VO LU C I Ó N MOTO R E S I C E 2020 2025 Crecimiento 2030 Mantenimiento 203… Caída Fuente: IEA, Booz & Company analysis 11 R E DU C C I Ó N P E SO DE L V E HÍ C U LO ALUMINIO COMPOSITES 12 FÁBRICA INTELIGENTE – MADUREZ INDUSTRIAL TECNOLOGÍAS CLAVES USO MÁS EFICIENTE DE LOS RECURSOS DISPONIBLES Proceso Industrial • • • FLEXIBILIDAD PRODUCTIVIDAD CALIDAD Utillaje y Producto Mtto. Predictivo MEJORA DEL KNOW-HOW DEL CONJUNTO DE EMPRESAS FÁBRICA INTELIGENTE Madurez Industrial Robótica Colaborativa … • • • • • Plataformas colaborativas Plataformas de gestión de flujos Aplicaciones de Inteligencia y control Aplicaciones comerciales (CRM, Canales, Campañas,…) Aplicaciones de producción, logísticas y de cadena de valor Aplicación en la gestión (intra-inter) • • • Ciberseguridad Cloud computing Infraestructuras (banda ancha, …) Comunicación y tratamiento de datos · Plataformas · Big Data – Analytics · Aplicaciones · Conectividad y comunicaciones · La Nube · Infraestructuras Mecatrónica + Inteligencia (Adaptronik) • • • • Sistemas inteligentes low-end y embebidos Sensores, RFID y e-tags Realidad virtual y aumentada Automatización y robótica Hibridación del mundo físico y digital · Sensores y sistemas embebidos · Robótica avanzada (colaborativa y flexible) Mecatrónica Mecánica 13 FÁBRICA INTELIGENTE – MADUREZ INDUSTRIAL APLICACIONES DENTRO DE UN PROCESO PRODUCTIVO Preparación Calentamiento Transformación Acabado Medición en línea (3D) Enfriamiento Inspección Packaging UTILLAJE Y PRODUCTO Aplicación de Inteligencia y Control OBJETIVOS • Monitorización de procesos productivos en tiempo real. • Análisis de desgaste de medios en tiempo real. • Trazabilidad multidimiensional durante el proceso productivo. • Garantía de calidad. • Gestión y optimización de utillajes y consumibles. TECNOLOGIAS • Detección y corrección de problemas asociados tanto a la materia prima como al utillaje y proceso productivo. • Ajuste inteligente de los procesos productivos (máquinas y utillajes). • Optimización del uso de los recursos y mejor planificación de los diferentes procesos productivos de la cadena de valor. • Trazabilidad unitaria del producto. • Reducción del número de componentes rechazados. • ….. Visión artificial, Trazabilidad, Big-Data, Analytics... 14 FÁBRICA INTELIGENTE – MADUREZ INDUSTRIAL APLICACIONES DENTRO DE UN PROCESO PRODUCTIVO Preparación Calentamiento Transformación Acabado Medición en línea (3D) Enfriamiento Inspección Packaging MANTENIMIENTO PREDICTIVO Mantenimiento predictivo inteligente OBJETIVOS • Monitorización en tiempo real de los equipos y sus componentes principales. • Correlación de los parámetros de las principales variables (proceso, producto y equipo). • Cobertura global y gestión remota. • Eficiencia energética. TECNOLOGIAS • Sensorización, medición y monitorización de los elementos clave para el funcionamiento de los equipos industriales, sistemas y líneas de producción. • Análisis de variables para caracterizar fallos potenciales de los activos industriales. • Determinar el momento preciso para la intervención programada en los activos industriales. • ... Plataformas, Sensores y sistemas embebidos, Cloud computing, ciberseguridad, Big-Data, Analitycs… 15 02.b) Estrategia por tecnología I. Forja II. Mecanizado III. Aluminio IV. Metal V. Plástico 16 16 02.b) Estrategia por tecnología I. Forja A. Ubicación geográfica actual B. Productos estratégicos C. Clientes estratégicos 17 A. Ubi c a c i ó n g eo g rá f i c a a c t ua l WEST EUROPE GERMANY • GSA Mahindra CIE • Falkenroth Mahindra CIE • Schöneweiss Mahindra CIE • Jeco Mahindra CIE CENTRAL & EAST EUROPE LITHUANIA • CIE LT Forge SPAIN • CIE Galfor • CIE Legazpi UNITED KINGDOM • Stokes Mahindra CIE SOUTH AMERICA BRAZIL • CIE Autoforjas ASIA CHINA •CIE NANJING FORGING (JV) INDIA • Mahindra CIE CHAKAN 18 B. Productos estratégicos Crankshafts Pistons Outer races & Tulips Balance Shaft Front axle beams 19 C. Clientes estratégicos 20 02.b) Estrategia por tecnología II. Mecanizado A. Ubicación geográfica actual B. Productos estratégicos C. Clientes estratégicos 21 A. Ubi c a c i ó n g eo g rá f i c a a c t ua l SPAIN FRANCE CHINA ITALY MEXICO CZ. REPUBLIC INDIA BRAZIL 22 B. Productos estratégicos Flanges Pinions Differencial Housing EPS Shafts Rails Whell Hubs Bearing Cups Outer Rings 23 C. Clientes estratégicos 24 02.b) Estrategia por tecnología III. Aluminio A. Ubicación geográfica actual B. Productos Estratégicos C. Clientes Estratégicos 25 A. Ubi c a c i ó n g eo g rá f i c a a c t ua l RUSSIA ROMANIA SPAIN MEXICO 26 B. Productos Estratégicos Ladderframe Pistons Oil Pan Mechanical Housing Cover Rack Housing Bearing Cups Worm Housing 27 C. Clientes Estratégicos 28 02.b) Estrategia por tecnología IV. Metal A. Ubicación geográfica actual B. Productos estratégicos C. Clientes estratégicos 29 A. Ubi c a c i ó n g eo g rá f i c a a c t ua l REPUBLICA CHECA MÉXICO ESPAÑA CHINA BRASIL INDIA 30 B. Productos estratégicos Seat assamblies Body in white Seat assamblies Oil panel Suspension Arm Fuel Rail 31 C. Clientes estratégicos 32 02.b) Estrategia por tecnología V. Plástico A. Ubicación geográfica actual B. Productos estratégicos C. Clientes estratégicos 33 A. Ubi c a c i ó n g eo g rá f i c a a c t ua l SPAIN USA RUSSIA ROMANIA PORTUGAL MEXICO CHINA CZECH REP. MOROCCO BRAZIL Autometal Pernambuco 34 B. Productos estratégicos Tilting Venting Sliding Sunroof Seat Cover Roof Modules Grilles Arm Rest Spoilers In Mould Decoration Pick ups 35 C. Clientes estratégicos 36 02.c) Estrategia por zona geográfica I. Europa II. Mahindra Europa III. Brasil IV. NAFTA V. Asia 37 37 02.c) Estrategia por zona geográfica I. Europa 38 DE SAR R O L L O E STR ATÉ G I C O EUROPA ALUMINIO 2016 G R E E NF I E L DS (1) PLASTICO 2017 ALUMINIO 2017 (1) GREENFIELD: creación de planta nueva o ampliación de instalaciones existentes. 39 DE SAR R O L L O E STR ATÉ G I C O EUROPA Evolución CAGR ventas vs mercado (1) 5% v s 2% Mejora margen EBIT Alcanzar ratio RONA + 2pp ~ 25% (2) (3) (1) CAGR: Compound Annual Growth Rate. Tasa de crecimiento anual compuesto (2) EBIT: Resultado neto de explotación. (3) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). 40 02.c) Estrategia por zona geográfica II. Mahindra Europa 41 DE SAR R O L L O E STR ATÉ G I C O MAHI NDR A E U R O P A G R E E NF I E L DS HATEBUR 2017 (1) FORJA 2018 (1) GREENFIELD: creación de planta nueva o ampliación de instalaciones existentes. 42 DE SAR R O L L O E STR ATÉ G I C O MAHI NDR A E U R O P A Evolución CAGR ventas vs mercado (1) 2,2% v s 2% Mejora margen EBIT Alcanzar ratio RONA + 3pp ~ 25% (2) (3) (1) CAGR: Compound Annual Growth Rate. Tasa de crecimiento anual compuesto (2) EBIT: Resultado neto de explotación. (3) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). 43 02.c) Estrategia por zona geográfica III. Brasil 44 DE SAR R O L L O E STR ATÉ G I C O B R ASI L PLASTICO 2016 ALUMINIO 2018 G R E E NF I E L DS MECANIZADO 2017 (1) METAL 2016 (1) GREENFIELD: creación de planta nueva o ampliación de instalaciones existentes. 45 DE SAR R O L L O E STR ATÉ G I C O B R ASI L Evolución CAGR ventas vs mercado (1) 10% v s 5% Mejora margen EBIT Alcanzar ratio RONA + 9pp ~ 15% (2) (3) (1) CAGR: Compound Annual Growth Rate. Tasa de crecimiento anual compuesto (2) EBIT: Resultado neto de explotación. (3) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). 46 02.c) Estrategia por zona geográfica IV. NAFTA 47 DE SAR R O L L O E STR ATÉ G I C O NAF TA FORJA 2016 PLASTICO 2020 ALUMINIO 2018 G R E E NF I E L DS METAL 2019 (1) MECANIZADO 2018 (1) GREENFIELD: creación de planta nueva o ampliación de instalaciones existentes. 48 DE SAR R O L L O E STR ATÉ G I C O NAF TA Evolución CAGR ventas vs mercado (1) 10% v s 2% Mejora margen EBIT Alcanzar ratio RONA ~ 18% ~ 25% (2) (3) (1) CAGR: Compound Annual Growth Rate. Tasa de crecimiento anual compuesto (2) EBIT: Resultado neto de explotación. (3) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). 49 02.c) Estrategia por zona geográfica V. Asia 50 DE SAR R O L L O E STR ATÉ G I C O ASI A METAL 2017 ALUMINIO 2020 FORJA 2017 G R E E NF I E L DS ROOF SYSTEM 2019 (1) MECANIZADO 2019 (1) GREENFIELD: creación de planta nueva o ampliación de instalaciones existentes. 51 DE SAR R O L L O E STR ATÉ G I C O ASI A Evolución CAGR ventas vs mercado (1) 10% v s 4% Mejora margen EBIT Alcanzar ratio RONA + 4pp ~ 20% (2) (3) (1) CAGR: Compound Annual Growth Rate. Tasa de crecimiento anual compuesto (2) EBIT: Resultado neto de explotación. (3) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). 52 02.d) Plan de Recursos 53 53 PLAN DE RECURSOS FUNCIÓN Cantidad Dirección / Gerencia 11 Técnicos Expertos 29 Ingenieros Jóvenes 44 Gestores Soporte Calidad 16 Comercial 9 Compras 6 Producción Mantenimiento 37 Comentarios Plan de incorporación de ingenieros jóvenes: “generación de cantera” Plan formación y desarrollo equipo actual Identificación de puestos clave y consideración de la Cadena de Sucesión (promociones Internas) Incorporación de talento del mercado 54 03 Objetivos Dominion 55 55 OBJETIVOS DOMINION 2015 2020 VENTAS: >700m VENTAS: €525m RONA 20-25% RONA 20.2% EBIT: ≈ 8% EBIT: 5.8% ESTRATEGIA DE NEGOCIO CRECIMIENTO RENTABILIDAD Transversalidad Eficiencia operacional Venta cruzada Mix de negocio de más valor Apalancamiento operativo 56 04 Área Corporativa a) b) c) d) Área financiera Área fiscal Estrategia con analistas e inversores Responsabilidad Social Corporativa 57 57 04.a) Área financiera 58 58 NU E VO MO DE LO DE G E STI Ó N F I NANC I E R A PILARES DEL NUEVO MODELO DE GESTIÓN FINANCIERA Extensión de la nueva cultura de gestión financiera Establecer “partners” financieros GLOBALES. Desarrollo de Nuevas Áreas financieras de gestión: Lograr un rating competitivo y valorar diferentes vías de financiación alternativa Monitorizar y gestionar los riesgos existentes mediante coberturas necesarias 59 V E NC I MI E NTO DE U DA F I NANC I E R A NE TA 60% 57% 2013 54% 2014 50% 2015 40% 37% 31% 30% 23% 20% 17% 17% 17% 14% 13% 13% 10% 10% 0% Menos 1 año Entre 1 año y 2 Entre 2 y 4 años Más de 4 años 60 R F G - R E D F I N A N C I E R A G LO B A L Maria do Rosario Pereira Xabier Sacristán Javier Urcelay Mikel Uriarte Hana Enge EVA GLEZ. DE LANGARICA Relación bancaria Sanjay Joglekar Factoring & Confirming MARÍA GÓMEZ IBAI PÉREZ Gestión de coberturas Juvenal Guerrero Tesorería Europa ZENÓN VAZQUEZ Financiación estructural Javier Rus Seguros Reporting Deuda Avales y otros ELISABETH DEL RIO Julio Sanches Cierre Julia Wang Seguimiento gasto financiero Stefano Scutigliani Juan Luis Etxaniz Javier Álvarez Mikel Rabanal 61 04.b) Área fiscal 62 62 E STR ATEG I A F I SC AL 2 0 1 6 -2 0 2 0 1 Optimización fiscal global y en cada región 2 3 Modelo de Convenio 1977 Minimizar riesgos fiscales globales Alineando la política fiscal del grupo con la realidad de nuestros negocios Guías de precios de transferencia 1995 2008 Desigualdad social (Pikkety) 2013 BEPS 2015 63 E STR ATEG I A F I SC AL 2 0 1 6 -2 0 2 0 El objetivo de este nuevo plan fiscal es mantener un gasto fiscal consolidado del 20% 64 04.c) Estrategia con analistas e inversores 65 65 L Í NE AS MAE STR AS A DE SAR R O L L AR Publicación de Políticas en el contexto de IR Coordinación entre departamentos de IR Ampliación del número de coberturas Consolidación y extensión de plazas de trabajo Profundización en conocimiento del accionariado Nuevos pasos en la mejora de nuestra imagen 18 66 04.d) Responsabilidad Social Corporativa 67 67 R E SP O NSAB I L I DAD SO C I AL C O R P O R ATI V A P R I NC I P I O S DE AC TU AC I Ó N • Fomentar el desarrollo humano y profesional • Comunicación fluida y bidireccional con los grupos de interés • Derechos Humanos en toda la cadena de valor • Política de compras general siguiendo criterios ESG • Seguridad y salud • Gobierno corporativo • Recursos naturales y medio ambiente 68 R E SP O NSAB I L I DAD SO C I AL C O R P O R ATI V A DI ME NSI O NE S 69 R E SP O NSAB I L I DAD SO C I AL C O R P O R ATI V A I NTE G R AC I Ó N E N L O S E J E S E STR ATÉ G I C O S 70 05 Objetivos estratégicos A. Crecimiento orgánico B. Crecimiento inorgánico 71 71 05 Objetivos estratégicos A. Crecimiento orgánico 72 72 O B J E TI V O S E STR ATÉ G I C O S - O R G ÁNI C O (1) EBIT: Resultado neto de explotación. (2) RONA = “Return on Net Assets”: EBIT/ Activo Neto (Activos Fijos + Circulante Neto Operativo - Fondos de comercio no derivados de flujo de fondos). (3) Deuda Financiera Neta = Deuda con bancos y otras instituciones financieras – Caja y equivalentes. 73 73 Duplicaremos el beneficio neto 74 74 05 Objetivos estratégicos B. Crecimiento inorgánico 75 75 O B J E TI V O S E STR ATÉ G I C O S - I NO R G ÁNI C O In tegrar co m p añ í as estratégi cas qu e co n so l i den a CIE co m o u n o de l o s p l ayers m ás i m p o rtan tes del m u n do ; co n u n bal an ce m u y equ i l i brado, al can zan do al f i n al del p eri o do u n rati o DFN<2xEBITDA 76 O B J E TI V O S E STR ATÉ G I C O S - I NO R G ÁNI C O Nuevas oportunidades de mercado 700 M i o € ven tas adi ci o n al es en au to m o ció n 77 GR U P O AT Descripción Localización Tecnología: inyección aluminio, forja mecanizada, fundición modular mecanizada, inyección aluminio por gravedad Ventas consolidadas 2015: 134 mill € EBITDA consolidado 2015: 26 mill € (19,4%) Empleados: 830 Propietario familiar Plantas en España, Eslovaquia, México y Brasil Productos/procesos FRONT / REAR AXLE Clientes POWERTRAIN Worldwide leaders in Wheel Hubs Market (gen1) 78 O B J E TI V O S E STR ATÉ G I C O S - I NO R G ÁNI C O Nuevas oportunidades de mercado T&T Industry Renewable Energy 300 M i o € ven tas adi ci o n al es en Do m i n i o n 79 C O M M O N W E ALT H DY N AM IC S IN T. Descripción Localización Soluciones y servicios en el ámbito industrial NH (USA) Ventas consolidadas 2015: 42 mill € México, Perú, Chile, India e Israel (a nivel proyectos, sin EBITDA consolidado 2015: 0,8 mill € (muy penalizado por presencia estable) un Proyecto, margen no representativo) Empleados: aprox. 120 Propietario familiar Oficinas en USA con actividad en otros países de la mano de clientes americanos Productos/procesos Proyectos llave en mano de tall structures: chimeneas, Clientes Grandes industriales americanos silos, torres de termosolar, etc. (construcción, reparación, demolición) Expertise en teconología “jumpform” (muy rentable en países donde la mano de obra es cara) Tanques de GNL Sistemas de turbinas Estructuras metálicas 80 AB AN T IA Descripción Localización Soluciones y servicios en industria, infraestructuras y España (Bcn, Madrid, Castellón, Tarragona, Huelva) renovables México, Perú, Chile y Omán (filial no incluida, comenzamos Ventas consolidadas 2015: 204 mill € (no representativo) vía greenfield) EBITDA consolidado 2015: -4 mill € Nicaragua, Argelia, Marruecos entre otros Empleados: aprox. 950 proyectos, sin presencia estable) (a nivel Propietario: Administrador Concursal Oficinas en España Productos/procesos Clientes Mantenimientos eléctricos y HVAC Instalaciones eléctricas, HVAC, Correos, FC Barcelona. NH Hoteles Corrientes débiles, Ministerio Salud Nicaragua, Banco Central Haití, Generalitat audiovisuals Magneti Mareli, VW, Iberia “Llave en mano” en Salud y Renovables Bunge, BASF, Dow Chemical, Cepsa, Repsol, GN, Tdesa Mantenimientos industriales electromecánicos Automatizaciones de líneas industrials Montajes electromecánicos y piping (gas) 81 Gracias 82