Presentation Slides - Squire Patton Boggs

Anuncio

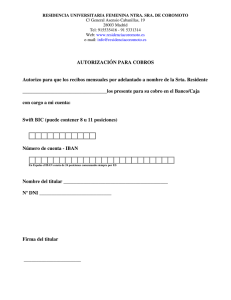

ASPECTOS MÁS RELEVANTES DE LA LEY 288‐05 QUE REGULA LAS SOCIEDADES DE INTERMEDIACIÓN CREDITICIA Y DE PROTECCIÓN AL TITULAR DE LA INFORMACIÓN Diplomado sobre la Nueva Regulación Bancaria 2011 Gabriel Dejarden Septiembre 21, 2011 Santo Domingo, R.D. Indice temático. I. Conceptos Básicos. II. Breve Historia de la Ley III. Objeto de la Ley. IV. Ámbito de Aplicación y Carácter. V. Principios Rectores de la Ley. VI. Sobre los BIC’s. VII. Divulgación de los Reportes de Crédito. VIII. Derechos de los Titulares de la Información. IX. Procedimiento de Reclamación. X. Sobre las Informaciones contenidas en las Bases de Datos de los BIC’s y otras Disposiciones Misceláneas. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. XII. Sentencias sobre esta materia. XIII. Tendencias futuras. XIV. Bibliografía. I. Conceptos Básicos. • Buró de Información Crediticia (BIC): Sociedad comercial que se dedica a recopilar, organizar, almacenar, conservar, comunicar, transferir o transmitir datos sobre los consumidores, bienes o servicios relacionados con éstos, así como cualquier otra información suministrada por la Superintendencia de Bancos y otras entidades públicas, a través de procedimientos técnicos, automatizados o no, en forma documental, digital o electrónica. I. Conceptos Básicos. • Entidades de Intermediación Financiera (EIF): Aquellas entidades públicas o privadas, de carácter accionario o no accionario, que realicen intermediación financiera, previa autorización de la Junta Monetaria. • Agentes Económicos: Personas físicas o morales, proveedoras de bienes y servicios. I. Conceptos Básicos. • Reporte de Crédito: La información crediticia presentada por un BIC, en forma documental, digital o electrónica, para ser proporcionada a un usuario o suscriptor que lo haya solicitado de conformidad con la ley. • Credit-Score o Puntaje de Crédito: Es una metodología que se basa en modelos de tipo probabilísticos, matemáticos y econométricos, que tratan de medir una serie de variables y datos con la finalidad de obtener información valiosa para la toma de decisiones crediticias, aplicando evaluaciones actuariales estadísticas por medio de programas informáticos especializados de análisis retrospectivo y de tendencia inferencial para tal fin. II. Breve Historia de la Ley • Iniciativa de los ex-senadores José Tomás Pérez del D.N. y Ramiro Espino de Samaná. Depositada en el Senado en fecha 8 de marzo de 2005. • El proyecto fue recibido en la Cámara de Diputados en fecha 12 de mayo de 2005. • El Poder Ejecutivo promulgó la ley en fecha 18 de agosto de 2005. III. Objeto de la Ley. • Conforme al Art. 1, la ley tiene por objeto regular la constitución, organización, actividades, funcionamiento y extinción de los BIC’s, así como la prestación de los servicios de referencias crediticias y el suministro de información en el mercado, garantizando el respeto a la privacidad y los derechos de los titulares de la misma, reconocidos en la Constitución y la legislación vigente, promoviendo la veracidad, la precisión, la actualización efectiva, la confidencialidad y el uso apropiado de dicha información, con el fin de minimizar el riesgo y contribuir al correcto funcionamiento del sistema bancario, financiero, crediticio y económico del país. IV. Ámbito de Aplicación y Carácter. • Todo el territorio nacional. • Carácter de orden público. • Las protecciones contempladas por esta ley, se encuentran respaldadas por el Derecho de Habeas Data consagrado en el Art.70 de nuestra Constitución, la cual dispone lo siguiente: “Toda persona tiene derecho a una acción judicial para conocer de la existencia y acceder a los datos que de ella consten en registros o bancos de datos públicos o privados y, en caso de falsedad o discriminación, exigir la suspensión, rectificación, actualización y confidencialidad de aquéllos, conforme a la ley…” V. Principios Rectores de la Ley. 1. Acceso de la Persona Interesada. 2. Exactitud. 3. Finalidad. 4. Reserva o Confidencialidad. 5. Seguridad de Datos. VI. Sobre los BIC’s. 1. Formalidades requeridas para su operación: A) Depósito del expediente ante la Superintendencia de Bancos. B) Aprobación previa de la Junta Monetaria, en el entendido de que: - La información a ser manejada provenga de las Entidades de Intermediación Financiera, los Agentes Económicos y/o sea de carácter público o de otra índole y se considere útil para la elaboración de un eficiente reporte de crédito. C) Los BIC’s deben inscribirse en el registro público que está a cargo de la Superintendencia de Bancos. VI. Sobre los BIC’s. 2. El nombramiento de los Consejeros y del Director o Administrador General de un BIC no podrá recaer en las personas siguientes: a) Las condenadas por sentencia definitiva e irrevocable, por crímenes o delitos, las inhabilitadas para ejercer el comercio o para desempeñar un empleo, cargo o comisión en el servicio público, o en el sistema financiero dominicano, durante el tiempo que dure su inhabilitación. b) Las quebradas que no hayan sido rehabilitadas. c) Las que realicen funciones de regulación, inspección o vigilancia respecto de los BIC’s. d) Las que representen Entidades de Intermediación Financiera. VI. Sobre los BIC’s. • Excepción aplicable a los requisitos anteriores. • La inspección y vigilancia de los BIC’s se encuentra a cargo de la Superintendencia de Bancos. • Ninguna Entidad de Intermediación Financiera podrá ser accionista de un BIC, ni adquirir instrumentos de inversión en los mismos. VII. Divulgación de los Reportes de Crédito. • En general, se requiere el consentimiento expreso y escrito del titular de la información a fin de que las personas que hayan contratado los servicios de información con los BIC’s, puedan obtener un Reporte de Crédito. • La autorización del titular de la información deberá indicar de manera expresa, que éste autoriza a que pueda ser verificado en las bases de datos de los BICs. VII. Divulgación de los Reportes de Crédito. • Los usuarios contratantes de los servicios de los BIC’s deberán conservar los permisos de los titulares de la información por 6 meses a partir de la firma de dicho permiso. • Transcurrido este plazo, el titular de la información no podrá alegar la falta de su autorización para la consulta del BIC. • Los titulares de la información pueden otorgar la autorización para acceder a su Reporte de Crédito de manera verbal. VII. Divulgación de los Reportes de Crédito. • No se requerirá el consentimiento expreso y escrito del titular de la información para obtener su Reporte de Crédito en los casos siguientes: 1. Cuando el cliente haya solicitado o recibido un crédito, servicio o se haya producido cualquier actividad que genere una relación jurídica entre el consumidor y la Entidad de Intermediación Financiera. 2. Cuando una Entidad de Intermediación Financiera desee determinar si dichos consumidores son aptos o no para recibir una oferta de productos o servicios. 3. Cuando se trate de una persona moral. VII. Divulgación de los Reportes de Crédito. • Los Reportes de Crédito tienen una naturaleza confidencial. Los mismos no pueden contener las informaciones siguientes: 1. Datos sobre los saldos y movimientos de las cuentas corrientes y de ahorros. 2. Datos sobre certificados de depósito en Entidades de Intermediación Financiera. 3. Datos sobre papeles comerciales propiedad de los titulares. 4. Datos sobre las características morales o emocionales de una persona física. 5. Datos sobre la insolvencia o quiebra del titular de la información, cuando hayan transcurrido 84 meses (7 años) desde que se levantó el estado de insolvencia o desde que se declaró la quiebra. VII. Divulgación de los Reportes de Crédito. • Otros ejemplos de informaciones que no pueden contener los Reportes de Crédito: 6. En los reportes de un garante o fiador: las informaciones del titular de la información de modo que el incumplimiento de pago del deudor perjudique el estatus crediticio del garante o fiador y/o afecte negativamente el credit score o puntaje de crédito de éste último. 7. Las leyendas “legal” o “incobrable”, luego de que hayan transcurrido 12 meses del pago de un crédito en estatus legal o incobrable. Ejemplo de Reporte de Crédito (Rep. Dom.) Ejemplo de Reporte de Crédito (EEUU) VIII. Derechos de los Titulares de la Información. • Los titulares de la información poseen, en esencia, los derechos que se enuncian a continuación: 1. El derecho de acceso a la información referida a uno mismo. 2. El derecho de modificación y cancelación de la información referida a uno mismo que pudiese ser ilegal, inexacta, errónea o caduca. 3. El derecho de rectificación de la información referida a uno mismo que haya sido difundida por los BICs y que resulte ser ilegal, inexacta, errónea o caduca. 4. El derecho de obtener su reporte de crédito personal a cambio del costo pertinente. IX. Procedimiento de Reclamación. • Toda persona tiene el derecho de presentar una reclamación ante el BIC pertinente. • La reclamación deberá presentarse por instancia o mediante acto de alguacil, visado por el BIC, debiendo adjuntarse una copia del Reporte de Crédito formal que se impugna, acompañado de la documentación de soporte pertinente. • En caso de no contar con la documentación correspondiente, deberá explicarse esta situación en el escrito que se utilice para presentar la reclamación. • Hoy día las reclamaciones se pueden hacer online. Entonces, ¿Cómo hago para corregir mi reporte si tiene errores? IX. Procedimiento de Reclamación. 15 días Unidad Especializada de la EIF BIC 30 días 5 días Usuario 1 mes Tribunal Arts. 20 al 28 de la Ley 288-05 X. Sobre las Informaciones contenidas en las Bases de Datos de los BIC’s y otras Disposiciones Misceláneas. • Las EIF podrán informar a los BIC’s quienes son los funcionarios responsables de la dirección, administración general y de las finanzas de una empresa, así como quienes son sus accionistas principales, en caso de que se proporcione información relativa a dicha sociedad. • Las EIF deberán proveer información actualizada a los BIC’s por lo menos una vez al mes. Los BIC’s tendrán 30 días para actualizar sus bases de datos con esta información. • La obligación de las EIF de proveer información a los BIC’s subsistirá aún cuando cese la relación contractual en éstas y hasta tanto exista algún tipo de vínculo jurídico entre la EIF y el titular de la información. X. Sobre las Informaciones contenidas en las Bases de Datos de los BIC’s y otras Disposiciones Misceláneas. Los BICs podrán conservar la información crediticia que les sea proporcionada por las EIFs, relativa a sus consumidores, durante un plazo de ochenta y cuatro meses (7 años), contados a partir de la fecha en que: a) La EIF cobre el crédito otorgado; b) Prescriba la acción de la EIF para cobrar el crédito a cargo del cliente. c) Se ejecute la sentencia que haya condenado al cliente al pago de las obligaciones derivadas del crédito correspondiente. d) Se extinga el derecho de la EIF para pedir la ejecución de dicha sentencia. X. Sobre las Informaciones contenidas en las Bases de Datos de los BIC’s y otras Disposiciones Misceláneas. • Los contratos entre los BIC’s y las EIF, podrán establecer los medios que permitan identificar a los usuarios y a los titulares de la información. • Los medios de identificación que se establezcan, en sustitución de la firma autógrafa, producirán los mismos efectos que las leyes otorgan a los documentos correspondientes y, en su caso, tendrán el mismo valor probatorio. X. Sobre las Informaciones contenidas en las Bases de Datos de los BIC’s y otras Disposiciones Misceláneas. • Fuera de los fines de la ley, se prohibe la divulgación, publicación, reproducción, transmisión y/o grabación del contenido parcial o total de un Reporte de Crédito, en cualquier medio impreso, televisivo, radial, electrónico o cualquier otra forma de publicación. • Los BIC’s y sus representantes no serán responsables civil ni penalmente, de cualesquiera violaciones cometidas por una EIF, algún titular de la información o cualquier otra persona física o moral. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. 1. Sanciones Penales: a) Si un usuario ha accedido a la base de datos de un BIC para consultar un Reporte de Crédito sin la autorización pertinente, será sancionado con una multa de 10 a 50 salarios mínimos, más los daños y perjuicios que correspondan. b) El usuario que de al Reporte de Crédito un uso distinto a aquel consignado en la autorización pertinente, será sancionado con una multa de 10 a 100 salarios mínimos, más los daños y perjuicios que correspondan. c) Cualquier persona física que utilice un Reporte de Crédito con la finalidad de la comisión de un delito, se le impondrá una sanción equivalente a prisión correccional de 6 meses a 2 años. En caso de que haya tenido como finalidad facilitar la comisión de un crimen, será sancionado con el tiempo de prisión contemplado por el Código Penal para los cómplices. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. 1. Sanciones Penales: c) Se considera una circunstancia agravante del crimen imputado el hecho de que un usuario haga uso de un Reporte de Crédito, con la finalidad de cometer un crimen. d) Si un usuario ha accedido a la base de datos de un BIC para consultar un Reporte de Crédito utilizando claves de acceso que no le pertenecen, será sancionado con una multa de 20 a 100 salarios mínimos, más los daños y perjuicios que correspondan. En caso de que el uso indebido de dicho reporte haya tenido como finalidad la comisión de un delito, se impondrá a la persona física que haya accesado al reporte y a quien lo utilice o se prevalezca de éste, una sanción equivalente a prisión correccional de 6 meses a 2 años. En caso de que se haya tenido como finalidad facilitar la comisión de un crimen, la sanción será equivalente al tiempo de prisión contemplado por el Código Penal vigente. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. 1. Sanciones Penales: e) Las personas que divulgen parcial o totalmente un Reporte de Crédito en un medio de comunicación impreso, televisivo, radial, electrónico o en cualquier otra forma de publicación, serán sancionadas con prisión correccional de 6 meses a 2 años y una multa de 100 a 150 salarios mínimos. 2. Régimen de Responsabilidad Civil: a) Los BIC’s responderán por los daños que causen a los consumidores al proporcionar información, cuando exista dolo o mala fe en el manejo de la base de datos y siempre que el BIC no haya acatado el procedimiento de reclamación y corrección de datos contemplado por esta ley. b) Los usuarios, suscriptores o afiliados que proporcionen informaciones a los BIC’s, igualmente responderán por los daños que causen al proporcionar información, cuando exista dolo o mala fe, siempre que no hayan acatado el procedimiento de reclamación y corrección de datos contemplado por esta ley. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. 3. Sanciones Administrativas: a) Son impuestas por la Superintendencia de Bancos a los BIC’s en los casos siguientes: - Cuando se incluye en los Reportes de Crédito cualquiera de las informaciones prohibidas a los BICs. - Cuando se niega el acceso a la información crediticia al titular de la misma. - Cuando se deniega, sin fundamento, una solicitud de revisión o una solicitud de rectificación de la información crediticia por el titular de la información. - Cuando se rechace la modificación o cancelación de la información de un titular, luego de que éste haya obtenido un pronunciamiento favorable en un procedimiento seguido de conformidad con lo establecido en la ley. XI. Sanciones Penales, Administrativas y Régimen de Responsabilidad. 3. Sanciones Administrativas: b) La Superintendencia de Bancos retirará o revocará el permiso de operación de un BIC’s en los casos siguientes: - Cuando infrinja de manera grave o reiterada las disposiciones contenidas en la ley. - Cuando no inicie actividades dentro de los 6 meses posteriores a la fecha en que la autorización haya sido otorgada por la Junta Monetaria. XII. Sentencias sobre esta materia. 1. Daños y Perjuicios. Sentencia de la Cámara Civil de la Suprema Corte de Justicia de fecha 18-1-06. B.J.1142. Recurrente: Banco Popular Dominicano. Recurrido: Luis Alberto Paulino Casado. 2. Daños y Perjuicios. Sentencia de las Cámaras reunidas de la Suprema Corte de Justicia de fecha 14-11-2007. Recurrente: American Airlines. Recurrida: Ledy Altagracia Guzmán Rodríguez. 3. Inconstitucionalidad del Procedimiento de Reclamación bajo la ley. Sentencia de la Cámara Civil y Comercial de la Corte de Apelación del Departamento Judicial de La Vega, de fecha 30-9-2008. XIII. Tendencias futuras. • Personas físicas monitorearán su crédito con mayor frecuencia y detalle. Mayor cantidad de demandas contra los BIC y EIF? • Uso más generalizado de los credit scores. • Inclusión de mayor información en los Reportes de Crédito (información de cumplimiento de leyes de Propiedad Industrial es un ejemplo relativamente reciente. Posibilidad inclusión información histórica sobre recepción de remesas) • Posible modificación de la ley? XIII. Tendencias futuras. • Un proyecto de ley con este fin perimió el 25-2-2009 en la Cámara de Diputados. Pretendía modificar los artículos siguientes: 1) El Art. 5, para que las informaciones a ser incluidas en los Reportes de Crédito únicamente provengan de las EIF y los Agentes Económicos. 2) El Art. 14, con el fin de que: i) la autorización de consulta en los BICS deba ser renovada cada 60 días, e ii) la autorización de consulta del titular de la información no pueda otorgarse de forma verbal. 3) El Art. 15, con el fin de que no pueda incluirse información judicial de casos en proceso y/o concluidos. 4) El Art. 16, con el fin de que no puedan incluirse en las bases de datos de los BICs información pública de los ciudadanos. XIII. Tendencias futuras. 5) El Art. 17, para reducir de 12 meses a 30 días el tiempo que puede permanecer la leyenda “legal” o “incobrable” sobre un crédito que ha sido pagado. 6) El Art. 19, para establecer en un monto de RD$200.00 el costo de un Reporte de Crédito solicitado por un titular de la información, debiendo el BIC ponerlo a disposición del solicitante en un plazo de 24 horas hábiles, contrario a los 15 días hábiles actuales. 7) Reducir considerablemente los plazos contenidos en el proceso de reclamación, etc. • Posible modificación de la ley inspirada en el DoddFrank Wall Street Reform and Consumer Protection Act? XIV. Bibliografía • Sobre la inclusión de información de cumplimiento de leyes de Propiedad Industrial en Reportes de Crédito: a) http://www.diariodominicano.com/n.php?id=78601 b) http://elnuevodiario.com.do/app/article.aspx?id=189314 c) http://www.7dias.com.do/app/article.aspx?id=70174 • Sobre la promulgación de la ley 288-05: http://www.diariolibre.com/noticias_det.php?id=74516&l=1 • Informaciones generales sobre los Buros de Crédito en América Latina: http://www.felaban.com/archivos_siri/102011%20PROPIEDAD%20DE%20LOS%20BUROS%20DE%2 0CREDITO%20EN%20LATINOAMERICA.pdf • Sobre la posible inclusión de información histórica sobre recepción de remesas en Reportes de Crédito: http://www.remesasydesarrollo.org/uploads/media/Remesas_R D.pdf XIV. Bibliografía • Manual para interpretar un Reporte de Crédito de Transunion: http://www.transunion.com.do/docs/historiadecredito_esp.pdf • Video explicativos del credit score: http://200.42.207.91/ • Sobre el carácter de orden público de la ley 288-05: Moreta Bello, Rafael Américo. Reflexión sobre el orden público en el procedimiento de reclamación previo de la Ley 288-05. Editora Gaceta Judicial. 1 de julio de 2010. 0284. Cualquier inquietud adicional, no duden en contactarnos! gabriel.dejarden@ssd.com www.ssd.com Gracias por su atención!