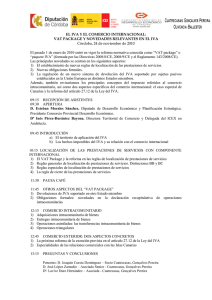

Boletín IVA

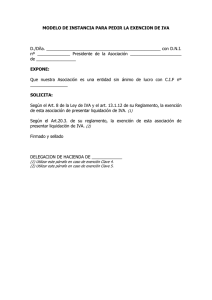

Anuncio